いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

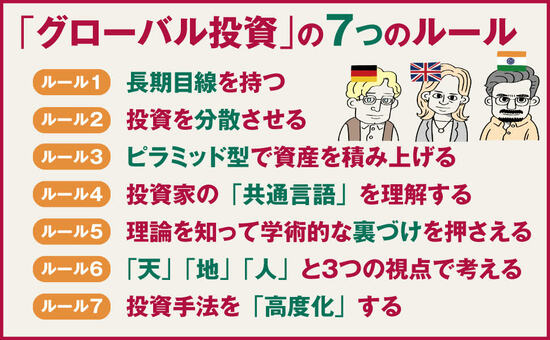

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

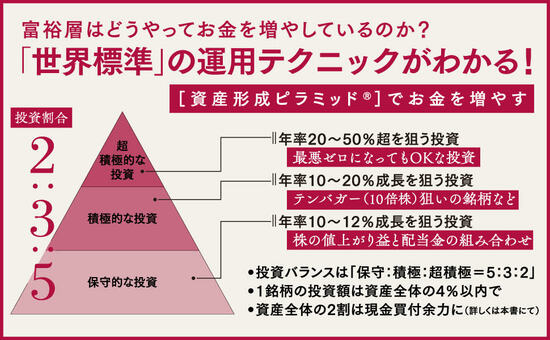

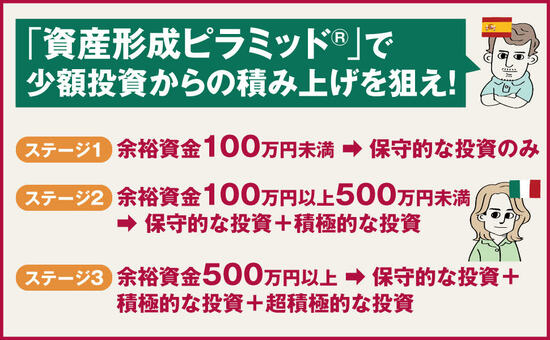

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

鉄板の指標・PER(株価収益率)

【前回】からの続き 米国株を主戦場とする投資家の多くは、まず各銘柄のPER(株価収益率)を見る傾向が強いようです。

S&P500株価指数のPERは、現在のところ平均22倍程度(本書執筆時点)。

伸び盛りのハイテク企業や、テンバガー(10倍株)を目指すような企業のPERはもっと高かったり、赤字決算のため“数値ナシ”となったりする銘柄も多いのですが、いずれにしてもPERは1つの目安になります。

PERの推移をチェック

PERが22倍よりも高ければ、収益に対して株価が割高であり、22倍よりも低ければ、収益に対して株価が割安と基本的には評価できるでしょう。

さらに、直近5年のPERの推移をチェックして、上昇基調なのか、下降基調なのかを把握しておきたいところです。

ノーマライズドPER(平常時のPER)より割安に推移していると判断できる場合は、購入の検討を一歩進めてもいいでしょう。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。