「借金」の使い方の差だったとは…40代で資産を築く人、教育費に消える人の決定的な違い

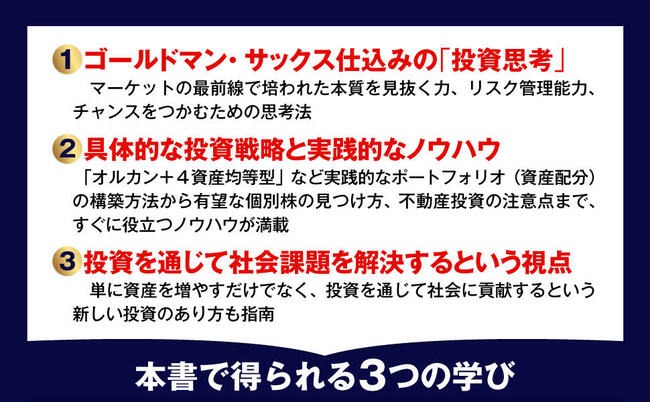

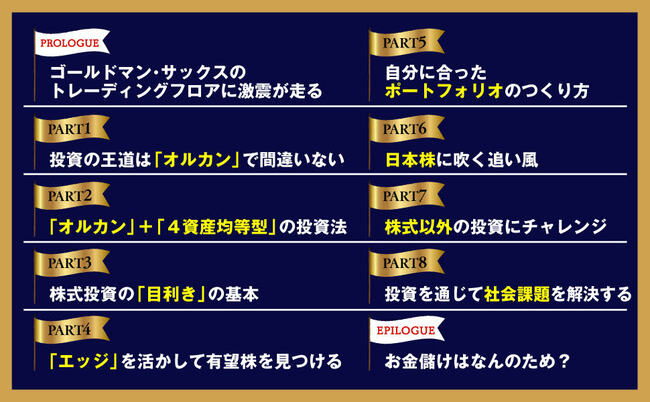

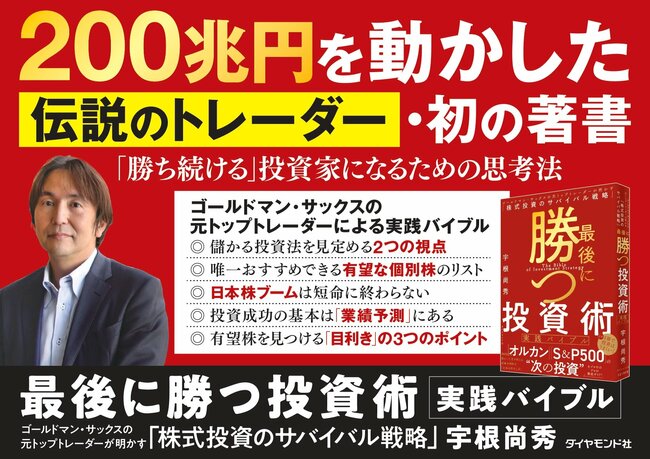

ゴールドマン・サックスに入社し、マネージング・ディレクターに就任、アジアのトレーディングチームを率いた。その後、200兆円超の運用残高を誇る世界有数の機関投資家・ゆうちょ銀行で投資戦略を牽引。そんなマーケットの最前線を知り尽くしたトップトレーダーが、個人投資家が一生使える「オルカン」「S&P500」の“次の投資術”を徹底指南した初の著書『最後に勝つ投資術【実践バイブル】 ゴールドマン・サックスの元トップトレーダーが明かす「株式投資のサバイバル戦略』(ダイヤモンド社)では、投資初心者でも実践できるよう、徹底的にわかりやすく投資手法を体系化。ゴールドマン・サックス仕込みの「投資思考」や「オルカン+4資産均等型」といった実践的なポートフォリオ(資産配分)の構築方法、有望な個別株の見つけ方まで、すぐに役立つノウハウが満載!

Photo: Adobe Stock

Photo: Adobe Stock

40代の壁、家計を襲うリアルな現実

「投資のための借金」のウソ・ホント

多くの家庭では、特に40代以降は子どもの教育費などで思ったより投資に回せる資金が少なくなりがちです。そうした各家庭の状況を踏まえ、レバレッジをかけた投資は慎重に考える必要があります。

なお、一般に金融機関は個人投資家に対して株式投資のための資金を貸してくれません。そのため、借金をする(レバレッジをかける)といっても、投資のための資金を借りるということではないと理解してください。

錬金術? 現代におけるレバレッジ活用法

もしも実際にレバレッジをかけて投資をするなら、住宅ローンなどをなるべく多く・長く借りる。そして極力、繰り上げ返済をせず、投資資金として活用する。

または、実質的にお金を借りていることになる金融商品(値動きを増幅させるレバレッジ型ETF、ルールが統一された期限つきの信用取引、デリバティブ〈金融派生商品〉)の活用を検討する。こうしたことが具体的な方策になります。

レバレッジは「時間」を買う行為

レバレッジの最大のメリットは、「時間を味方につける」ことができる点にあります。通常、まとまった投資資金を貯めるには長い年月が必要です。しかし、レバレッジを活用すれば、将来得られるはずだった資金を前倒しで投資に回せます。

これにより、複利の効果をより早期から、より大きな元手で享受できる可能性が生まれるのです。若いうちからレバレッジを意識することは、資産形成のスピードを上げるための賢い戦略と言えるでしょう。

住宅ローン:低金利時代の「賢者の石」

特に、現代の低金利環境下における住宅ローンは、個人投資家にとって「賢者の石」とも言える存在です。歴史的な低金利で借り入れた資金を、ローン金利を上回るリターンが期待できる投資に振り向ける。これは、金融機関の信用を最大限に活用した、きわめて合理的な資産運用術です。

繰り上げ返済で手元資金を減らすよりも、その資金を投資に回して「お金に働いてもらう」ほうが、トータルで大きな資産を築ける可能性があります。

少額でもパワフル! レバレッジ型金融商品

「大きな借金は怖い」と感じる人でも、レバレッジ型ETF(上場投資信託)や信用取引といった金融商品を活用して、少額からでもレバレッジ効果を得ることが可能です。

これらの商品は、市場が上昇トレンドにあると判断した際に、短期的に大きなリターンを狙うためのツールとなり得ます。自身の投資戦略とリスク許容度の範囲内でうまく活用すれば、ポートフォリオ(資産構成割合)の成長を加速させる一助となるでしょう。

インフレは「借金」の価値を減らす

インフレが進むと、現金の価値は相対的に下がります。これは裏を返せば、「借金の実質的な価値も目減りする」ということです。レバレッジをかけて株式や不動産といった資産に換えておくことは、インフレから資産を守る有効な防衛策にもなり得ます。

レバレッジは単なるリスクではなく、経済状況の変化に対応するための戦略的な一手となるのです。

※本稿は『最後に勝つ投資術【実践バイブル】 ゴールドマン・サックスの元トップトレーダーが明かす「株式投資のサバイバル戦略』(ダイヤモンド社)より一部を抜粋・編集したものです。