前回、富裕層の相続税対策について説明しましたが、中でも中小企業経営者は対策を急がなければなりません。先代が無策であれば、会社と家族のリスクが一気に押し寄せ、せっかく築き上げた資産をすべて失う羽目になりかねません。事業承継と相続税の対策に「合わせ技」が必要なのです。

事業のリスクと家族のリスクが

一度にやって来る

中小企業経営者の相続の恐ろしさは、事業のリスクと相続税納税のリスクが一気に顕在化することにあります。

キャピタル・アセット・プランニング

キャピタル・アセット・プランニング代表取締役社長

北山雅一

事業のリスクとは、経営者が亡くなってトップ不在になることで社内が混乱し、社外からの信用も一気に失われることです。小さな会社の場合、顧客、協力業者、金融機関などは、トップの技術や経験、人脈、人間力を総合的に評価して取引するかどうかを判断します。トップが変われば取引が見直されることもあり、売上が減少したり融資契約が更新されずに、最悪の場合、経営が行き詰まることさえあります。

これに追い打ちをかけるのが、相続税の納税という家族のリスクです。中小企業経営者の相続財産のほとんどは自社株や事業用の不動産で、第三者に簡単に売却できるようなものではありません。取引市場で値がつくわけでも、他人に売れるわけでもないのに高く評価され、相続人を苦しめます。

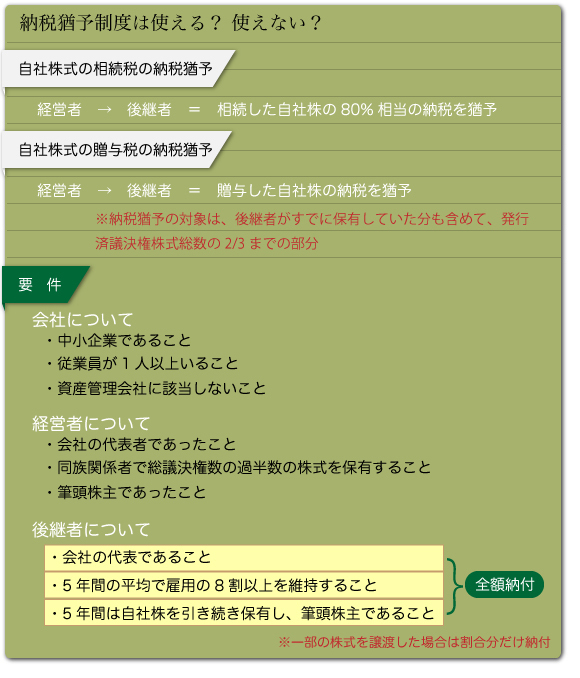

国は中小企業のスムーズな事業承継を支援するために、相続税や贈与税の納税猶予を柱とする「事業承継円滑化のための税制措置」を作りましたが、活用するかどうかは慎重に判断しなければなりません。

この制度の目玉は自社株の80%について株式総数の2/3を上限として相続税の納付が猶予されるというものですが、そのためにはいくつかの厳しい要件を満たさなければなりません。例えば、事業承継から5年間は平均で従業員の雇用を8割以上維持する必要があります。

不況の影響は真っ先に受けるのに好況の恩恵は最後に回ってくる中小企業にとって、この条件を満たすのは簡単なことではありません。もしも途中で要件を満たさなくなれば、それまで猶予されてきた相続税の納付が求められますが、人を減らさなければならないほど経営が厳しい状況で、そんな余裕があるでしょうか。

安易に活用すれば将来にツケを回すおそれもあるこういう制度に頼らざるを得ないのは、対策が後手に回っている証拠。相続に追いかけられるのではなく、こちらから追いかけるつもりで長期的に取り組むことが必須です。