「ファイナンス」や「ファイナンス理論」と聞いて、みなさんはどんなことを連想しますか? ファイナンスとは端的に言えば、「企業や事業の価値を最大化するためにはどうすればいいかを理論的に考えるためのツール」です。本連載では、モーニングスター株式会社代表取締役社長の朝倉智也氏の著書『一生モノのファイナンス入門』の内容をベースに、ファイナンスの基本のキからわかりやすくお伝えしていきます。

貸借対照表を見れば企業の健康状態がわかる

財務3表全体のイメージをつかんだら、次は貸借対照表の見方を詳しく見て行きましょう。

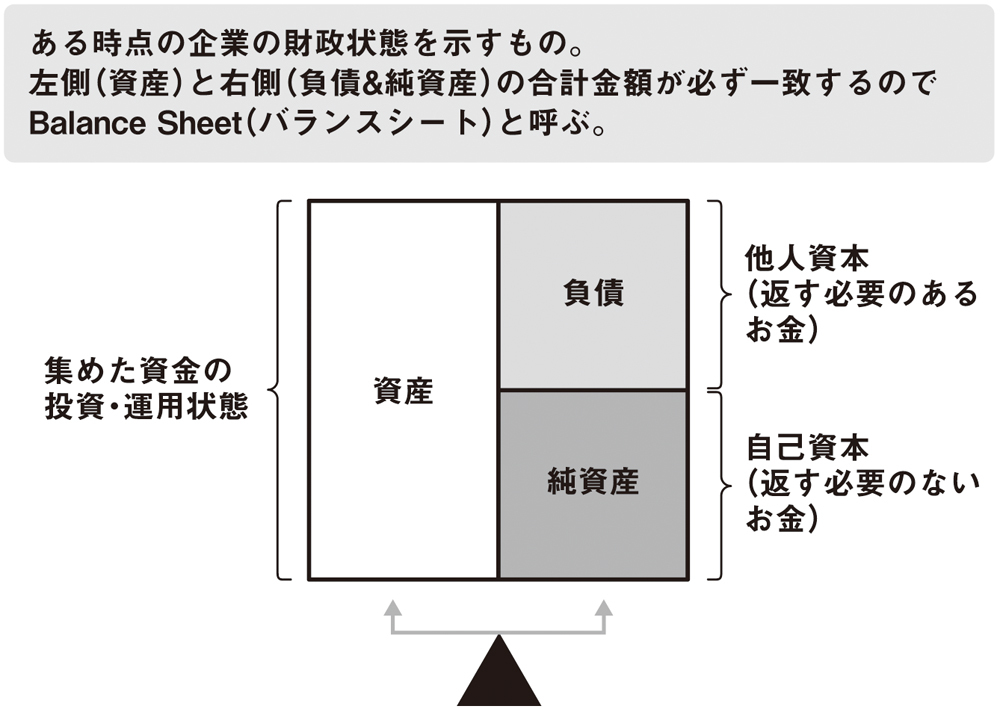

貸借対照表は、決算日における企業の財政状態を示したものです。企業のその時点での“健康状態”を表したもの、とイメージしていただくと分かりやすいかもしれません(下図参照)。

企業がビジネスを展開していくには、資金が必要ですね。その資金がどうやって集められたものなのかを示しているのが、貸借対照表の右側(負債・純資産)です。

大きくは、「借りるなどした他人からの資金で、いずれは返さなくてはならないお金=負債の部=他人資本」と、「株主が出したり企業が稼ぎ出したりした、返さなくてもいいお金=純資産の部=自己資本」に分けられます。

負債に含まれるのは、借入金(銀行などから借りたお金)や、買掛金や支払手形(すでに取引先から製品やサービスを受領していて、今後支払う義務があるもの)、社債などです。

純資産には、株主が出資した資本金のほか、企業の利益の蓄積である「利益剰余金」などが含まれます。

貸借対照表の左側は、「資産の部」です。企業が集めた資金がどのような資産にどれくらい投資されているのかを示します。

たとえば、現預金のほか、株式などの有価証券に投資している分や、土地などの不動産として保有している分もあるかもしれません。メーカーなどの場合、製品の原材料として持っている分や在庫として持っている分、工場などの設備もあるでしょう。

貸借対照表は「集めたお金」を右側、「集めたお金を何に投資しているか」を左側に載せた表ですから、右側と左側をそれぞれ合計すると、当然、金額は必ず同じになります。

このように左右がバランスすることから、貸借対照表をBalance Sheetと呼ぶわけです。

1年を基準に「流動」と「固定」に分ける

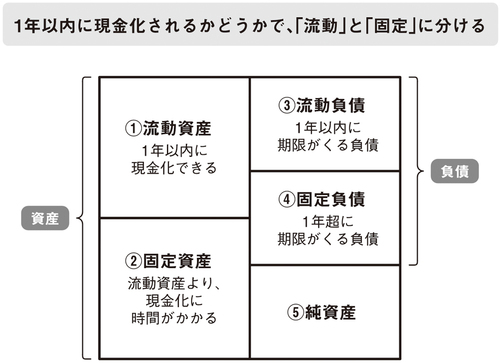

さて、前回ご説明したように、貸借対照表は“5つの箱”だけ押さえればいいのでしたね。下図をご覧ください。

ポイントは、「1年以内に現金化されるかどうかで『流動』と『固定』に分ける」ことにあります。

朝倉智也(あさくら・ともや)モーニングスター株式会社代表取締役社長(東証JASDAQ上場企業)1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。98年モーニングスター株式会社設立に参画し、2004年より現職。第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。著書に『30代からはじめる投資信託選びでいちばん知りたいこと』(ダイヤモンド社)、『低迷相場でも負けない資産運用の新セオリー』(朝日新聞出版)、『新版 投資信託選びでいちばん知りたいこと』(ダイヤモンド社)などがある。

朝倉智也(あさくら・ともや)モーニングスター株式会社代表取締役社長(東証JASDAQ上場企業)1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。98年モーニングスター株式会社設立に参画し、2004年より現職。第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。著書に『30代からはじめる投資信託選びでいちばん知りたいこと』(ダイヤモンド社)、『低迷相場でも負けない資産運用の新セオリー』(朝日新聞出版)、『新版 投資信託選びでいちばん知りたいこと』(ダイヤモンド社)などがある。

企業は現金がなければ経営できませんから、現金がどう動くかには、つねに目配りしなくてはなりません。

そこで資産の部では、1年以内に現金化できるものを「流動資産」、現金化に時間がかかるものや簡単には売れないものを「固定資産」にわけてチェックすることが重要になります。

流動資産には、預貯金のほか有価証券、売掛金や受取手形(製品やサービスをすでに提供ずみで、今後受け取る権利があるもの)、棚卸し資産(製品の在庫や原材料など)といったものが含まれます。

一方、固定資産は、土地やオフィスビル、工場や機械などの設備、子会社の株式など、「現金化できなくはないものの、原則としてすぐ売却する性質ではないもの」がここに入ると考えてください。

負債も1年以内に返済や支払いの期限が来るものを「流動負債」、期限が1年より長いものを「固定負債」と分けて考えます。

流動負債には、短期借入金や買掛金、支払手形などが含まれます。固定負債には、長期借入金や償還日が1年より先に償還予定の社債などが入るわけです。

流動負債は、「企業の現預金などの流動資産が少ない場合、きちんと現金を生み出していかなければ返済や支払いが滞る危険性がある負債」と見ることができます。

万が一、銀行から借りているお金が返済できなくなったり、銀行で決済される支払手形の決済ができなくなったりした場合、企業は倒産の危機に見舞われることになりますから、こうした事態は何としても避けなくてはなりません。

「現金がどう動くか」につねに目配りが必要なのは、返済や支払いがスムーズに行えるかが、企業の安全性を見る上で大変重要だからなのです。

さて、ここまで押さえたら、貸借対照表の3つのチェックポイントを見ていきましょう。

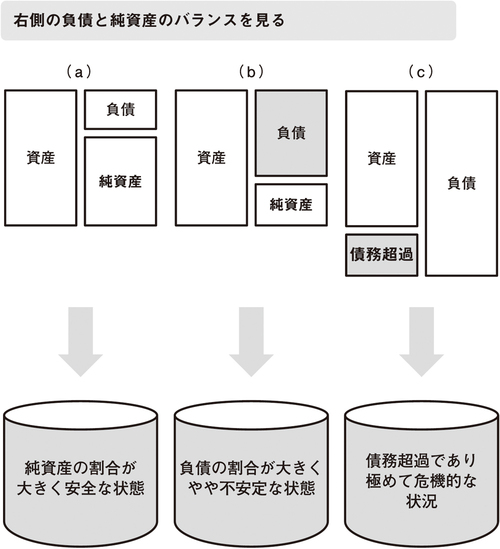

チェックポイント(1) 負債と純資産のバランスを見る

まず1つめのチェックポイントとして、貸借対照表の右側を見て「負債」と「純資産」のバランスを確認します(下図参照)。

図(a)のように、純資産が占める割合が大きければ、他人に返す必要のないお金でおだやかに企業経営ができる安全な状態と考えていいでしょう。

一方、図(b)のように銀行からの借り入れなどが多く負債の割合が大きい場合は、他人の資本を中心に企業経営が行われているということですから、やや不安定な状態と言えます。こうした状況では、銀行から経営にいろいろと口出しされることも考えられるでしょう。

もしも図(c)のように負債が100%なら、これはいわゆる「債務超過」であり、その企業が極めて危機的な状況にあると考えなくてはなりません。

なお、負債と純資産のバランスを見て安全性をチェックする指標として、「自己資本比率」があります。計算式は「自己資本比率=純資産÷(負債+純資産)」です。

「自己資本比率」の望ましい水準は業種や業界によって異なり、企業の成長段階によっても変わってきますが、一般的には40%以上あると、比較的安定していると言えるでしょう。

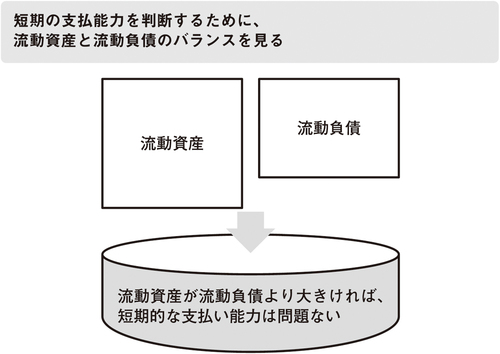

チェックポイント(2) 流動資産と流動負債のバランスを見る

2つめのチェックポイントとして、流動資産と流動負債のバランスを確認しましょう(下図参照)。

先ほど学んだように、流動資産とは「1年以内に現金化できる資産」、流動負債は「1年以内に返済や支払いの期限が来る負債」のことです。

流動資産より流動負債のほうが多い場合、短期的な支払い能力に問題があると見なくてはなりません。繰り返しになりますが、負債の返済や支払いのための現金が足りなくなれば倒産の危険が生じますから、このバランスはよく注意して見ておく必要があります。

なお、「流動資産÷流動負債」は「流動比率」と呼ばれ、流動資産と流動負債のバランスを見るための指標としてチェックすることもあります。まずは流動資産と流動負債の数字を比較し、「流動負債のほうが大きくなっていないか」を確かめるだけでもOKです。

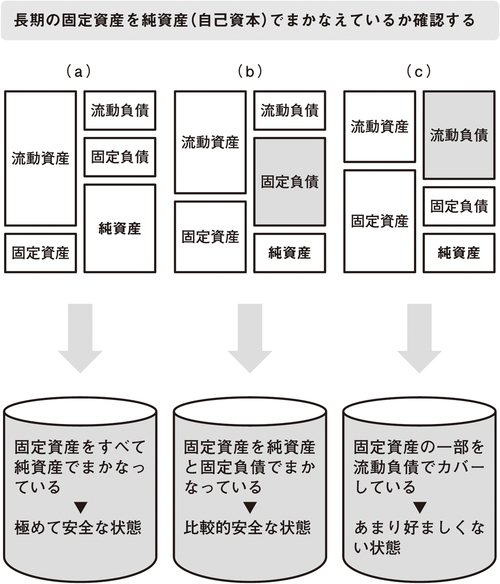

チェックポイント(3) 固定資産を純資産でまかなえているかどうか確認する

3つめのチェックポイントとして、固定資産をどのようにまかなっているかを確認しましょう(下図参照)。

工場や土地等の固定資産は、現金化しにくい資産です。できれば返済の義務がない純資産でまかなえれば、固定資産が売れなくても問題はなく、安全だと言えます。

図(a)のように「純資産>固定資産」になっていれば、極めて安全な状態だと見ていいでしょう。

図(b)のように、純資産だけでは固定資産をまかないきれずに固定負債もあわせてまかなっている場合は、やや心配ですが、比較的安全な状態と考えていいと思います。

心配なのは、図(c)のように、固定資産を純資産と固定負債でまかないきれず、流動負債で一部をまかなわざるを得ない状態です。流動負債は1年以内に返済や支払いの期限を迎えますから、返済や支払いのために固定資産を取り崩さなければならなくなる恐れがあります。

もちろん、固定資産は現金化しにくいものばかりですから、取り崩したくても取り崩せないリスクも考えなくてはなりません。もっとも固定資産は、製造業のように工場や機械などの設備を保有する必要がある業種ではどうしても大きくなりがちなものです。

チェックする際は、同業種どうしで複数企業の貸借対照表を見て、どの程度なら適正な水準なのかも考えるようにしましょう。

※次回は、4月7日(木)に掲載します。