「対話ミス」としてのマイナス金利

日銀が従来の金融緩和の枠組みに加えて、2016年1月末に導入したのが例のマイナス金利である。これは、金融機関のあいだでの日々の資金の貸し借りのレート(無担保コール翌日物金利)や短期国債の金利を、マイナスの領域にまで引き下げる政策だ。レートがマイナスだということは、資金を調達すればするほど利子が得られるということだ。こうなれば、銀行の貸出金利は一段と押し下げられるので、企業などの資金繰りがより楽になる。理論上は、景気刺激的な作用を期待した緩和策である。

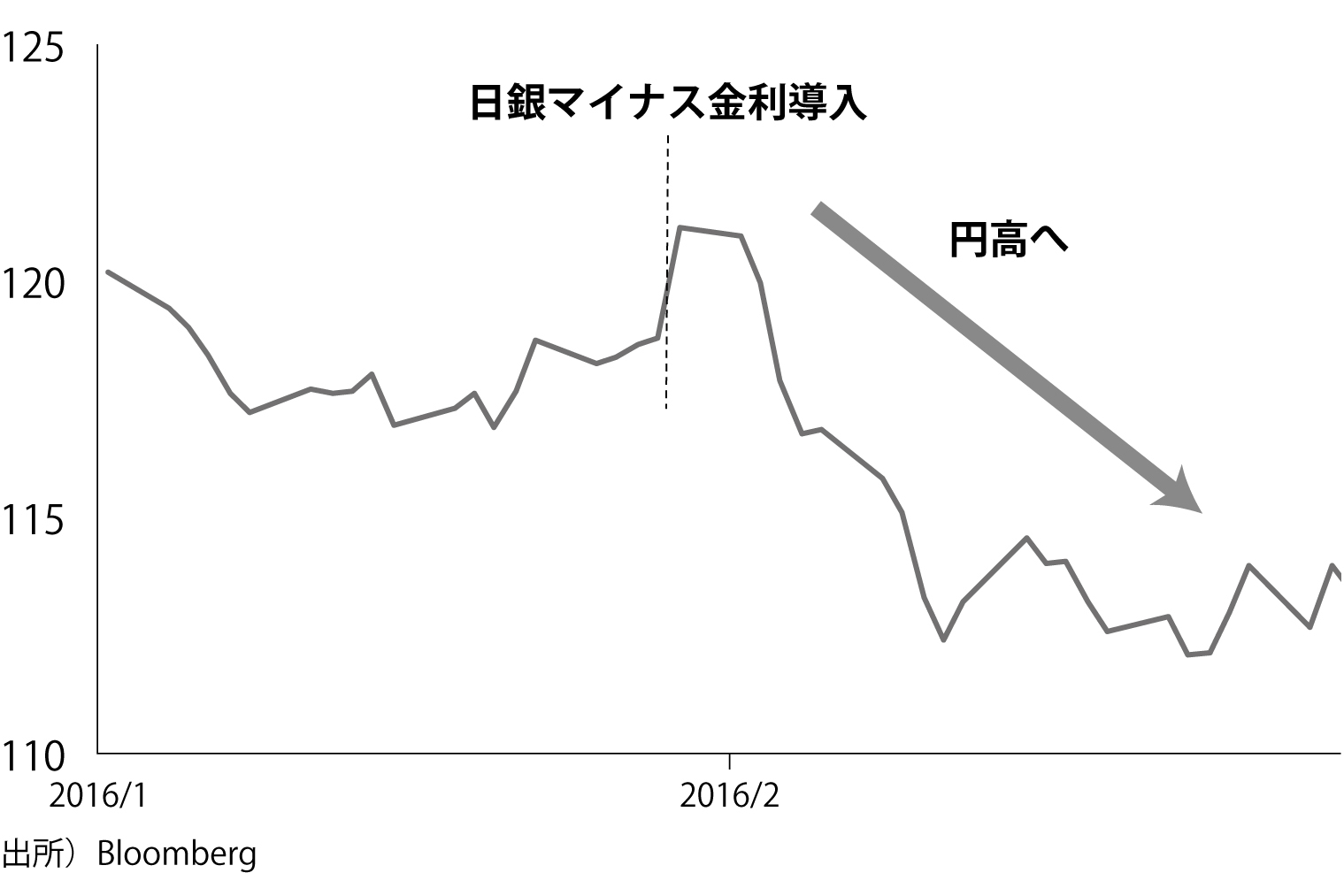

ただ、ご存知のとおり、日銀のこの政策は想定されていた効果を発揮しなかった。その背景には2つの事情がある。一つは、2014年6月に欧州中央銀行(ECB)がマイナス金利を導入した際、ユーロドル相場などに影響しなかったという先例があり、円安の思惑を市場内に形成するほどのインパクトを持ち得なかったこと。

そしてもう一つは、同時期に米FRBが2回目の利上げ先送りを発表し、期待されていた円安材料がなくなったことだ。結果として、マイナス金利導入後に、円安に転じたのはわずか2~3日で、その後は大きく円高・ドル安が進む結果となった。

ドル円相場の推移(マイナス金利導入前後)

ドル円相場の推移(マイナス金利導入前後)

私も自分のコラムなどで、一連の日銀の行動については「迷走」とやや厳しい言葉で評価していた。未曾有の領域で試行錯誤をする日銀を一方的に批判するのはアンフェアかもしれないが、市場との対話という観点からすれば、とても合格点とは言えないミスが続いたのは事実である。

実際、投資家たちが日銀のこれらの対応を「デフレ脱却を再起動させる緩和強化」と見なすことはなかった。円高に追い討ちをかけるように原油安が続いたことで、インフレ率はマイナス圏にまで下落し、世の中のインフレ期待は著しく低下することになる。ダメ押し的に4月末の金融政策決定会合での追加緩和措置の見送りがあり、その後、ドル円相場はほぼ2年前(2014年半ば)の1ドル100円前後の円高にまで逆戻りした。

あまりにひどい状況が続き、夏場に日銀は総括検証を通じて軌道修正を余儀なくされた。中央銀行が金融政策を通じて適切に市場を運営していくうえでは、巧みなコミュニケーションを通じた信認形成が不可欠である。一連の失策により「2%インフレ」への信認が失われていき、日本の経済メディアはこれを喜ぶかのように「アベノミクス失敗」を騒ぎ立てた。