超低金利時代、自宅購入における住宅ローンの上手な「借り方・返し方」は、変わった。大原則は「多く、長く、低く」だ

超低金利時代、自宅購入における住宅ローンの上手な「借り方・返し方」は、変わった。大原則は「多く、長く、低く」だ

一般的に自宅は資産、住宅ローンは負債と言われるが、両者は表裏一体である。自宅を購入する人のほとんどが住宅ローンを借りる。その住宅ローンには借り方・返し方の極意がある。誰もが守るべき原則もあれば、超低金利時代の新常識もある。それらを活用して、賢い資産形成ができるようになろう。

自宅の資産と負債は表裏一体

住宅ローンの大原則は「多く、長く、低く」

自分が住宅ローンをいくら借りられるかは、知っておいた方がいい。それは主に、年収で決まる。返済可能な借入額の目安は年収の7~8倍になる。年収700万円なら、7倍で4900万円、これに頭金(例:1100万円)を加えた金額が購入金額(例:6000万円)となる。もし借入の限度額が知りたければ、スタイルアクトが運営する「住まいサーフィン」で算定できるので、参考にしてほしい。

賃貸住宅を借りる場合の家賃のように、持ち家の場合は毎月の元利返済がある。これについて無理のない範囲の金額が、前述の金額だと思ってもらっていい。その意味で、住宅ローンは金融機関が決めてくれた「自分の信用」とも言えるわけで、これを使わない手はない。物件価格が高いほど資産価値が落ちにくいというマンションの特性から言っても、ローンを敬遠して自分から物件グレードを下げる必要性はない。

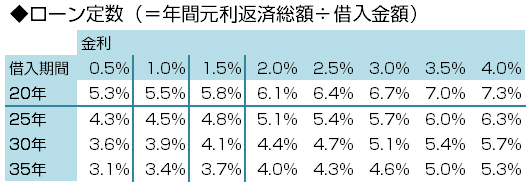

とはいえ、数千万円のローンは生涯年収から見ても多額なことは確かである。負債が大きいことが精神的な負担になる人もいるだろう。そのため「できるだけ短期間で返したい」と考える人も出て来るが、一方で返済期間を長くすれば毎月の返済負担は下がる。借り入れた金額に対する毎年の返済総額を計算したものを「ローン定数」と言う。以下の表ように、金利と借入期間によって1つの数字が決まる。

(出典)スタイルアクト作成 拡大画像表示

(出典)スタイルアクト作成 拡大画像表示

たとえば、金利0.5%を20年で元利返済しようとすると、毎年5.3%を支払わなければならない。マンションを貸して入る賃料は首都圏で4~5%なので、これだけでは返済できなくなる。返済ピッチが早いと言わざるを得ない。これを35年で借りれば、返済は3.1%に下がる。返済負担は軽くなり、同じマンションに賃貸で住んだ場合に支払う賃料より割安感がある。住宅ローンは早く返すことはできるが、返済を先延ばしすることは原則許されない。だからこそ、期間に迷ったら最長期間を選ぶべきだ。