預かり資産重視への戦略転換を進めてきた野村ホールディングス。改革の途上故か、野村株は日本株相場が上昇に沸く中でも動きが重い。そこには、長期視点の改革が即座に評価されないジレンマが垣間見える。(「週刊ダイヤモンド」編集部 竹田幸平)

「なぜここまで安いのか、との気持ちは正直あります」。国内最大手の証券会社、野村ホールディングスの幹部は、日本株が昨年から大きく相場水準を切り上げてきたにもかかわらず、同社の株価がいまひとつさえないことに表情を曇らせる。

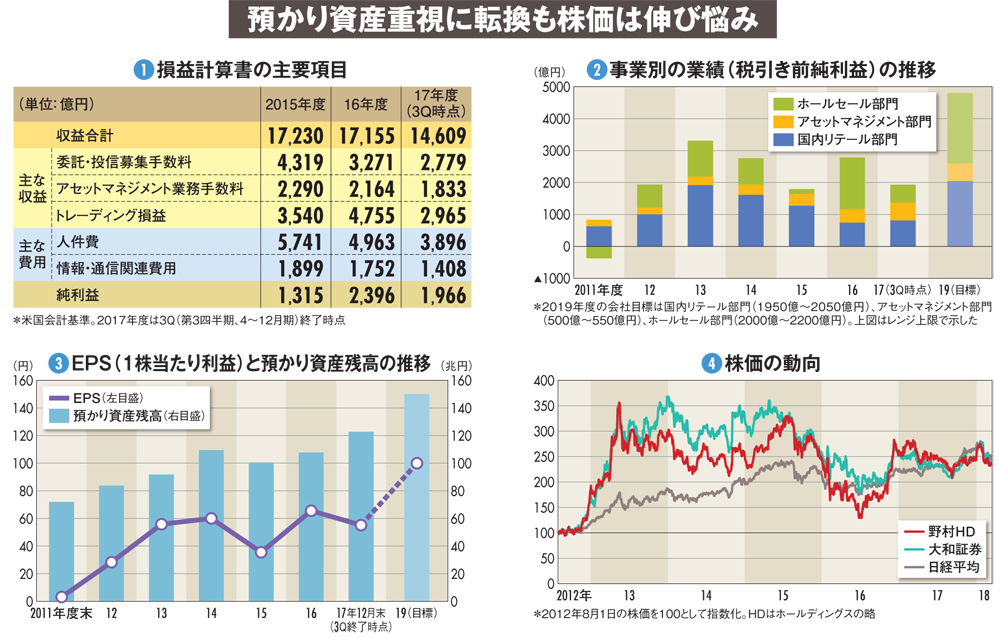

野村のような証券株は本業の性質上、金融市場の変化の影響を受けやすく、国内株式相場との連動性が高い銘柄と目されてきた。その法則が崩れ始め、最近の野村株が伸び悩む理由の一端は、同社が進める抜本的な収益構造改革にこそ求められる。詳細は後述するが、これは野村が2019年度末(20年3月期)の目標に掲げる「EPS(1株当たり利益)100円」への足取りと密接な関係にある。

まず、図(1)は野村の連結決算(米国会計基準)における損益計算書(PL)の収益・費用の主な項目を抜き出したもの。これを見ると、収益の大部分を占めるのは、株式の委託手数料や投資信託の販売手数料の合計である「委託・投信募集手数料」と、機関投資家向けの金融商品販売や個人向けの債券販売などを含む「トレーディング損益」であることが分かる。

ただし両方に共通しているのは、相場変動に揺さぶられやすいこと。日本の株式相場の動きはもちろん、グローバルに多様な金融商品販売を手掛けるホールセール(法人)部門では、特に米国の金利動向から多大な影響を受ける。実際、直近の第3四半期(17年4~12月期)は、米金利の変動が乏しい中で顧客の動きが鈍り、トレーディング損益は前年同期を2割下回った。

とはいえ、収益が常に「相場次第」ではあまりにも心もとない。外部環境の変化に左右されにくい収益源は当然あり、それは野村のPL上で「アセットマネジメント業務手数料」として示されている。