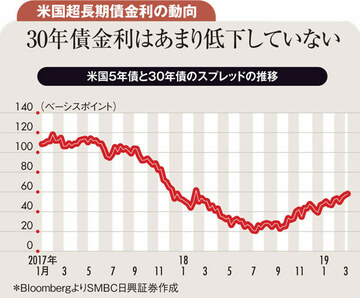

3月のFOMC(米連邦公開市場委員会)では参加者のFF(フェデラルファンド)金利見通しが大幅に引き下げられ、FRB(米連邦準備制度理事会)のバランスシート縮小の9月での終了が決められた。これを受け米国10年債利回りは一時2.3%台まで低下した。

わが国や欧州の長期金利も低下したのだが、新たな会計年度を4月に迎えた本邦投資家はいきなり運用難に直面している。

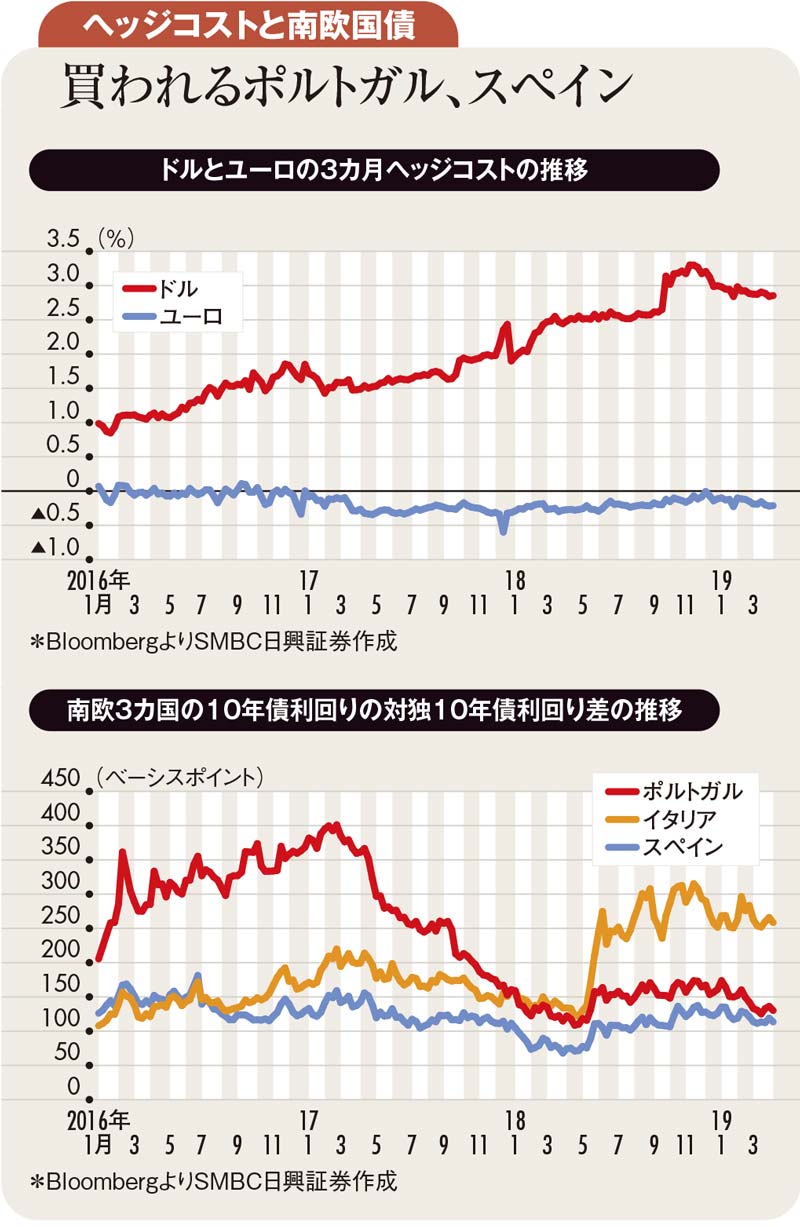

もっとも、海外との短期金利差をベースに算出される為替ヘッジコストに鑑みれば、米国の長期金利が為替ヘッジコストに並ぶ、もしくはこれより低い状態が長引いている。すでに本邦投資家の選択肢は国内債もしくはヘッジコストのマイナス状態が続くユーロ圏国債に限られていた格好でもある。

新年度を待ち切れずに1月や2月には1兆円規模のフランス国債買い越しが見られていたが、そのフランスの10年債利回りも一時0.3%程度まで低下しており、もちろん、わが国の10年債利回りはマイナスになったままである。

そのような中、足元で投資家の注目を浴びていると推察されるのが南欧国債である。かつては“PIIGS”などとやゆされた南欧の高債務国であったが、厳しい財政健全化プログラムを経て、最近では2016年以降の景気拡大を追い風にプライマリーバランスを黒字化するなどして市場参加者に見直されつつある格好だ。

ポピュリスト政権の動向が常に懸念されるイタリアの国債だけは敬遠されているもようだが、4月には4年ぶりにポルトガル10年債利回りが英国10年債利回りを下回るような珍事も見られている。

ECB(欧州中央銀行)の利上げが遠のいたとのコンセンサスの下、ユーロヘッジコストのマイナス状態も長期化する見通し。ポルトガルやスペインなどの国債に買いが集まりつつあるといえそうだ。

南欧諸国の財政ポジションの改善やヘッジコストの低位安定に鑑みれば、南欧国債のアウトパフォームは理にかなった動きであるといえるが、ECBの利上げ先送りの背景にある「ユーロ圏経済低迷」には注意が必要である。

緊縮財政の下で南欧諸国の政治が比較的安定していたのは景気拡大によるところが大きい。景気拡大による税収増は財政収支の改善も促している。景気低迷は税収減を介して財政状況を悪化させる可能性があり、雇用や賃金の伸び悩みは消費者の不満が募りやすい。

景気低迷は本来債券の買い材料だが、引き続き財政に懸念のある国にとっては売り材料となるケースも多い。世界的な景気低迷の下で生じた運用難の中ではあるが、投資対象の選択には十分な考慮が必要といえそうだ。

(SMBC日興証券チーフ為替・外債ストラテジスト 野地 慎)