フラット35どうしの借り換え効果は?

フラット35での借り換えを希望する人は、全期間固定金利型という安心感を最大の理由に挙げることと思います。

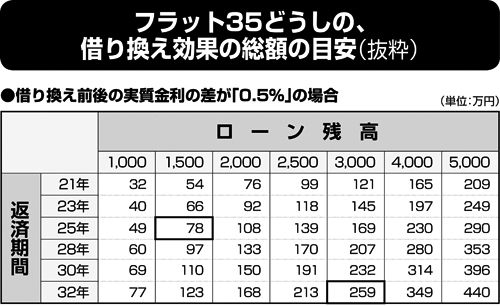

どの程度の借り換え効果があるかは、ローン残高や、今後の返済期間、そして借り換え前後の「実質金利」の差によって変わってきます。

本書では、その「目安」を一覧表などで掲載しておきました。

下表はその一例で、借り換え前後のフラット35の「実質金利」の差が0.5%ある、というケースでの、借り換え効果の総額(目安)をまとめたものです。

金利水準によってわずかな違いは出ますが、借り換えでかかる諸費用をすべて含めた数字ですので、フラット35どうしでの借り換えを検討する際には、本書で概略を確認してから、取扱い機関に相談することをおすすめします。

上記のケースは、借り換え前後の実質金利の差が「0.5%」での試算結果ですが、実質金利の差が0.5%というのは、2.6%程度の金利でフラット35を借りている場合が該当します(理由は、次ページで解説します)。

残りの返済期間が25年で、ローン残高が1500万円というケースでは、借り換え効果の総額は約78万円ですので、毎月の返済額に置き換えると、2600円程度(78万円÷300回)の負担減でしかありません。しかし、電気料金などの公共料金の値上げや、消費税率の引き上げを考えると、これだけでも家計にとってはありがたいはずです。もっとも、このようなケースでは、フラット35ではなく、返済期間を短くしたうえで、民間住宅ローンに借り換えることを筆者はおすすめします。

一方、残りの返済期間が32年で、ローン残高が3000万円というケースでは、借り換え効果の総額は260万円近くに上ります(これは2年半ほど前に、3150万円を35年返済で借りた場合のイメージです)。

3年~5年前などにフラット35を借りた人は、2.8%~3.0%前後の金利が適用されていますので、実質金利の差は0.7%~1%近くになります。そのため、500万円を超える借り換え効果となるケースも少なくないはずです。

なお、当初一定期間の金利が引き下げられる「フラット35S」を利用している人も、当初10年間、1%の金利引き下げとなった、平成22年2月15日以降に融資が実行された人などを除けば、ほとんどのケースで借り換え効果があります。