『HOW FINANCE WORKS ハーバード・ビジネス・スクール ファイナンス講座』は、ハーバード大学のオンラインのファイナンス講座(Leading with Finance)をベースにテキスト化された教科書です。ファイナンスの教科書といえば、堅苦しいイメージですが、本書は少しイメージが違います。アマゾン、ネットフリックス、スターバックス、アップル、ナイキ…誰でも知っている企業の最新の財務データを使って、経済ニュース、金融ニュースなどをからめながら基礎的なファイナンスの知識を身に着けていきます。そのエッセンスをコンパクトに紹介します。

Photo: Adobe Stock

Photo: Adobe Stock

売上カーブは似ていても、

利益やキャッシュフローは全然違う!

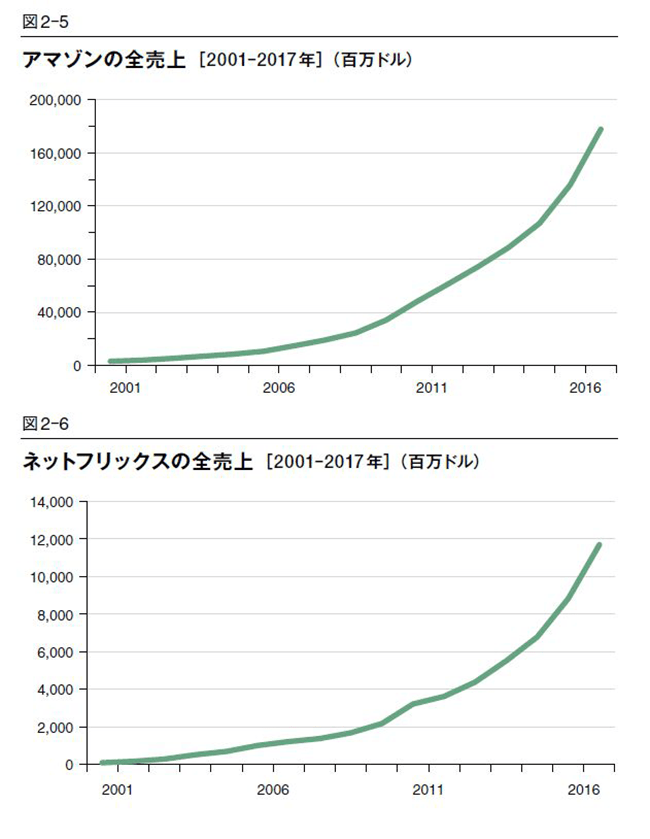

なぜキャッシュの視点が非常に示唆に富むのか? アマゾンとネットフリックスという大手企業2社の売上の数字を比較してみよう(図2-5と2-6を参照)。

グラフの縦軸の目盛りは違う(アマゾンはネットフリックスよりはるかに大きい)。2001 年から17年の間に、両社とも目覚ましい成長を遂げている。だがそれは売上だけのことだ。もう少し財務指標を見てみよう(図2-7と2-8を参照)。

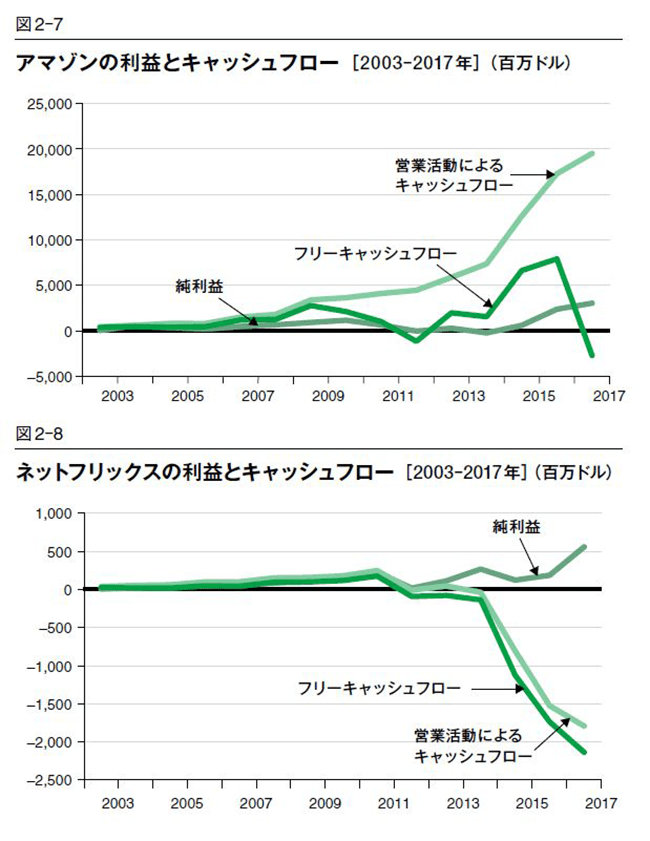

アマゾンは利益を上げていないように見える。少なくとも直近まではそうだ。利益指標では、ネットフリックスはアマゾンよりも利益を上げているように見える。ほぼ5%の利益率だが、アマゾンの利益率は2%に満たない。

さて、営業キャッシュフローを見てみよう。ここで話が変わってくる。そしてほかの指標を見るメリットがよくわかる。何が起きているのか? アマゾンの場合、キャッシュフローは非現金費用と運転資金を管理することで生み出されている。

一方、ネットフリックスはどうか? 利益を上げていると思っていたのに、営業活動キャッシュフローはマイナスだ。コンテンツに大きく投資をしているからだ。つまり、コンテンツを次々と購入し、短期間で償却しているから、キャッシュが流出している。営業キャッシュフローが語る姿は、利益が語る姿とはまったく異なる。

最後に、両社のフリーキャッシュフローを見てみよう。設備投資を考慮すると、見方がもう少し変わってくる。ネットフリックスは大きな設備投資をしないから、フリーキャッシュフローは営業キャッシュフローからそれほど悪化しない。

アマゾンはもっと多額の設備投資をしている(ホールフーズ買収によるところも大きい)。そのために、直近ではフリーキャッシュフローがマイナスになっている。

これらの指標はどれも、2つの会社で何が起きているのかを語ってくれる。売上や純利益ばかり見ていたら、見逃していただろう。フリーキャッシュフローを中心にこれらのさまざまな指標を見ていくと、資本集約度が両社にとっての重大な課題であることが明確になる。

もし、ネットフリックスのコンテンツ買い取り費用が上昇を続けるのなら、この先もプラスのキャッシュフローを生み出すことはないだろう。アマゾンのホールフーズ買収は、実店舗による小売ビジネスを拡大するための投資だったが、同社のフリーキャッシュフローの状況を大きく変えてしまったようだ。