つみたてNISAの基準は

アメリカでの残高の多い株式投信の基準そのもの

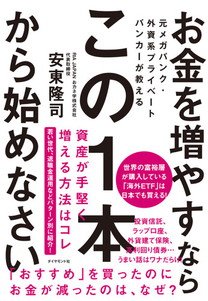

安東隆司(あんどう・りゅうじ)

安東隆司(あんどう・りゅうじ)RIA JAPAN おカネ学株式会社 代表取締役 CFP、日経CNBCなどTVコメンテーター、海外ETF専門家、立教セカンドステージ大学講師 三菱UFJ銀行で17年、三菱UFJメリルリンチPB証券(出向)、ソシエテ・ジェネラル信託銀行勤務という、メガバンク、外資系証券・信託銀行で約26年の勤務を経験。その後半はプライベートバンカーを務め金融商品の運用について熟知。販売手数料(コミッション)を目的にしない、世界的潮流である「預かり資産管理」(フィーベース)のビジネス(RIA)を行う、独立系・投資助言業(内閣総理大臣登録)を2015年立ち上げる。著書に『個人型確定拠出年金iDeCoプロの運用教えてあげる!』(秀和システム)など。WEBサイトhttps://ria-japan.co.jp/

日本での金融商品のセールス、いわゆる「おすすめ商品」は、金融機関にとって儲かるもの、金融機関にとってのメリットが優先される傾向がありました。

そこで金融庁は、金融機関に「顧客本位の業務運営」すなわち「お客様にとって有利な商品を金融機関がセールスするような体制」を目指すように指導してきました。

投資信託の乗り換え販売問題、外貨建て保険の高い手数料の問題などを指導してきたのです。

そして、当時の投資信託の99%を対象外とする、思い切った「つみたてNISA」の対象基準を示したのです。

2017年に金融庁長官は、当時の公募株式投信5406本のうち、つみたてNISAの対象として残ったのは約50本、わずか1%だったと発言しました。

さらに長官が指摘した内容が以下です。

同じ基準を米国に当てはめてみると残高の多い株式投信の上位10本のうち8本が(つみたてNISAの基準に)当てはまっていた。

アメリカの投資家が実際に投資を行っていた株式投資信託、残高が多いトップ10本のうち8本が、つみたてNISAの基準に当てはまる投資信託なのです。

そして、アメリカでの家計の投資のリターンは、日本に比べてはるかに高い水準になっているのです。

この「つみたてNISA基準」を活かすことで、アナタの投資が劇的に変わるかもしれないのです。