報酬を高騰させる「トゥー・トゥエンティ」

それよりもヘッジファンドの特徴は、成功報酬型のフィーを請求するところにある。業界ではトゥー・トゥエンティ(2・20)などと呼ばれていて、これは儲かっても儲からなくても運用資産に対して年2%のマネジメントフィー、それから儲かったらアップサイドに対しては20%の成功報酬を受け取る、という意味だ。トップクラスのヘッジファンドはすでに資金が集まりすぎていて、もっと高い報酬を請求するところもある。

それでは100億円の資金を集めたヘッジファンドが今年1年間で30%のパフォーマンスを出して、資産が130億円になったとしよう。そうすると、まずマネジメントフィーとして2%だから100億円×2%で2億円、成功報酬が儲けた30億円の20%だから6億円で、合計8億円もの報酬をこのヘッジファンドは受け取ることになる。

100億円のファンドぐらいだったら、若者のファンドマネジャーが2、3人で運用していることはよくある。3人で運用しているとしたら、ここからブルームバーグなどの情報端末の費用やオフィス代などの諸経費が年間2000万円ぐらいかかるが、それらを引いても7億8000万円残る。これを3人で山分けすれば1人当たり2億6000万円だ。実際に、これぐらい稼いでいた20代や30代の若者はゴロゴロしていた。

また、3人で100億円運用していたヘッジファンドがたまたま3年ぐらい続けていい成績を残し、ファンドマネジャーの経歴もピカピカで、なおかつちょっとミステリアスな感じがしていると、金融緩和でジャブジャブになっていたマネーがなだれ込んできて、あっという間に運用資産が1000億円とか1兆円になっていた。1兆円でもコストはあまり変わらないから、1兆円を3人で運用して、年間30%のパフォーマンスを出すと、ひとり260億円の年収ということになる。こういう人はさすがにゴロゴロはいなかったけれど、世界の金融業界にはポツポツとはいたのだ。

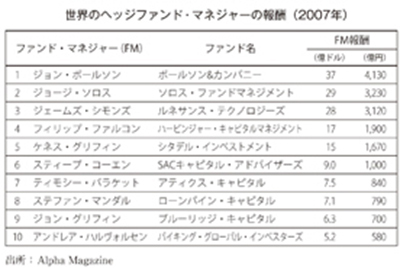

伝説的なファンドマネジャーたち

次の図表は、金融バブルがとうとうはじけた年の2007年のヘッジファンド・マネジャーの報酬である。世界のトップのヘッジファンド・マネジャーは、ひとりで何十万人も雇用する大企業の利益ぐらいを稼ぎ出すのである。

1位のジョン・ポールソンは、後でくわしく説明するが、サブプライム住宅ローン担保証券をCDSというデリバティブを使って大量に空売りし、2兆円近く儲けた。

2位のジョージ・ソロスは、1992年にイングランド銀行が固定相場制を維持しようとポンドを買い支えていたときに、このイギリスの中央銀行の外貨準備以上にポンドを売り浴びせ、ポンドの空売りで1000億円以上儲けたことで有名だ。グローバル・マクロ戦略といって、国際政治や国際経済の動向を先読みし、通貨の方向や、株価指数、コモディティなどにベットする。

3位のジェームズ・シモンズは、バークレーで数学の博士号を取った後に、ハーバードやMITで教鞭をとっていた。国防省などで暗号の研究をしていたこともある。彼が作ったルネサンス・テクノロジーズというヘッジファンドは、数学や物理学の博士号保持者を100人以上も雇い、高頻度取引のプログラムを開発し、世界中の市場でロボットが自動売買をしている。毎年、驚くほどのパフォーマンスを出し続けているクオンツ集団である。