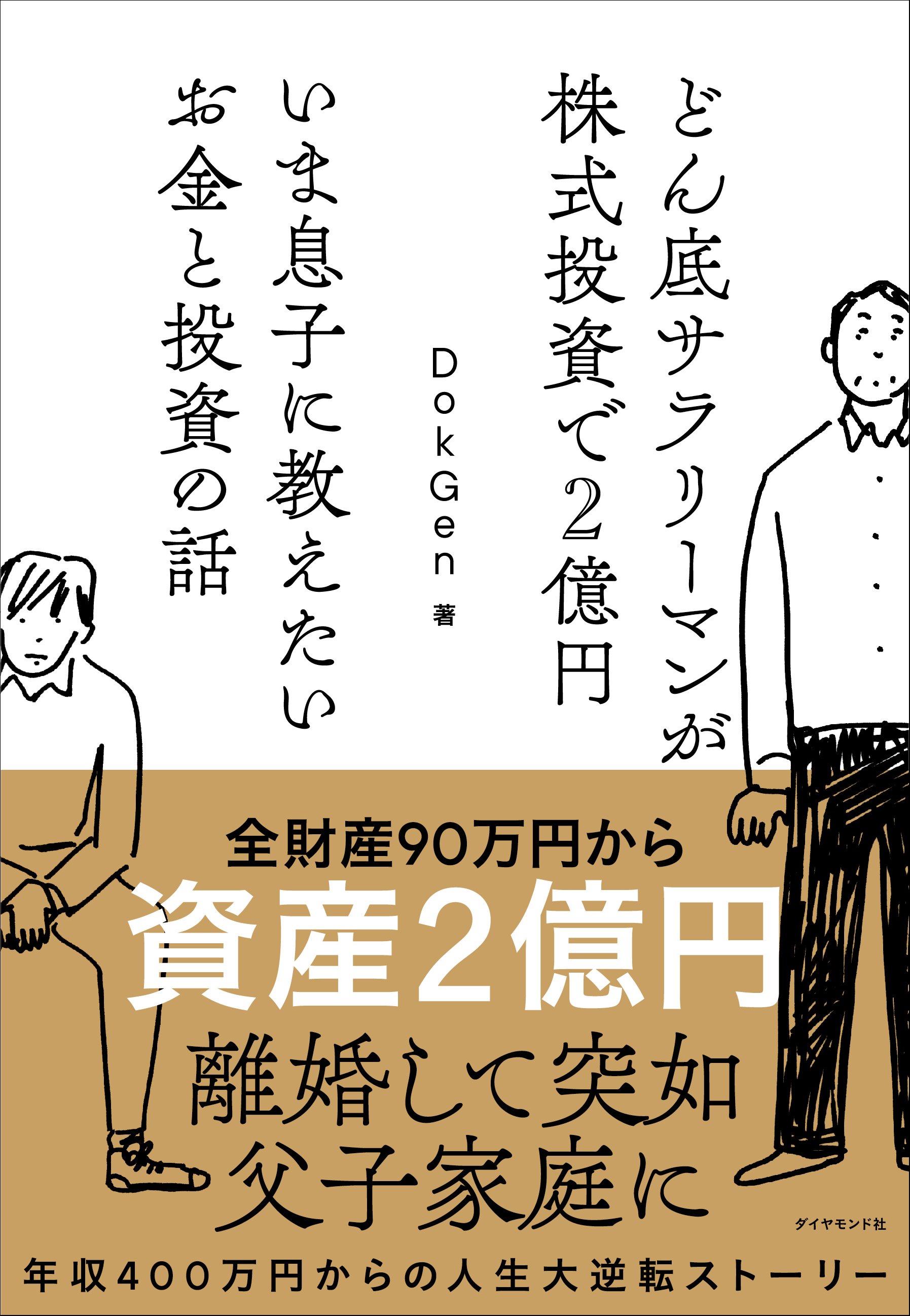

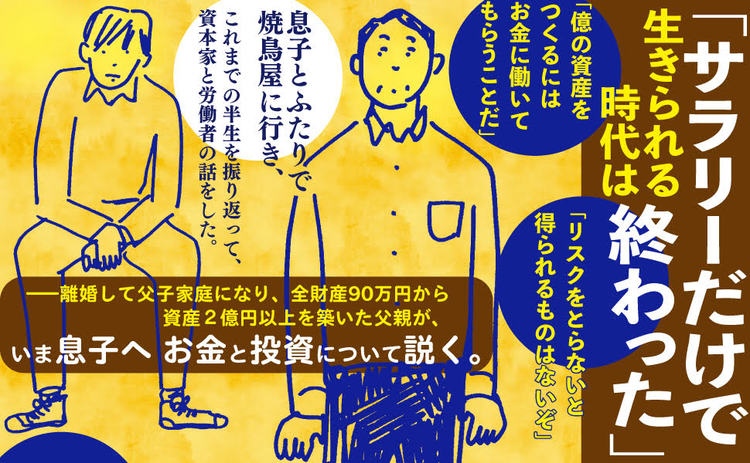

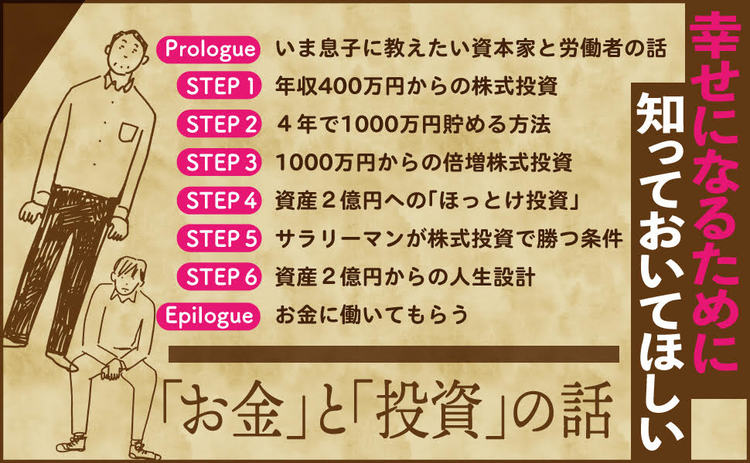

妻の浮気が原因で離婚。突如、5歳の息子との父子家庭になった。手元に残された全財産は90万円。定時退社で保育園へ息子を迎えに行く毎日で、残業代ゼロ。年収400万円で、カツカツの生活だった。ギリギリの節約生活で、4年で1000万円を貯め、本格的に株式投資を開始。紆余曲折を経ながらも某企業の大株主になり、資産2億円以上を築いた。その投資術を初公開。いま息子へお金と投資の話を伝授する『どん底サラリーマンが株式投資で2億円』。

Photo: Adobe Stock

Photo: Adobe Stock

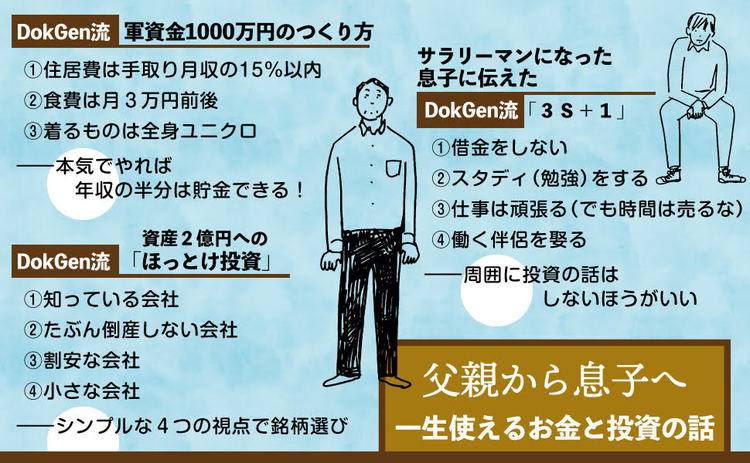

DokGen流「ほっとけ投資」

たぶん倒産しない会社

銘柄選定の2番目の基準となるのは、倒産の恐れが少ないこと。株価は下がっても値はつくけれど、倒産してしまったら株券は紙切れになってしまう。

倒産の恐れがあるかどうかを見定めるには、株価や利益の動きを見るよりも、財務基盤を確認するほうが間違いない。

そのために最低限チェックしておきたいのは、次の3項目だ。

● 自己資本比率

● 利益剰余金

● 現金と現金同等物

いずれも「有価証券報告書」「決算短信」「キャッシュフロー計算書」『会社四季報』などで確認できる。

「ほっとけ投資」に難しい勉強は不要だが、これから出てくる単語や数字くらいは直感的に理解できるようになっておいたほうがいい。それは息子にも折に触れて伝えている。

それぞれ順番に説明していこう。

自己資本比率は、「自己資本」を「総資本」で割ったもので、単位は%。次の式で算出される。

自己資本とは、おもに株主から出資されたもので、「返済義務のないお金」とも言える。

総資本は「自己資本 + 他人資本」のこと。

他人資本とは、銀行などからの借入金(負債)で「返済義務のあるお金」のことだ。

わかりやすく言うと、自己資本比率が高いほど、経営の健全性が高まる。

セクターによって適正な自己資本比率は異なるが、一般的には50%を超えると財務基盤がある程度しっかりしていると考えていい。

次の利益剰余金は、企業が上げた利益から、配当金などを差し引いたもの。企業の内部に残って積み立てられるお金なので、「内部留保」とも呼ばれる。

日本企業は欧米企業と比べると、内部留保が多い傾向がある。

この利益剰余金が大きい会社ほど稼ぐ力があり、その傾向がこの先も続くとしたら財務基盤が安定していると見なすことができる。

最後の「現金と現金同等物」というのは、要するに会社にどのくらい「現金」があるかを示したもの。

株式市場ではやはり現金を持っている会社が強い。

コロナ禍のような危機に遭っても、豊富な現金による裏づけがあると強いのだ。

この現金と現金同等物は、「キャッシュフロー計算書」で確認できる。

キャッシュフロー計算書とは、「営業」「投資」「財務」の活動により得られたキャッシュ(現金)がどのくらいあるかを示したもの。

現金には、現金そのもの以外にも、預金がある。

現金に含まれる預金は、「当座預金」「普通預金」「通知預金」の3つ。

最初の2つはいつでも好きなときに引き出せる預金で、通知預金は2日前に通知すると引き出せる預金だ。

現金同等物とは、流動性が高く現金化しやすいもの。

「3ヵ月以内の定期預金」「公社債投資信託」「コマーシャルペーパー」(CP)「譲渡性預金」(CD)などがある。

コマーシャルペーパーとは、企業が短期的な資金調達を目的として振り出す無担保の約束手形。譲渡性預金とは、他人に譲渡できる定期預金のことだ。

最強なのは、定期的に現金が入ってくるビジネスモデルの会社だ。

支払いサイトが長くて取引先からの入金までのタイムラグが長期だと、なんらかの理由でそれがストップしたり、現金が回収できるはずの売り先が倒産したりすると、最悪のケースでは連鎖倒産に見舞われることも覚悟しなくてはならない。