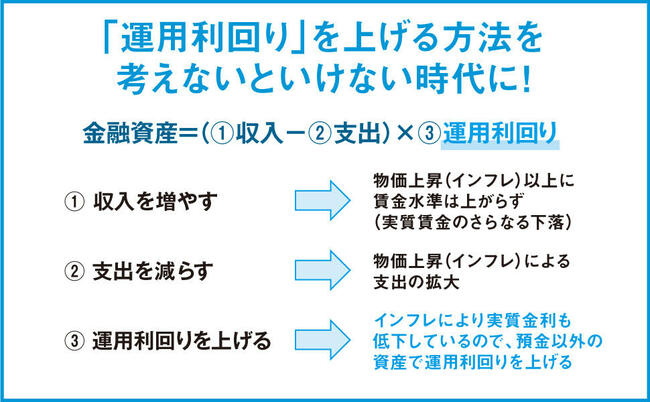

インフレ・円安の時代に入った今、資産を預金だけで持つことはリスクがあり、おすすめできない。「先行き不透明な時代」には、これまで投資に無縁だった人も資産を守り・育てるために資産運用を始める必要がある。『このままではあなたの現金の価値が下がる! インフレ・円安からお金を守る最強の投資』(朝倉智也著、ダイヤモンド社)が3月29日に発売された。本書は、投信業界のご意見番が新しい時代を乗り切る「究極の運用法」をアドバイスするお金の入門書だ。大切なお金を守り増やすためには、どうすればいいのか? 本連載では、特別に本書から一部を抜粋・編集してその要旨をお伝えしていく。

Photo: Adobe Stock

Photo: Adobe Stock

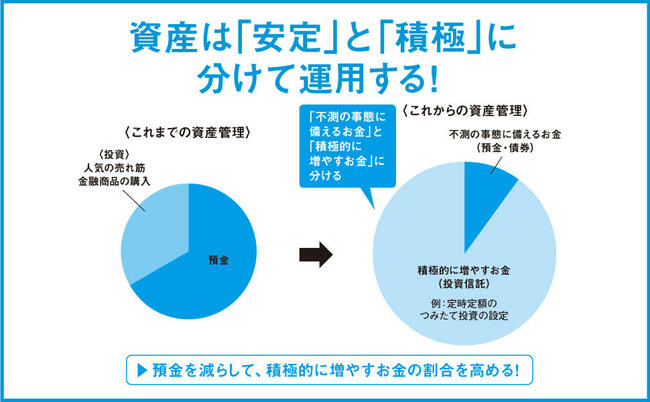

「安定」と「積極」の2つに分けて運用する

私が本連載で提案したいのは、資産を「①リスクを抑え、安定的なリターンを目指して運用する分」と「②ある程度のリスクをとって高めのリターンを目指し、積極運用する分」の2つに分けて運用管理することです。

利用する金融商品は、「投資信託(投信、ファンド)」です。投信は、資産運用を専門とする会社が、個人から小口の資金を集めて合同運用する金融商品です。投信の大きな魅力は、少ない資金からでも購入可能で、世界中の株式や債券などのさまざまな資産に分散投資できる点にあります。

具体的な方法は順を追ってご説明していきますが、「①安定運用する分は預金と債券ファンドに振り分け、②積極運用する分は株式ファンドで積み立て投資をする」のが基本的な戦略です。

2つのライフステージに分けて

資産管理の方法をお伝えする

では、「①安定運用する分」と「②積極運用する分」はそれぞれどれくらいにすべきなのでしょうか? これは、皆さんが置かれているライフステージによって変わります。

運用期間を長く取れる方や将来に向けて資産を大きく増やしたい方であれば「積極運用する分」を多くする必要があるでしょう。

逆に運用できる期間があまり長くない方や、すでにある程度の資産を築いていて、それを守ることを重視したいという方であれば「安定運用する分」を多くするのが望ましいと言えます。そこで本連載では、ライフステージに応じた資産管理の方法を皆さんにお伝えしていきたいと思います。

具体的には、ライフステージを2つの層に分け、20~50代など若い世代の方はこれから時間をかけて資産をつくっていく層という意味で「資産形成層」、シニアの方は手元の資産を使っていく層という意味で「資産活用層」として、それぞれの資産管理法をご説明します。

(※本稿は『インフレ・円安からお金を守る最強の投資』の一部を抜粋・編集したものです)

SBIグローバルアセットマネジメント株式会社 代表取締役社長

1966年生まれ。1989年慶應義塾大学文学部卒。銀行、証券会社にて資産運用助言業務に従事した後、1995年米国イリノイ大学経営学修士号(MBA)取得。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立、および上場準備を担当。1998年モーニングスター株式会社(現 SBIグローバルアセットマネジメント株式会社)設立に参画し、以来、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努める。SBIホールディングス株式会社 取締役副社長を兼務し、SBIグループ全体の資産運用事業を管掌する。主な著書に『全面改訂 投資信託選びでいちばん知りたいこと』『改訂新版 ETFはこの7本を買いなさい』『一生モノのファイナンス入門』(以上、ダイヤモンド社)、『「iDeCo」で自分年金をつくる』(祥伝社新書)、『お金の未来年表』(SB新書)などがある。