いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

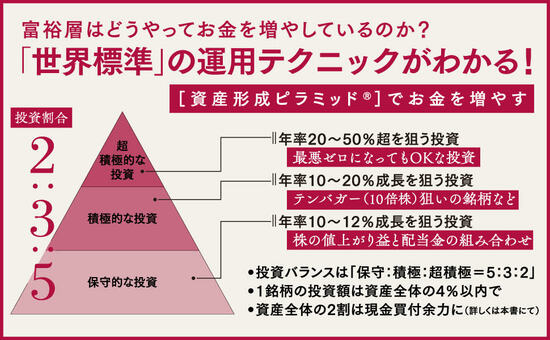

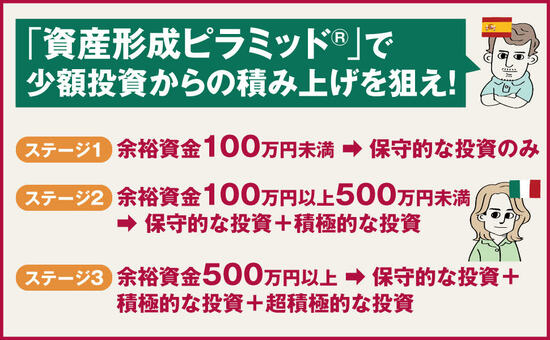

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

投資信託がラクでいい?

【前回】からの続き グローバル株投資では、多数の銘柄に分散投資する「投資信託」をシンプルに活用する手もあります。個人投資家に人気の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」(三菱UFJ国際投信)は、個人投資家の間では親しみを込めて“オルカン”という略称で呼ばれています。

日本を含めた「全世界に丸ごと投資する」というイメージですが、米国への投資が約6割となっています。「自分で銘柄を選んで買う個別株投資は大変そうだから、“オルカン”のような投資信託がラクでいい」と思う人もいるでしょうが、結論を急がないでください。

これからの投資のお手本にしたい伸び盛りの富裕層で、投資信託を活用してグローバル投資をしている人は、私の知る限りほとんどいません。なぜなら自分が好きなように運用できないうえに、得られる利益も限定的だからです。

販売・運用・管理で手数料が発生

そもそも投資信託とは、複数の投資家からお金を集めて、資産運用のプロが株式・債券・不動産などに投資してお金を増やすもの。「ファンド」ともいわれます。基本的なことですが、投資信託には、①販売する会社、②運用する会社、③資産を管理する会社という3つの会社が関わり、それぞれに手数料が発生します。

投資信託を販売するのは、証券会社・銀行・郵便局など。投資信託を運用するのは、アセットマネジメント会社です。私もかつては某大手アセットマネジメント会社でグローバル株を運用していました。そして、その資産を管理するのは、信託銀行です。

信託銀行は、さらに日本マスタートラスト信託銀行、日本カストディ銀行といった国内大手に再信託します。日本株の大株主の構成でこれらの信託銀行の名前をよく見聞きするのは、その銘柄が投資信託に組み入れられているからです。

投資家に回されるコスト

たとえば、ソフトバンクグループ(9984)の筆頭株主は同社会長兼社長の孫正義さんですが、2位は日本マスタートラスト信託銀行、3位は日本カストディ銀行です。グローバル株や米国株の投資信託になると、国内の再信託先の銀行は、米国のブラウン・ブラザーズ・ハリマンやステート・ストリートなどの海外のカストディアン(資産管理銀行)を使います。

問屋の手を介するほど商品の小売価格が上がるように、投資信託でも関わる金融機関が増えてくるほど、コストがかさみます。グローバル株や米国株の場合、ファンドに組み入れている証券のトランザクション(取引)は、1件あたり数十ドルの手数料がカストディアンに支払われます。

最終的に、そうしたコストは、すべて投資信託を購入する投資家に回されるのです。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。