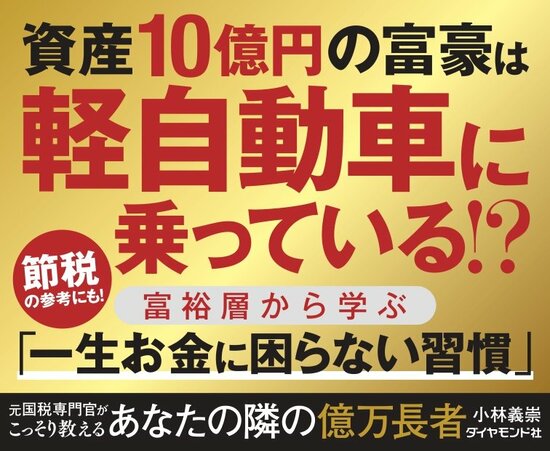

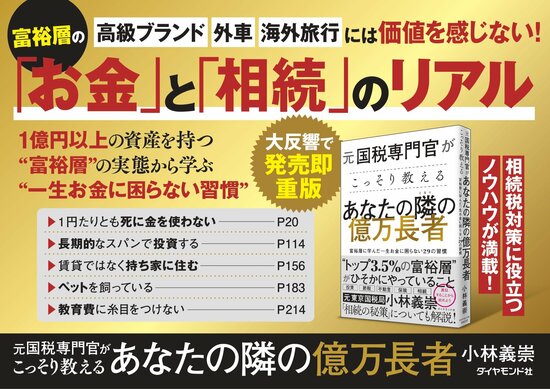

経済的に恵まれない母子家庭に育ち、高校・大学は奨学金を借りて卒業。そのため、1000万円に迫る“奨学金という名の借金”を背負うことになった。そこで、郷里に母を残して上京、東京国税局の国税専門官となった。配属を希望したのは、相続税調査部門。「どうすればお金に悩まされずに済むのだろう?」と考え「富裕層のことを知れば、なにかしらの答えを得られるのではないか?」と思い至ったからだった。国税職員のなかでも富裕層が相手となる相続税を担当するのは、たった1割ほど。情報が表に出てくることはほとんどない。10年ほど携わった相続税調査で、日本トップクラスの“富裕層のリアル”に触れた『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)の著者が、富裕層に学んだ一生お金に困らない29の習慣を初公開する!

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。

プライベートバンクの資産運用

【前回】からの続き スイスのプライベートバンクは、「顧客の財産を守る」という姿勢がはっきりしています。

200年以上前、スイスでプライベートバンクが誕生したのは、戦争に行く傭兵(ようへい)の資産を確実に守るためだったそうですが、そのスタンスは現代にも引き継がれています。

私は以前、スイスのプライベートバンクと日本の富裕層をつなぐビジネスを手がける方を取材して、富裕層の資産運用について教わったことがあります。

日本とスイスの

プライベートバンクの違い

プライベートバンクの口座を開設すると、基本的には1億円以上、場合によっては10億円以上の資金を預け入れ、運用を一任することになります。

この運用を担うのが、顧客1人ひとりについている「プライベートバンカー」と呼ばれる担当者です。

日本の銀行も富裕層向けにプライベート・バンキングのサービスを提供していますが、私が取材をした人の話では、それらのサービスはスイスのプライベートバンクとは似て非なるものでした。

スイスのプライベートバンクの

イメージと実態の違い

スイスのプライベートバンクというと、豪華な建物のなかで高級スーツに身を包んだ外国人が、バリバリ仕事をしている様子を私はイメージしていました。

しかし、私が聞いた話によると、スイスのプライベートバンクの建物は非常に地味で、必要最低限のオフィススペースで、限られた人員が働いているそうです。

スイスをはじめとする伝統的なプライベートバンクの使命は、顧客の財産を守ることにあります。そのため、見せかけだけの華美な装飾などは必要ないということなのでしょう。

富裕層にオーダーメイドで資産運用

おそらく、そうした堅実な姿勢が、スイスのプライベートバンクが世界の富裕層から今なお信頼を集めている理由なのだと思います。

富裕層がスイスのプライベートバンクを利用する理由はさまざまですが、顧客の投資目標などに合わせてオーダーメイドで運用をしてくれる点が魅力的です。

一般に公開されている株式ファンド(投資信託)はもちろん、ヘッジファンドや未公開株、デリバティブ(金融派生商品)といった特殊な金融商品も活用しながら、顧客の資産を増やしてくれるのです。

富裕層のグローバルな節税対策

また、プライベートバンクは、「タックスヘイブン(租税回避地)」と呼ばれる税率の低い国を活用した節税スキームを提案することもあり、投資の利益にかかる税負担を最大限抑えようとする富裕層もいます。

富裕層は投資に使える潤沢な資金があり、投資の手段が豊富です。

加えてグローバルに節税対策までできるわけですから、富裕層は私たち一般の人よりも、お金を増やしやすい環境にあることは間違いありません。

※本稿は、『元国税専門官がこっそり教える あなたの隣の億万長者』(ダイヤモンド社)より一部を抜粋・編集したものです。