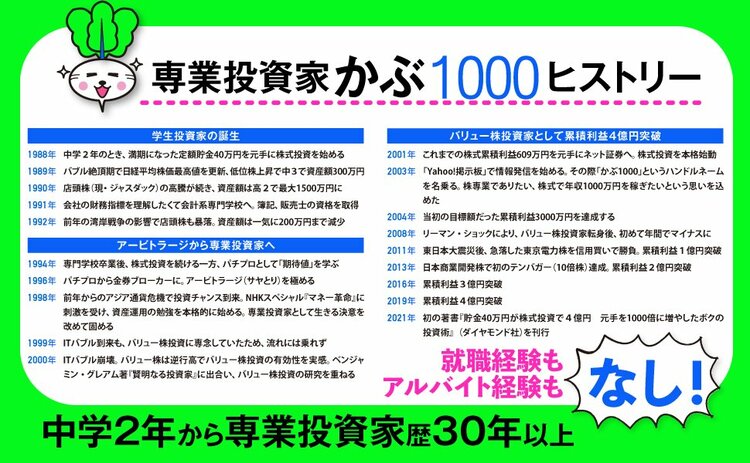

株式投資歴30年以上のベテラン専業投資家『賢明なる個人投資家への道』の著者・かぶ1000さんは、中学2年生のころから体育のジャージ姿で地元の証券会社に通い詰め、バブル紳士にはお金儲けのイロハを教えてもらった。中3で300万円、高1で1000万円、高2で1500万円へと株式資産を増やし、会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2023年には累積利益5億円を突破! アルバイト経験さえない根っからの専業投資家が、お金の増やし方を徹底指南する!

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。

ステージ4 3000万~5000万円未満

(年間期待運用収益:300万~500万円未満)の投資法

●金融資産で上位20%前後に入り「アッパーマス層」の仲間入り

●会社員の平均年収に近い収益が期待できる

●銘柄数を最大10銘柄まで増やす

●FIRE(経済的自立と早期退職)が目指せる

●守りに入って住宅ローンを返済する

3000万~5000万円未満の

「アッパーマス層」

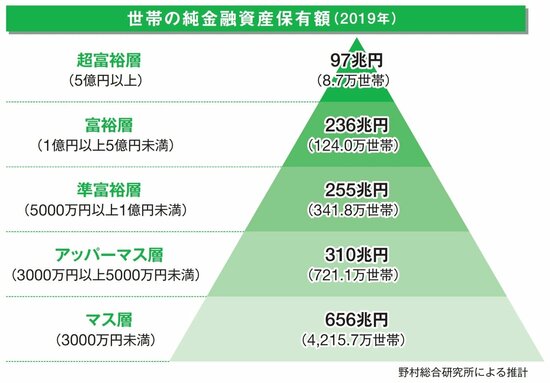

一般的に、純金融資産(金融資産の合計額から負債を引いたもの)が5億円以上を「超富裕層」、1億~5億円未満を「富裕層」、5000万~1億円未満を「準富裕層」、3000万~5000万円未満を「アッパーマス層」と呼びます。

全国の世帯数に対する割合では、日本における富裕層は全体の約2%、準富裕層は約6%、アッパーマス層は約13%とされています(野村総合研究所が各種統計などから推計したもの[2019年現在])。

このステージ4はまさにアッパーマス層であり、純金融資産で上位20%圏内に仲間入りすることになります。

保有銘柄を少し増やしてリスク分散

ステージ4になると、年間で会社員の平均年収に近い収益が期待できます。

これまでは3~5銘柄への適度な分散投資をすすめてきましたが、このステージでは銘柄数を少し増やしたほうがよいでしょう。

そうでないと、1銘柄あたりの投資額が大きくなりすぎてしまい、失敗したときの損も膨らむからです。

6~10銘柄程度がちょうどいい

かといって銘柄数を増やしすぎると、やはり1つひとつの銘柄に丁寧に向き合えなくなる恐れがあります。ですから、増やすとしても6~10銘柄程度がちょうどいいでしょう。

一般的には7銘柄以上で十分な分散投資になるといわれますが、切りよく10銘柄を目安にするのも悪くないと思います。

このステージ4以降は、株式投資という狭い枠組みを超えて、この先の人生を見据えて、どういうライフプランを立てるかということも問われます。

年間支出の25倍の資産

個人投資家のなかには、「FIRE」(経済的自立と早期退職)を目指して株式投資を始める人が増えているようです。

FIREとは「Financial Independence, Retire Early」の頭文字を並べたもの。アメリカ発祥の生き方であり、経済的独立を果たし、会社勤めなら早期退職を志向するものです。

FIREの基本プランは、「年間支出の25倍の資産を築いたら、あとはそれを年利4%で運用する」ということ。投資が特別なことではなく、生活の一部になっているアメリカならではの発想です。

年利10%で

FIREを目指すのもアリ

この「年利4%」という数字は、アメリカのインデックス(株価指数)の平均利回り約7%から、アメリカの平均インフレ率約3%を引いたものです。

仮に年間の生活費を400万円として、それを年利4%で稼ぎ出すには、株式資産1億円が必要になります。

でも、個別株の運用で年率10%の収益が上げられるとしたら、ステージ4の段階でもFIREできる計算になります。

※本稿は、『賢明なる個人投資家への道』より一部を抜粋・編集したものです。