「持ち家か賃貸か」。よく話題になるテーマですが、不動産投資家で空き家再生コンサルタントの吉原泰典さんは、抜け落ちているポイントがあると、言います。

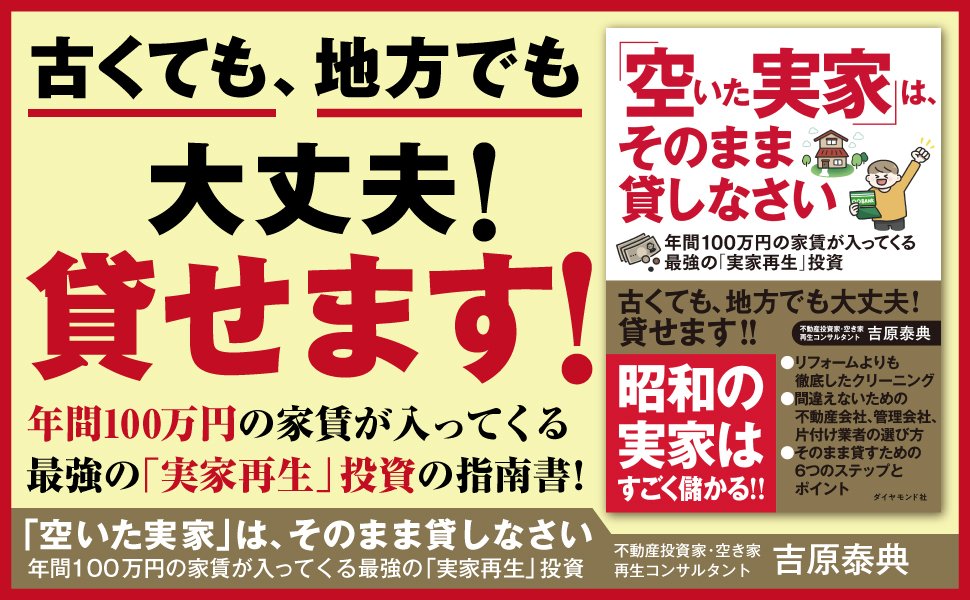

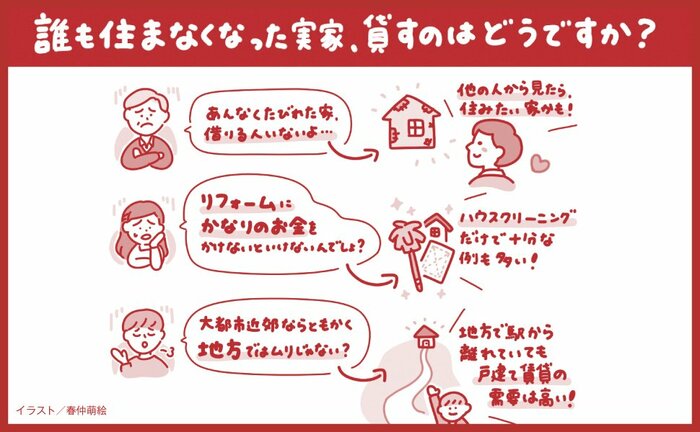

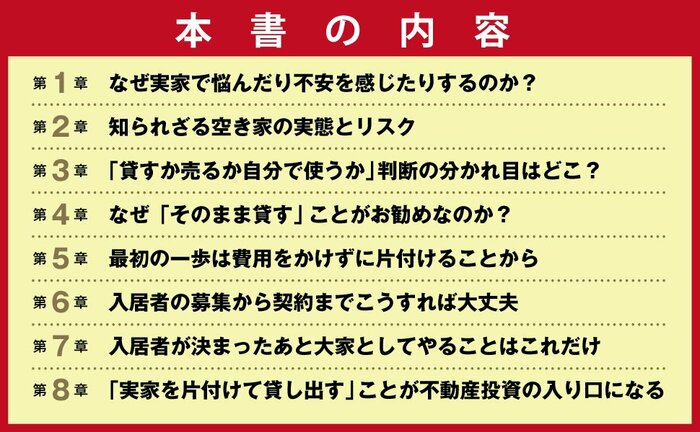

「誰もすまなくなった実家」をそのまま貸すためのノウハウを書いた話題の書『「空いた実家」は、そのまま貸しなさい』の著者吉原さんは、当たり前だとおもっているその前提こそ疑ってみることが大切だと強調します。

さて、疑った方がいい常識とは何なのでしょうか?

(構成・古井一匡)

Photo: Adobe Stock

Photo: Adobe Stock

「持ち家か賃貸か?」は不動産価格の見通しがポイント

不動産を巡って昔からよく聞くのが「持ち家と賃貸、どちらが得なのか?」という論争です。「持ち家」を購入するにはまとまった頭金を用意しなければならず、また数千万円の住宅ローンを組むのも普通です。一方、住宅ローンを返し終わればマイホームという財産が残ります。

賃貸であれば毎月、家賃を払わなければなりませんが、引っ越しなどは比較的気楽にできます。一方、家賃の支払いはずっと続きます。

「どちらが得なのか?」ということを金銭面に絞っていえば、ポイントは不動産価格の動向です。持ち家の評価額が買った時から値上がりするか、少なくともずっと同じであるなら、ほぼ間違いなく買ったほうが金銭面では得でしょう。

住宅ローンの支払いのうち元金分は、抵当権のついていない不動産の所有権を得るためのもので、積立貯蓄に似ています。住宅ローンの金利分についても、家賃と同じで持ち出しにはなりますが、同じような立地・グレードの賃貸住宅の家賃と比べればおそらくかなり少なくて済むはずです。

1991年のバブル崩壊以前、不動産が右肩上がりで上昇していた時代であれば、持ち家のほうが基本的に有利でした。バブル崩壊後、不動産がどんどん値下がりしていたときは、賃貸の方が有利だったといえるでしょう。

以上がこの議論の基本的な枠組みです。

把握しておくべき「住宅ローン」の仕組み

しかし、このテーマにはもうひとつ重要なポイントがあります。それが「住宅ローン」です。

そもそも「住宅ローンを組むか? 組まないか?」によって持ち家と賃貸の損得の判断は大きく変わってきます。

例えば、いま自己資金が1億円ある人が、1億円で持ち家を買うか、1億円で資産運用しながら賃貸住宅に暮らすかということを考えると、話が変わってきます。基本的に不動産の値上りと資産運用によるリターンのどちらが有利かという判断になってくるからです。

「持ち家か賃貸か?」というテーマを論じるマスコミも有識者も、なぜか住宅ローンのことにはほとんど触れません。

住宅ローンを借りるにあたっての審査基準は金融機関によって異なっており、詳細については公開されていません。そのことがサラリーマンなど個人の持ち家購入にあたって、資金調達がブラックボックス化する原因になっています。

要するに、持ち家購入にともなう住宅ローンの影響が不透明なまま、ざっくり適当に買うことになる事態に陥っているわけです。これでは個別具体的に持ち家購入の可否、あるいは賃貸住宅との比較をするのは難しいといわざるをえません。

とはいえ、一般的に住宅ローンの融資枠の上限は税込年収の5倍から7倍といわれます。また、住宅ローンの毎月の返済額の収入に対する比率(返済比率)は、税込年収の3割以下です。

このことから、ローン金利や返済期間にもよりますが、年収1000万円だとしても住宅ローンを借りられる上限は5000万円から7000万万円程度というところでしょう。年収1000万円程度では、価格が1億円を超えてくる東京の新築タワマンは、3000万円程度の頭金を用意できない限り難しくなります。

あなたが勤めている会社がいかに世間に名の通ったブランド企業であったとしても、東京でタワマンの持ち家はムリな確率が高まっていることをまずは直視する必要があります。

意外と知られていない「住宅ローン」借り入れリスク

その上でぜひ、認識しておきたいのが住宅ローンを借りるリスクです。金融機関における融資上限枠や返済比率はあくまで借り入れするスタート時の目安です。「念願のマイホームが買えるかどうか」で頭がいっぱいになるのも無理はありませんが、その後のリスクについて意識している借り手は意外に少ないのではないでしょうか。目先の金利の安さに飛びつき、融資を受けたまではいいけれどもリスクを把握していない場合は危険です。もしもご夫婦でペアローンと組んだ場合は、借入額が倍になるかもしれませんが、当然リスクも倍になりますので、その点を冷静に認識しておくべきです。リスクは団体信用生命保険でヘッジするから大丈夫と言われるかもしれませんが、そもそも保険でカバーできるリスクの範囲は限定的です。

もし、住宅ローンが返せなくなれば立ち退き請求され、貸した側は競売や任意売却で資金回収します。金融機関にはほとんどリスクはありません。

一方、借りる方はリスクだらけです。よく言われるのは、30年とか35年にわたるローン返済中の健康問題とか失業、あるいは子どもの誕生や離婚といった家族構成の変化です。これはそれだけの長期間、ひとつの不動産を軸にしたライフプランで大丈夫なのかという問題でもあります。

さらに気を付けたいのは、当初は返済比率3割以下であっても、年々増加する社会保障費などの負担増です。加えて年収アップに伴う所得税率のアップもあって、気がつけば年収の3割どころか5割近くをローン返済に当てなければならないといった事態もありえます。要するに収入の額面と手取りは違うので、気をつけようということです。

今回のマイナス金利解除がローン金利については、いよいよ金利上昇のリスクが現実味を増してきており返済負担は予断を許さない状況になってきたと受け止めておくほうがいいでしょう。

住宅ローンを巡るこうしたリスクを自分のキャリアや収入の見通しと照らし合わせてみる。そして、欲しい物件の相場を見てみる。その上でもう一度、自分は「持ち家か賃貸か?」を考えてみてください。

不動産ポートフォリオ(不動産ABCの法則)という考え方

「持ち家か賃貸か?」の二元論はキャッチーで人目を引きやすいですし、日本人の根深い持ち家信仰がさまざま判断に影響を与えていると感じます。終身雇用が崩れて働き方が多様化する今日、そもそも不動産価格が右肩上がりだった昭和の名残りである「住宅ローン」を持ち家の前提としているところに無理があるのではないでしょうか。

自分と家族にとって快適な住環境をいかに確保するかという点では、“借り入れのない”実家からの家賃収入をローン返済に組み入れた不動産ポートフォリオ=「不動産ABCの法則」がもっとも手堅いやり方に違いないと私自身は自らの体験から思っています。

「不動産投資ABCの法則」における不動産Aは、自分が住みたい(使いたい)と思うマイホームのことです。持ち家であれば住宅ローンがつきもので、賃貸住宅なら家賃の負担があり、一般的には給料から支払います。

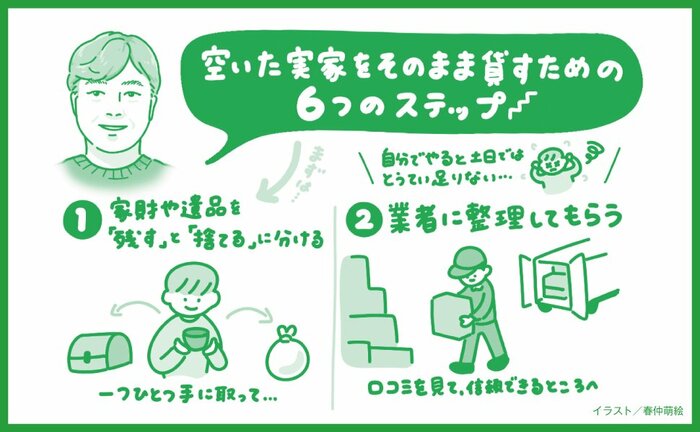

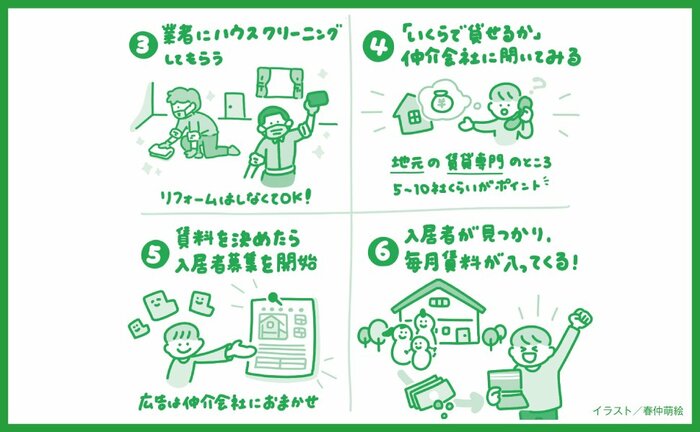

これに対して不動産Bは、誰も住まなくなった実家のことです。ローンはすでに返し終わっているはずで、そのまま貸し出し、毎月入ってくる家賃収入を不動産Aのローン返済や家賃に充当します。

さらに不動産Cは、不動産B(実家)を共同担保に使って購入したアパートなどの収益物件です。こちらの家賃収入も不動産Aのローン返済や家賃に充てます。

不動産B、すなわち誰も住まなくなった実家は、不動産Aのローン返済や家賃を強力にサポートするターボエンジンの役割を担います。不動産Cまで準備することができれば、ほぼ住宅費の負担がない状態が実現します。

このABCトライアングルを確立させれば、実質的に給料からの持ち出しなしにお気に入りのマイホームに住めるばかりか、余ったお金をいろいろなことに活用できます。持ち家での住宅ローン返済や賃貸住宅での家賃負担のない人生がどんなに快適か、身に染みてわかるでしょう。

(本原稿は、吉原泰典著『「空いた実家」は、そのまま貸しなさい』を抜粋、編集したものです)