米投資ファンド、サーベラスグループとの間で泥沼化する西武ホールディングス(HD)の再上場問題。サーベラスは、自らが選任した取締役を多数送り込んで経営を実質的に牛耳ろうと虎視眈々と狙っている。西武HDは反対姿勢を鮮明にしており、6月25日に開催される株主総会で両社のバトルはヤマ場を迎える。

それにしても、人材を送るなど再建に向けて協力的だったサーベラスが豹変した最大の理由は何だったのか。

本誌では、サーベラスが勝手にはじき出した西武HDの企業価値評価(バリュエーション)が想定していたものより低く、公募価格が予想を下回ると判断したためであると、これまで指摘してきた(「デイリー・ダイヤモンド」の記事番号「3040610」「3042717」参照)。

ところがそのバリュエーションなるものをあらためて検証すると、実にいい加減な代物であることがわかってきた。

時計の針を昨年10月に巻き戻してみよう。12日付でサーベラスのスティーブン・ファインバーグCEOが後藤高志・西武HD社長に送りつけたレター。再三触れているようにこのレターには、球団売却や不採算路線の廃止の検討などを要求する“経営改善策”が盛り込まれている(記事番号「3040614」参照)。

実は、このレターには、三つの投資銀行に作成させた英語のバリュエーションシートも添付してあった。

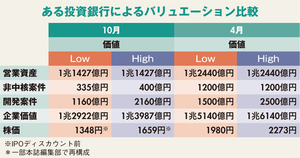

中身は至ってシンプルで、鉄道、不動産など営業資産の収益力からみる事業価値、非中核案件の資産価値、開発案件から期待される資産価値の三つを合算して企業価値を計算。さらに純負債額などを引いたうえで発行済み株式数で割って、想定される公募価格を試算している。

サーベラスが問題視したのは、去年4月時点と10月時点を比べたところ、三つの投資銀行が試算した10月の想定株価がそろって低くなっていた点だ。投資銀行によって差はあるが、おおよそ600~700円前後低くなっている。その要因の一つとしてファインバーグ氏は、「鉄道事業について極めて低いマルチプルが採用されている」と指摘したうえで、納得できるものではないと不満を示している。