3月18日に10年国債利回りが一時マイナス0.135%をつけ、史上最低を更新するなど、マイナス金利は深化するばかり。マイナス金利は金融商品の世界だけでなく、企業会計や財務にも大きなゆがみをもたらしている。(「週刊ダイヤモンド」編集部 竹田孝洋)

Photo:REUTERS/アフロ、EPA=時事

Photo:REUTERS/アフロ、EPA=時事

2月1日から、ある銀行の営業所は6カ月定期と1年定期共に0.45%という高金利で預金を募集していた。この金利を決定したのは、日本銀行がマイナス金利導入を発表する前日の1月28日。「29日に決定がずれ込んでいればこの金利はなかった。決めた以上利用して預金を集めなければと思った」と営業マンは苦笑いする。実際、早期に上限に達したため2月いっぱいで募集を打ち切った。

MRF(マネー・リザーブ・ファンド)を日銀当座預金のマイナス金利の対象外とするという、3月の日銀政策決定会合での決定は証券会社にとって朗報だった。MRFは、投資信託や株式、債券といった商品の償還資金や配当金を取りあえず置いておく待機資金の受け皿だ。

短期国債など主力の運用先の利回りがマイナスになり、運用難に陥っている。MRFの資金は信託銀行を通じて日銀当座預金に回るが、ここでもマイナス金利が適用されれば、元本割れの危機にひんするところだった。

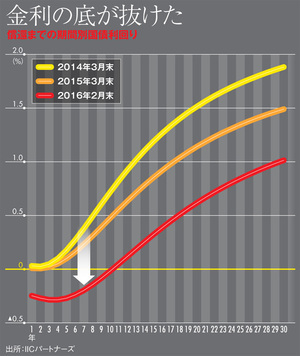

3月中旬の時点で、償還までの期間が10年以下の国債利回りがマイナスに沈んでいる。マイナス金利は、実は企業会計や財務にも大きな影響をもたらしている。

その筆頭が将来の退職金や年金の支払いに備えて、現時点での必要額を算出する退職給付債務。これは将来時点で必要な支払額を金利で割り引いて計算する。

その金利がプラスなら、1にその金利を加えた数値で将来の必要額を割るので、退職給付債務は将来の支払額より小さくなる。しかし、金利がマイナスとなると、1より小さな数値で割ることになり、将来の支払額より退職給付債務が大きくなる。この場合、実際には将来の支払額と同じ金額の現金をそのまま保有しておけば支払いに困らないはずだ。にもかかわらず、計算上はそれ以上の金額を債務に計上するゆがんだ状態になる。

計算に使う金利には、決算期末の国債利回りか高格付けの社債利回りを適用するのだが、国債利回りを選択している企業は少なくない。どの期間の利回りを使うかは、その企業の従業員の勤務期間の平均などによって決まる。その期間が短い企業であれば、マイナス金利を適用する可能性が高くなる。