影響が長引き、拡大しそうな

マイナス金利政策の今後

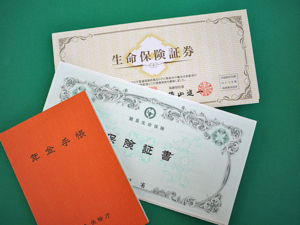

マイナス金利が年金基金、生命保険、銀行に与える影響には、一般の個人も注意が必要だ

マイナス金利が年金基金、生命保険、銀行に与える影響には、一般の個人も注意が必要だ

1月29日に日銀が政策決定会合で決定し、2月16日から適用が開始されたマイナス金利政策は、今後どうなって、その影響はどのようなものになるのだろうか。

マイナス金利自体は、既に欧州に先例があり、金融緩和政策の選択肢の一つだ。その「影響力」は、円安と長期金利低下の二つであると考えられる。これらが、投資、消費、企業業績、それぞれの拡大と、ひいては賃金上昇、そしてインフレ目標が目指す「マイルドな物価上昇」に至る、というのが期待されるストーリーだ。

ただし、現実には、無風状態の下でマイナス金利政策だけが作用する訳ではない。今回、主に国内要因だけで決まる長期金利の下落は期待通りに起こったが、為替レートは、いったん円安に振れたものの、欧州の金融不安、中国経済の低迷、米国経済の減速懸念などの逆風が勝り、政策導入時よりも円高の水準で推移している。

正しくは「マイナス金利が円高に作用した」のではなく、「マイナス金利を導入したにもかかわらず円高になった」ということなのだが、世間には理解されにくい。日銀には少々気の毒だが、「マイナス金利をやっていなければ、今頃はもっと円高になっていたかもしれない」と考えてあげることにしよう。理屈としては、間違っていない。

さて、マイナス金利は今後拡大するのだろうか。理屈だけを考えると、マイナス金利には巨大な拡大余地がある。欧州の先行例を見ると政策金利(短期金利)ベースでマイナス1%前後までの例があるが、どうだろうか。

筆者の個人的な考えだが、日本では、マイナス1%までは難しいのではないだろうか。巨大な個人金融資産が預貯金に置かれている我が国の金融事情では、個人の預貯金にあって、顧客にマイナス金利を課することの影響はいかにも大きいそうだし、影響が読み切れない。

今後、円高が進むようなら、日銀がマイナス金利の幅を0.1%から0.5%まで一、二度拡大して、「マイナス幅をさらに拡大する可能性もある」という期待感を醸し出すことは円安誘導を目指した政策オプションとしてあり得ようが、それ以上は難しいのではなかろうか。

しかし、その程度であっても、またマイナス金利の幅を拡大しなくとも、今後の日銀のマネタリーベース拡大によってマイナス金利の影響は拡大していく。為替レートはともかく、長短の資金市場にあっては、影響は継続しそうだし、拡大する可能性がある。

加えて、マイナス金利政策を撤回した場合の影響を想像してみよう。為替の円高、それによってもたらされる株価下落を考えると、かなりの好条件が揃わないと、撤回は難しいのではないだろうか。マイナス金利は意外に長引くかもしれない。