ノーベル賞を受賞した現代ポートフォリオ理論によれば、すべての株式の組み合わせから構成される「マーケット・ポートフォリオ」に勝る投資対象は存在しない。だとすると、もはや個別銘柄には何の意味もないということになるのだろうか? 早くも4刷が決定した『あれか、これか――「本当の値打ち」を見抜くファイナンス理論入門』のなかから紹介していこう。

個別銘柄に意味はあるか?――CAPM理論

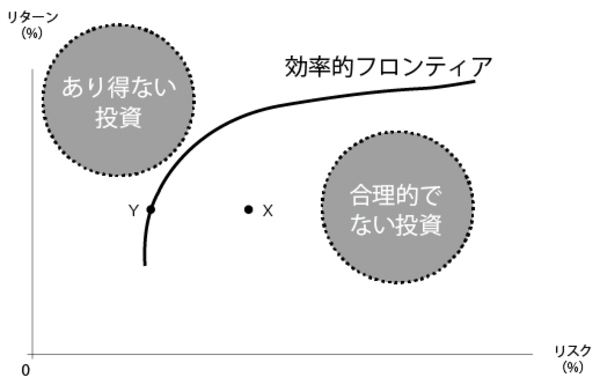

ノーベル賞を受賞したポートフォリオ理論によれば、すべての株式をその時価総額比率に応じてまんべんなく組み入れたマーケット・ポートフォリオこそが、リスク・リターン平面上の王者である。

だとすると、僕たちにはもうわざわざ個別銘柄を取引する理由はないということになるのだろうか?

個別株式のリスク・リターンは効率的フロンティアの下側に位置する。決してマーケット・ポートフォリオには敵わないのだ。

しかし、逆に考えてみたらどうだろうか?

どんな個別株式も、すべてマーケット・ポートフォリオの一員である。それぞれの株式があるからこそ、このポートフォリオのリスク・リターンは最も優れたものになり得ているのだ。

それゆえ、個別株式のリターンを見積もるうえでは、その値動きの激しさ(リスク)に注目するだけでは不十分だ。そうではなく、マーケット・ポートフォリオに対してどんな動き方をしているのか、市場全体の動きの中でどんなリスクを持つのかにも注目すれば、個別銘柄のリターンについても意味を見出すことができる――。

そんな画期的なアイデアを提唱したのが、アメリカの経済学者ウィリアム・シャープ(William Sharpe: 1934~)だ。彼はマーコウィッツの現代ポートフォリオ理論を継承し、個別株式の期待リターンを計算するための、圧倒的にシンプルなモデルを編み出した。

それがCAPM(資本資産価格モデル: Capital Asset Pricing Model)である。彼はこれを含めたさまざまな業績により、1990年にノーベル経済学賞を受賞している。

今回は、このアイデアについて見ていくことにしよう。