世の中にはさまざまな株式が存在している。リスクを減らすためには、それらの組み合わせが重要になるが、「市場で最もリスクが低く、最もリターンが高い組み合わせ」とはどんなものだろうか?ノーベル賞経済学者が発見した「市場」最強の投資法を、ファイナンス理論入門書『あれか、これか』のなかから紹介していこう。

マーコウィッツの美人投票――効率的フロンティア

前回見たとおり、ポートフォリオを組むことで、株式投資の「リスクだけを下げること」はたしかに可能だ。

▼参考▼

「損したくない人」のためのノーベル賞投資理論

https://diamond.jp/articles/-/90232

しかし、すでに見たケースは、2つの株式を1対1の割合(50万円ずつ)で購入した場合だった。しかし、ここで満足してはいけない。2種類の株式から成るポートフォリオにはそれぞれの株式が占める比率に応じて無限の組み合わせがある。つまり、もっと確実に稼げる、効率のいい組み合わせがあるかもしれないわけだ。

1対1の割合以外の組み合わせについても同様の計算をしてみると、それぞれのリスク・リターンの点の集合はどうなるだろうか?

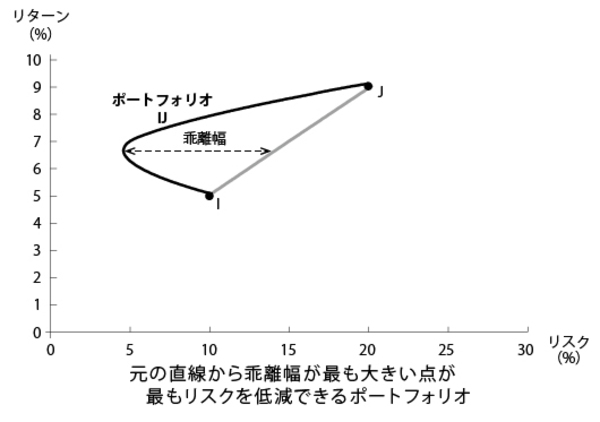

図のとおり、2銘柄から成るポートフォリオのリスク・リターンは、ちょうど弓矢の弦を左に大きく引いたような形になる。では、これらのうち、どのポートフォリオがいちばん有利と言えるだろうか?

そう、元の線分IJからの乖離幅が最も大きい点だ。なぜなら、その点こそがリターンを変えずにリスクだけを最も低減させていることになるからである。つまり、この世界では、このポートフォリオが最強の投資商品だということになる。

ただ、ここまでは仮想世界の話。現実には、日本国内だけでも上場している株式数は4000銘柄近くある。さらに、世界に目を向ければ何十万という投資対象が存在しているのだ。たった2つの株式で満足してはいけない。

現実の市場に存在しているすべての株式から最低のリスクで最高のリターンが得られる最強のポートフォリオをつくれないだろうか?