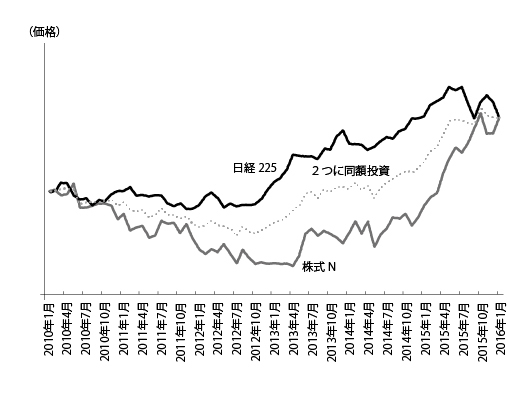

しかしここで、日経225と株式Nという2つのコースのちょうど中間点にもう1つのコースをつくってみることにしよう。すると、どんなことが起きるだろうか?これは実際の投資で言えば、日経225と株式Nに同額の投資をすることに相当する。

ただでさえ、この期間に高いボラティリティを示していた日経225に、その3倍近い変動をしていた銘柄Nを組み込むとなれば、さぞかしスリリングなコースができそうである。

しかし、実際にはそうはならない。日経225と株式N、これら2つのコースのちょうど中間点を走るジェットコースターは、いずれのコースよりも上下のブレが小さいレールを走ることになる。なぜなら株式Nには、日経225や株式Mが上昇したときに下降し、逆にそれらが下降したときには上昇するという<0>天邪鬼

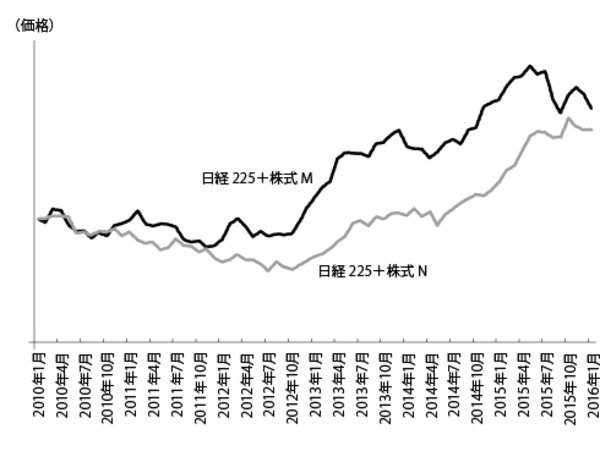

日経225というマーケット・ポートフォリオに個別銘柄Nを組み込んだ結果、上下のブレが少ないコースが出来上がったということは、これによってハイリスク株のリスクを小さくできたということを意味している。これは株式Mのときには期待できなかった効果だ。

日経225と株式Mの中間点を結ぶもう1つのコースをつくってみると、その効果はよくわかる。下の図のとおり、ポートフォリオ「日経225+株式M」とポートフォリオ「日経225+株式N」とでは、明らかに後者のほうが上下のブレを小さく抑えることに成功している。日経225と組み合わせても、株式Mのリスクは小さくならないのである。

野口真人(のぐち・まひと)

プルータス・コンサルティング代表取締役社長/

企業価値評価のスペシャリスト

1984年、京都大学経済学部卒業後、富士銀行(現みずほ銀行)に入行。1989年、JPモルガン・チェース銀行を経て、ゴールドマン・サックス証券の外国為替部部長に就任。「ユーロマネー」誌の顧客投票において3年連続「最優秀デリバティブセールス」に選ばれる。

2004年、企業価値評価の専門機関であるプルータス・コンサルティングを設立。年間500件以上の評価を手がける日本最大の企業価値評価機関に育てる。2014年・2015年上期M&Aアドバイザリーランキングでは、独立系機関として最高位を獲得するなど、業界からの評価も高い。

これまでの評価実績件数は2500件以上にものぼる。カネボウ事件の鑑定人、ソフトバンクとイー・アクセスの統合、カルチュア・コンビニエンス・クラブのMBO、トヨタ自動車の優先株式の公正価値評価など、市場の注目を集めた案件も多数。

また、グロービス経営大学院で10年以上にわたり「ファイナンス基礎」講座の教鞭をとるほか、ソフトバンクユニバーシティでも講義を担当。目からウロコの事例を交えたわかりやすい語り口に定評がある。

著書に『私はいくら?』(サンマーク出版)、『お金はサルを進化させたか』『パンダをいくらで買いますか?』(日経BP社)、『ストック・オプション会計と評価の実務』(共著、税務研究会出版局)、『企業価値評価の実務Q&A』(共著、中央経済社)など。

プルータス・コンサルティング代表取締役社長/

企業価値評価のスペシャリスト

1984年、京都大学経済学部卒業後、富士銀行(現みずほ銀行)に入行。1989年、JPモルガン・チェース銀行を経て、ゴールドマン・サックス証券の外国為替部部長に就任。「ユーロマネー」誌の顧客投票において3年連続「最優秀デリバティブセールス」に選ばれる。

2004年、企業価値評価の専門機関であるプルータス・コンサルティングを設立。年間500件以上の評価を手がける日本最大の企業価値評価機関に育てる。2014年・2015年上期M&Aアドバイザリーランキングでは、独立系機関として最高位を獲得するなど、業界からの評価も高い。

これまでの評価実績件数は2500件以上にものぼる。カネボウ事件の鑑定人、ソフトバンクとイー・アクセスの統合、カルチュア・コンビニエンス・クラブのMBO、トヨタ自動車の優先株式の公正価値評価など、市場の注目を集めた案件も多数。

また、グロービス経営大学院で10年以上にわたり「ファイナンス基礎」講座の教鞭をとるほか、ソフトバンクユニバーシティでも講義を担当。目からウロコの事例を交えたわかりやすい語り口に定評がある。

著書に『私はいくら?』(サンマーク出版)、『お金はサルを進化させたか』『パンダをいくらで買いますか?』(日経BP社)、『ストック・オプション会計と評価の実務』(共著、税務研究会出版局)、『企業価値評価の実務Q&A』(共著、中央経済社)など。