不正会計問題を経て、経営再建中の東芝。巨額赤字で自己資本が大幅に毀損し、事業の柱に位置付けた半導体や原子力事業の先行きには不透明要素もある。依然として静かな危機は続いている。(「週刊ダイヤモンド」編集部 村井令二)

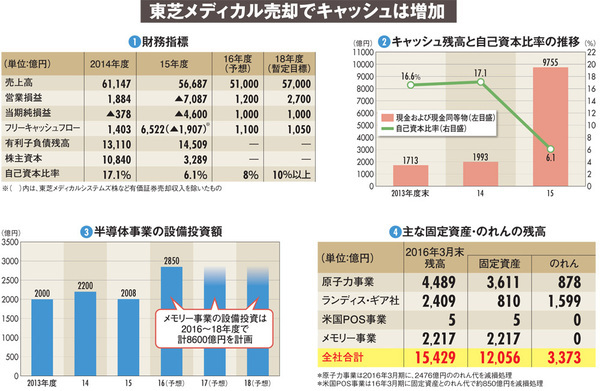

2015年度の連結決算で、不採算事業の減損処理や人員削減費用により、4600億円の当期純損失を計上した東芝は、自己資本比率が6.1%まで減少した(表(1)、図(2))。資本増強が急務だが、昨年9月15日付で東京証券取引所から「特設注意市場銘柄」に指定されているため、市場で投資家から資金を募ることは難しい。

東芝は、東証の指定を解除するため、今年の9月15日に「内部管理体制確認書」を提出して審査を受ける予定だ。審査には数カ月かかるため、資本市場に復帰するのは年末以降になる。指定解除が認められない場合は、来年3月15日以降に再度、確認書の提出が求められる。市場を通じた資本増強はそれだけ先延ばしとなる。

指定解除後の資本増強策としては公募増資が有力とみられている。東芝はリーマンショック後の09年3月期に3989億円の当期純損失を計上した際にも、公募増資を決議した経緯があるためだ。10億株の新株発行で3174億円、劣後債と合わせて総額5000億円弱を調達した。

当時のように10億株を発行すれば、今の株価水準で2800億円程度が調達できる計算だが、3月末の純資産との単純計算で自己資本比率は11%程度に回復するだけとなる。持続的な成長が不透明なままで安易に公募増資に踏み切れば、調達できる資金も限られる。東芝としては成長戦略で利益を確保する姿を株式市場に示して、株価を上昇させるのが先決となりそうだ。

半導体の投資負担重く

原発の強気計画で減損リスク再燃も

だが、その成長戦略にも幾つかのリスクが潜む。中核の一つに位置付けた半導体のNAND型フラッシュメモリー事業は、韓国サムスン電子に次ぐ世界2位のポジションだが、これまでの「2強」の構図が崩れつつある。

半導体チップの高度化や低消費電力、低コスト化を実現してきた「微細化(スケーリング)」が10ナノメートル台に突入し、物理的な限界が近づいたことで、メモリー素子を立体的に接続する3次元(3D)化が技術競争の軸になってきたためだ。東芝は16年3月から48層に積み上げた3Dメモリーの量産を始めたが、すでにサムスンは13年8月から3Dメモリーの量産を開始しており、追い掛ける立場にある。さらに、3Dメモリーは、米マイクロン・テクノロジーや韓国SKハイニックスも参入を表明し、16年から18年までにメーカーが3Dメモリーの設備投資を始める。