銘柄どうしの合併は投資チャンスを生み出す

今年、Jリートの合併が本格化したが、そのことも投資家に大きなチャンスをもたらした。

合併では「合併する側の銘柄の価値が、大きく高まる可能性が強い」(クレディ・スイス証券の望月政広さん)。

信用力の高い銘柄が信用力が低くて価格が低迷している銘柄を買収する場合、その資産価値に比して、かなり割安で買収できるケースが多い。それは、物件を高い利回りで新規取得するのと同じ効果をもたらす。

高い利回りの物件が加われば、その分、収益力や分配金が高まることにもつながる。

さらに「合併した決算期の経常利益と当期利益の差額が基本的に負ののれんになりますので、この金額が大きいほど有利な合併となります」(アイビー総研の関大介さん)。

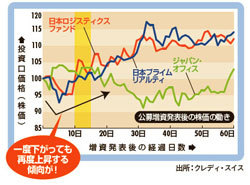

公募増資後10~15日で株価はリバウンドする!

公募増資後10~15日で株価はリバウンドする!拡大画像表示

一方、信用力の低い銘柄を合併するとLTV(資産に対する有利子負債の比率)が高まり、増資によって財務体質を強化しようとする動きが起こりやすくなる。増資すると希薄化(1株あたりの価値が薄まること)が懸念されて一時的に株価が下落する、というケースが多くみられる。

しかし「増資発表後、10~15日くらいで反発する場合が多く、そこが絶好の投資チャンスとなる」(望月さん)。

★12月にも1件あり!

・存続投資法人→ユナイテッド・アーバン(複合系)

・消滅投資法人→日本コマーシャル(複合系)

・合併比率→1:0.167

・合併発表日→2010年4月22日

・合併効力発生日→12月1日

★合併のメリット

[1]分配金が多くなる可能性が!

信用力が高い銘柄は低い銘柄を大幅ディスカウントで買える!

信用力が低い銘柄をより安い値段で吸収合併できれば、合併差益により、分配金をアップすることも可能になる。

[2]流動性が高くなる

流動性が高くなることで銘柄としての価値も高まる!

合併すれば資産規模・時価総額が大きくなり、機関投資家の投資対象になりやすい。その分、銘柄の価値も高まる。

(文/小泉秀希) ※ダイヤモンド・ザイ2010年12月号に掲載