きちんと運用しないといっこうに格差を埋められないとはいえ、リスクのある商品は絶対にパスしたいという人もいるはず。現在、安全確実な金融商品で最も有利なのは何か?

100万円預けても利息差は2000円弱

20年前のバブル崩壊以来、日本の金利は低下の一途。リーマンショックで世界的にも金融緩和が実施され、日本はゼロ金利からいっそう抜け出せなくなった。

上記商品のほか、ややリスクはあるが公社債なども(約0.36%~)もある

上記商品のほか、ややリスクはあるが公社債なども(約0.36%~)もある

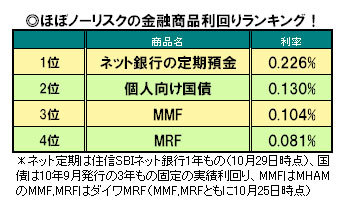

そのシワ寄せであらゆる金融商品の利回りが低下し、安全確実なものに的を絞るとほとんど増えないのが現実だ。それでも相対比較では他を圧倒するのがネット銀行の定期預金だが、ファイナンシャル・プランナーの藤川太さんは指摘する。

「金利優遇キャンペーンが終わったばかりで、ネット銀行の定期預金といえど大差がないのが実情。100万円を預けても、一般の定期預金は年間200円ぐらいの利息しかつかないのに対し、ネット銀行なら2000円ぐらいにはなる。その程度の違いにすぎない」

とはいえ、ネットで簡単に申し込めるので、「銀行預金が一番安心!」と考える人なら利用しないのは損。預金保険制度によって、預金者1人当たり元本1000万円とその利息が保証されている。

債券を買うという選択肢もあるが…

一方、安全性が極めて高いといえば、国が元利の支払いを約束した個人向け国債も然り。もっとも、藤川さんは疑問を投げかける。

「9月発行分の3年もの個人国債の利回りは0.12%にすぎなかった。その程度のインカム(利回り収益)でありながら、3年間も資金を動かせなくしてしまうのはいかがなものか? 個人的には、同じ運用期間なら社債を選ぶ」

改めて説明すると、国債は国が発行した債券で、社債は企業が発行したもの。地方自治体などが発行する公債という債券もある。いずれも発行元が破綻すれば、元金の返還や利払いが滞る恐れがある。

当然、その可能性の高さは、「企業>地方自治体>国」という順になろう。債券の世界には、発行元の破綻リスクが高い(信用力が低い)ほど利回りが高くなるという法則がある。地方自治体にも夕張市のような破綻事例がある一方、企業の信用力に至ってはかなりの格差があるのが現実だろう。

したがって、国債以外の債券は利回りの高さに見合ったリスクがあると思ったほうが無難。加えて、最近出回っている社債は高いものでも1%台の利回りで、「この企業は絶対倒産しない」と確信できない限り、3~5年間も大切な資金を投入するのは考えものかも?

結局、商品選びは金利の見通し次第

結局、金融商品選びを決定づけるのは、先行きに対する自分自身の見通し次第だ。3年、5年といったスパンで超低金利が続くと思えば、現時点で最も利回りが高く、安全性も高いと判断できるものを選ぶのが得策だろう。ただ、この10年間、日本ではずっと超低金利が続いてきたのは事実である半面、人類の長い歴史を振り返れば、それは異例中の異例であることも確かである。

その一方で、目先を変えれば、高利回りを期待できる運用対象が見つからないわけでもない。藤川さんは次のような具体例を挙げる。

「いずれ使うことが前提なら、百貨店の商品券積立も一考。利回り換算すると、巷の金融商品を圧倒している。住友不動産の『サーフ』も、同社の債券と同じ感覚で運用できてまずまずの利回り」

<お話を聞いたのは>

家計の見直し相談センター

藤川 太さん

保険を始め、年金、不動産有価証券など、お金に関するあらゆる問題についてのマネープランをアドバイスするファイナンシャル・プランナー。

(文/大西洋平)

※この記事は2010年11月20日(土)に発売された月刊マネー誌『ダイヤモンドZAi』に掲載。誌面では各銀行や商品別の詳細も。1月号の特別付録は大人気の「株主優待最強カタログ 841銘柄を完全収録!」。ぜひご覧ください!