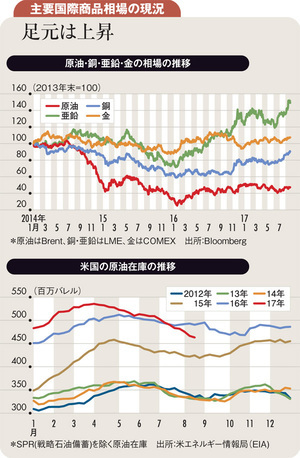

銅相場は、10月17日には7171ドルと2014年7月以来の高値を付けた。9月5日に6970ドルの高値を付けた後、同月22日には6366ドルまで下落し、上値が重いかとみられていたが、10月に入って高値を更新する動きとなった。

9月の銅相場が下落基調で推移した背景には、それまでの相場上昇を受けて利益確定の売りが出やすくなったことや、銅の最大消費国である中国の景気指標の一部が弱かったことがある。FOMC(米連邦公開市場委員会)において年内利上げ見通しが維持されたことが、金利の付かない銅など国際商品の価格押し下げ材料となり、為替市場でドル高基調が続いたことも、ドル建てで取引される銅価格の押し下げ要因になった。

しかし、10月に入って、再び騰勢が強まった。背景には、利益確定売りが一巡したことや、減速観測が根強かった今年後半以降の中国の景気見通しについて、強気な見方がなされるようになったことがある。ドル高が一服したことも銅を買いやすくした要因と考えられる。

将来、EV(電気自動車)が普及すれば、銅の需要が増加するとの思惑も買い材料になったとみられる。EVの仕様が具体的にどうなるかによって各金属が使われる量は異なってくるが、リチウム、コバルト、ニッケル、アルミニウム、亜鉛などと共に銅は需要が増えやすい金属だと見なされている。EV1台当たりの銅消費量は50キログラム程度との見方もあれば、150キログラムに達するとの見方もあり、かなり幅がある。

また、節目の7000ドル前後で、投機的な銅買いに弾みがついた面もあったと思われる。LME(ロンドン金属取引所)が公表している建て玉明細報告では、投機筋の銅買いポジションは高水準を続けている。

銅相場の先行きは、中長期的な需給引き締まり観測などを背景に、底堅い推移が見込まれる。需要面では、中国を中心に建築・自動車・家電などに向けて増加が続くと思われる。

一方で、供給面では、鉱山での鉱石の品位が低下していること、ストライキなどによる供給障害が増える傾向にあること、大規模な新規鉱山の開発案件がないことなどが指摘される。このため、銅の需給は引き締まり傾向で推移するとの見方が多い。

もっとも、目先は、このところの上昇で利益確定売りが出やすく、上値は重いとみられる。中国の銅需要の増加観測は根強いものの、2期目になる習近平政権の経済運営がどうなるのか不透明感もある。米国では年内の追加利上げが見込まれる中、ドル相場が強含み、銅など国際商品全般の価格抑制要因になることも考えられる。