なぜ、ユーロ高になっているのでしょうか?

欧州債務危機が終わったのか、ユーロ売りの運用手法である「ユーロキャリー」はどうなったのか、今回はそのような「謎のユーロ高」を解明してみたいと思います(「過去最大に近い売られ過ぎ!ユーロ/円への為替介入はあるのか?」など参照)。

昨年12月初めから

「別モノ」になったユーロ安

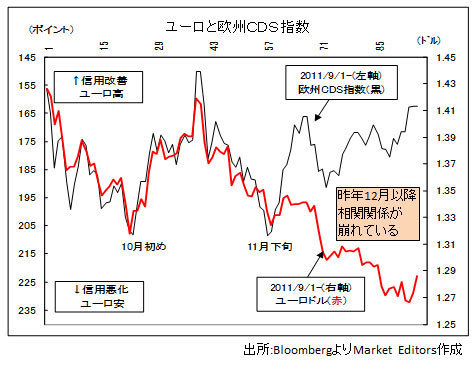

まずは「資料1」をご覧ください。これは、欧州の信用リスクを示す「欧州CDS(クレジット・デフォルト・スワップ)指数」とユーロ/米ドルを重ねたものです。

これを見ると、昨年12月に入ったあたりから、ユーロ安が欧州の信用リスクでは説明できないものになっていたことが、おわかりいただけるでしょう。

つまり、昨年11月までのユーロ安と、昨年12月以降のユーロ安は「別モノ」だったということです(「『仏ショック』のユーロ売りはまだ続くのか?カギは『欧州信用リスク』と『バブルの限界』」も参照)。

昨年11月までのユーロ安は欧州債務危機を受けたもので、昨年12月以降、両者の関係は薄れていったのです。

12月以降、欧州債務不安に対する

懸念は改善している

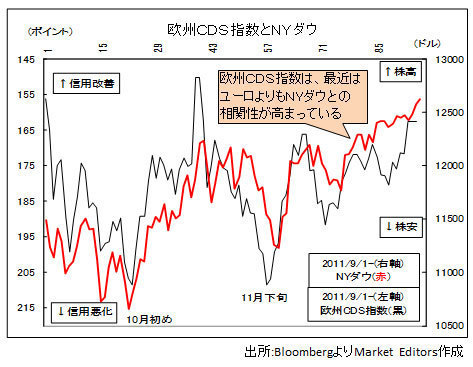

今度は「資料2」をご覧ください。これは「欧州CDS指数」に、今度は米国の株価指数であるNYダウを重ねたものです。

これを見ると、先ほど見たユーロよりも米国株のほうが、欧州の信用リスクとの相関性が高くなっていることがおわかりいただけるでしょう。

要するに、昨年12月以降、欧州の債務不安に対しては一喜一憂しているものの、その状況は改善に向かい始めているということです。

それは、昨年12月初めに行われたEU(欧州連合)サミットの効果なのかもしれないし、実質的に量的緩和の役割を果たしたとの見方もあるECB(欧州中央銀行)の流動性対策が好感されているのかもしれません。

それとともに、米国の景気回復を受けた米国株の上昇が、欧州債務不安の一服に一役買っていた可能性があることを、この「資料2」は示しているのだと思います。

報道などでは「抜本的ではない」といった散々な批判がなされましたが、グローバリゼーションの時代だけに、米国の景気が回復に向かい始めると、欧州の債務不安も徐々に落ち着きを取り戻してきたと言えそうです。

年末年始は米国株を主役とした

リスクオンが広がった

また、米国の景気回復は、欧州だけでなく、金融市場全体にかなりの影響力を発揮しているようです。

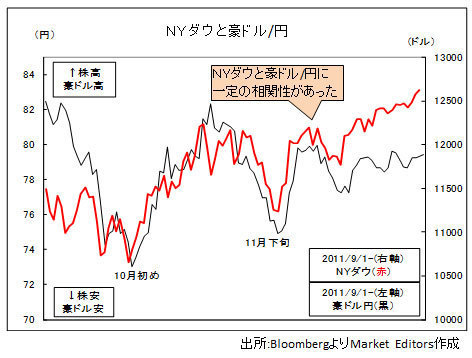

「資料3」はNYダウと豪ドル/円を重ねたものですが、これも一定の相関性があったと言えるでしょう。

欧州発世界恐慌に対する懸念がマーケットで声高に取りざたされていた中でも、リスク資産の代表格である米国株は大きく上昇し、為替のリスク資産である資源国通貨も上昇基調で推移していました。

このように見ると、「恐慌」どころか、年末年始の金融市場は米国株を主役としたリスク回帰、リスクオンが広がっていたということではないでしょうか?

(記事の続きを読む)