円安継続の鍵は1ドル=107円台確保と1ヵ月前に本欄で書いた。2月中旬に107円を割り込んだ時点で、ドル円の今年の予想を見直した。今後1、2ヵ月は105~100円に陥る可能性が高い。

110円や115円という切りの良い水準付近は、取引が増え、そこをコストとする注文やポジションが積み上がり、売買両方向の取引が混み合い、相場に抵抗やサポートが生じる。昨年来のドル円はまるでその110円と115円に挟まれたハーフパイプと、それを北朝鮮問題などで下抜けた水準の107円台~110円の小ハーフパイプを行き来した印象だ。

しかし先月、米株発のVIX(恐怖指数)ショック時に107円を割れ、さらに下のハーフパイプに移ると、市場での行動に変化が生じると見込まれた。

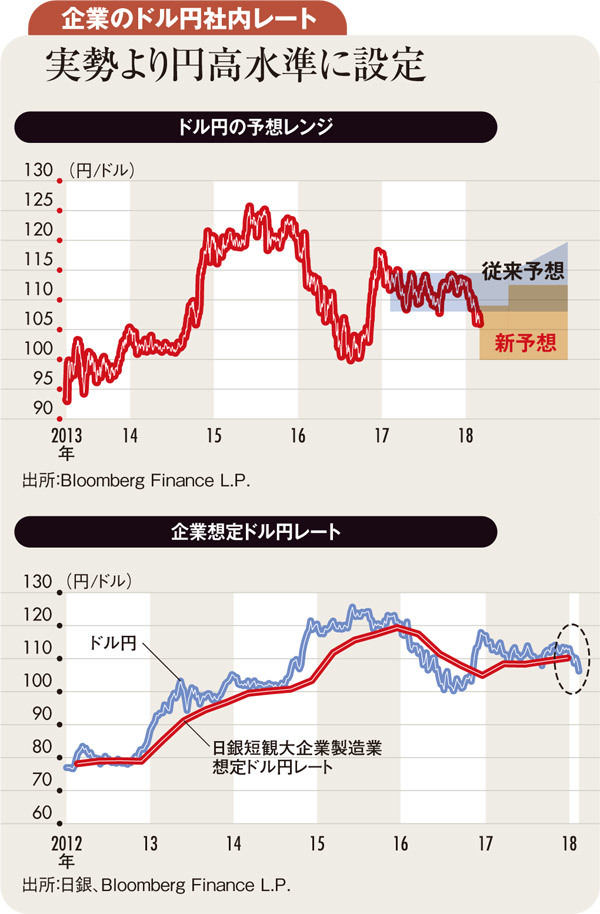

本邦輸出企業は通常、ドル円の社内基準レートを実勢より円高水準に設定し、それより円安水準で輸出ヘッジのドル売りをするよう努める。

昨年は110円台前半中心の相場だったため、多くは社内レートを110円として、今年相場が110円を割れた後もこの社内レート水準に売り注文を置いて相場の反発を待っていた。しかし107円を割れるに至り、110円の売り注文の成立は遠のいた。

彼らは3月決算期で来年度における新社内レートを思案中だ。いち早く105円に決めた企業は、同水準までドルを売り、相場を押し下げよう。追随して新社内レートを103円、100円へ切り下げる企業が出ると、ドル円はそこまで押し込まれやすくなる。

生命保険会社も行動を変えよう。昨年来107~115円レンジ内の110円かそれ以下での押し目買いでドル円を支えた。しかし、107円割れ後は買い水準を見直さざるを得ない。輸出企業のドル売り水準が切り下がる一方、買い支え役の生保が様子見になると、ドル円の需給均衡水準は下方に傾きやすい。

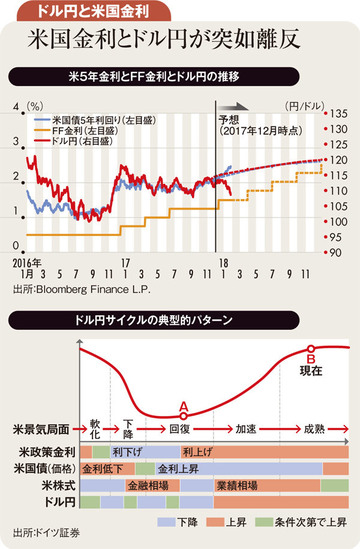

もちろん、米国で景気堅調と利上げが続くなら、日米金利差はドル円を支える方向に働く。それも中期的に米債券・株式市場が落ち着いてからの話だ。年初からの米債売り(利回り上昇)とドル円反落の結果、海外投機筋も米金利上昇に敏感に連動してドル円買いを仕掛けるトレードに当面戻りそうもない。

日本の決算期末の時期にドル円が107円を割れたことのテクニカルな影響は尾を引こう。今後1、2カ月は100~105円、3~12カ月で市場が落ち着く場合には105~110円に戻るという、105±5円付近のハーフパイプが波乱相場の先に暫定的に期待する道筋である。