原油高や株高が促す期待インフレ率の上昇が後押しとなり、米国10年債利回りは2017年3月の水準を上回ったが、そこに米国の賃金上昇期待が加わり、同利回りはさらに押し上がり、3%が視野に入った。

米国2年債利回りも大きく上昇し、賃金上昇などが促すインフレ率の上振れでFRB(米連邦準備制度理事会)の今後の利上げ回数が増えるとの思惑が強まった。

一方、為替市場ではドル安が一気に進み、ドル円も17年9月の安値を下回る105円台を記録した。利上げ期待で米国長期金利が上昇する中でのドル安に首をかしげる市場参加者も少なくない。

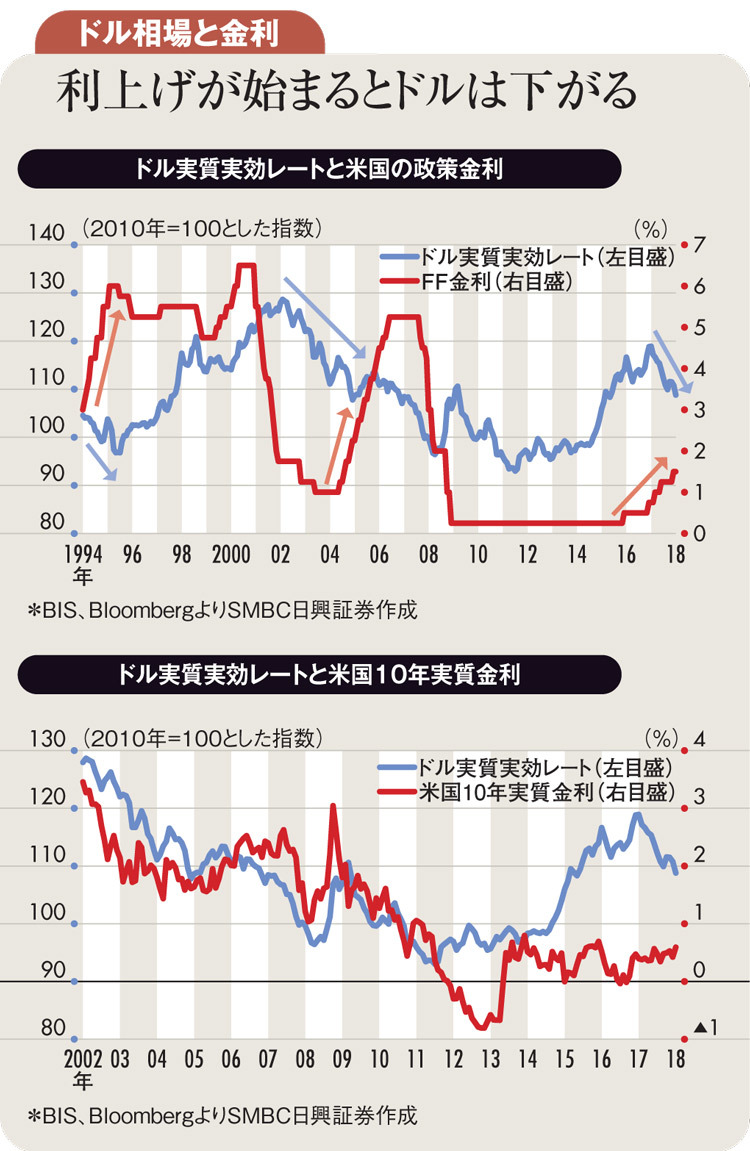

ただ、1990年代以降の米国の利上げとドル実質実効レートの関係を調べてみると、利上げの少し前に「利上げ期待でドル高が進む」ケースがほとんど。実際の利上げが行われる局面ではむしろドル安が生じている。

今回も15年12月の「9年半ぶり」の利上げの前にドル実質実効レートは急上昇し、16年12月の利上げ再開の前にさらに上昇している。17年以降はほぼ四半期に1度のペースで利上げが進んでいるが、ドル実質実効レートは下落し、利上げとドル安が同時進行している。今後、市場予想通りにFRBが利上げをしてもドル高が生じるとは期待し難い。

一方、10年債利回りなどの長期金利は、その上昇が一般的に期待潜在成長率の上昇と等しいとされる。今回の米国10年債利回り上昇が米国の期待潜在成長率押し上げを示唆するのなら、米国への投資拡大を介してドル高を促しやすい。

ところが、市場参加者が期待潜在成長率の代替として気にするのは名目長期金利ではなく、実質長期金利。名目長期金利から期待インフレ率を差し引いた値だ。

今回は原油高などが期待インフレ率を押し上げる格好で名目の10年債利回りが上昇している。実質10年金利の上昇幅は限定的で、この点からもドル高が生じ難くなっている。

足元の0.5%をやや上回る程度の米国10年実質金利に対して、ドル実質実効レートはむしろ高過ぎるようにも見え、ここからよほど実質金利が上昇しない限りはドルが上昇しないとみられる。

FRBの利上げにしても、米国10年債利回り上昇にしても、原油高などを背景としたインフレ期待をよりどころとするものではなく、米国の経済成長期待から生じるものでなければドルを押し上げ難いというのが結論である。

今後、FRBが利上げを進め、名目の米国10年債利回りの上昇や高止まりが続いてもドル円が上昇しづらい状況は続く。再任される黒田東彦・日本銀行総裁にとっては厳しい船出となるだろう。

(SMBC日興証券チーフ為替・外債ストラテジスト 野地 慎)