コロナ禍では、お金を増やすより、守る意識のほうが大切です。

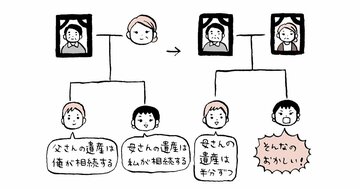

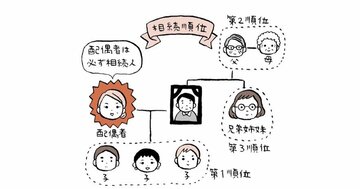

相続税は、1人につき1回しか発生しない税金ですが、その額は極めて大きく、無視できません。家族間のトラブルも年々増えており、相続争いの8割近くが遺産5000万円以下の「普通の家庭」で起きています。

本連載は、相続にまつわる法律や税金の基礎知識から、相続争いの裁判例や税務調査の勘所を学ぶものです。著者は、日本一の相続専門YouTuber税理士の橘慶太氏。チャンネル登録者数は6万人を超え、「相続」カテゴリーでは、日本一を誇ります。また、税理士法人の代表でもあり、相続の相談実績は5000人を超えます。初の単著『ぶっちゃけ相続 日本一の相続専門YouTuber税理士がお金のソン・トクをとことん教えます!』も出版し、現在3.5万部。遺言書、相続税、不動産、税務調査、各種手続きという観点から、相続のリアルをあますところなく伝えています。

(この記事は2020年12月3日付の記事を再構成したものです)

Photo: Adobe Stock

Photo: Adobe Stock

なぜ税務署にマークされるのか?

「111万円の贈与をして、贈与税を少しだけ納税すれば、贈与契約書を作成しなくても問題ないと聞きました」

よくいただく質問ですが、これは間違っています。あえて110万円を1万円だけ超える111万円を贈与し、贈与税を1000円だけ納める税務調査対策があります。

これは税務署に対して「私は贈与税の申告をして、贈与税も払って、きちんとした形で贈与を受けていますよ」とアピールするために行います。

一見よい対策に見えますが、むしろ税務署から目を付けられ、税務調査を誘発するケースがあります。詳しく見ていきましょう。

本来、贈与税の申告は財産をもらった人が行わなければいけません。それにもかかわらず、財産をあげた人(親)が、もらった人(子)の名前で勝手に贈与税申告書を作成し、納税まで済ませてしまうことがよくあります。

贈与税の申告は、提出の際に身分証明書は一切必要なく、郵送だけでも可能です。そのため、親が子の名前の申告書を作り、郵送で提出すれば手続きは完了です。

しかし、贈与税申告書の筆跡や、納税された通帳の履歴等を見れば、親が子の名前で勝手に申告をしていたかどうかは、税務署側では大体わかります。