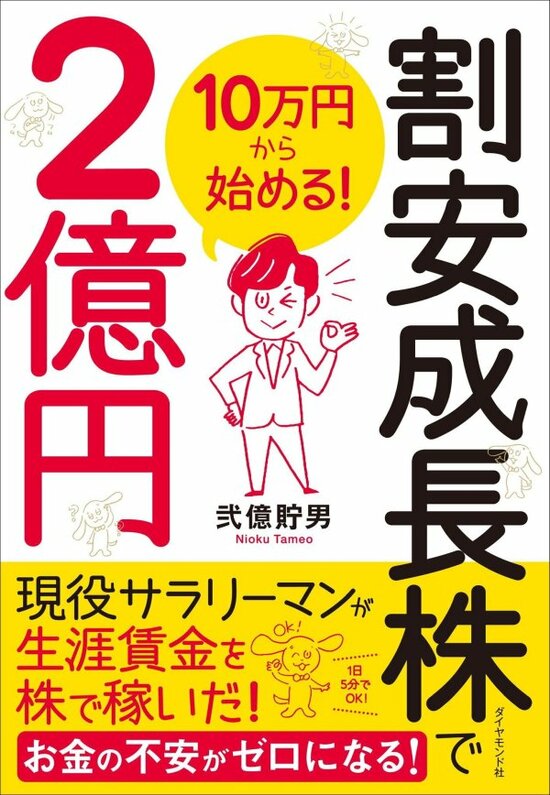

定年まで働くなんて無理……ならば、生涯賃金2億円を株式投資で稼いでしまおう! そう決意した入社3年目、知識ゼロの状態から株式投資をスタートした『割安成長株で2億円 実践テクニック100』の著者・現役サラリーマン投資家の弐億貯男氏。年間平均利回り30%で資産を増やし、当初の計画を前倒しで2億円達成! 現在も資産を増やしている。忙しいサラリーマンでも真似できる「100の実践ノウハウ」を徹底伝授する。

Photo: Adobe Stock

Photo: Adobe Stock

しっくりくる銘柄を探す基準とは?

株式投資を長く続けていると、保有していて感覚的に「しっくりくる」銘柄と、「しっくりこない」銘柄があります。

辞書的に「しっくりくる」とは、「違和感がない」「自分にピッタリと合う感じがする」といった意味になります。

何がしっくりきて、何がしっくりこないのかは、多分に感覚的なものですから、その違いを言葉にするのは難しいです。

でも、あえて言語化するなら、しっくりくる銘柄は保有していて安心感のある銘柄、しっくりこない銘柄は買ってはみたものの「買って良かったのかな?」という不安感をともなう銘柄といえます。

ストレスなく中長期投資を続けるなら、しっくりくる銘柄に注力して、しっくりこない銘柄はできるだけ減らしたいところです。

私にとってしっくりくる銘柄は、ストック型ビジネス、PER15倍以下、増収増益傾向、配当性向30%以上といった自分の投資基準を、全部ではなくてもいくつかクリアするもの。これならストレスなく長く持ち続けることができます。

もう1つ加えるなら、「IR情報の充実度と公開度」も、しっくりくるか・しっくりこないかを左右します。

上場企業でも、IR情報の充実度と公開度には、大きな違いがあります。

決算説明資料などが自社サイトで気軽に閲覧できるようにしている企業もあれば、四半期の決算短信・決算報告書・適時開示情報だけを事務的に掲載しているような企業もあります。

企業側から発信される情報が限られていると、その企業の成長性はどうなのか、事業環境がどうなっているかが、個人投資家には見えにくくなります。

しっくりくる銘柄は公開される情報量が多く、その開示方法も利用しやすく工夫されており、安心感があるのです。