コロナ禍では、お金を増やすより、守る意識のほうが大切です。

相続税は、1人につき1回しか発生しない税金ですが、その額は極めて大きく、無視できません。家族間のトラブルも年々増えており、相続争いの8割近くが遺産5000万円以下の「普通の家庭」で起きています。

本連載は、相続にまつわる法律や税金の基礎知識から、相続争いの裁判例や税務調査の勘所を学ぶものです。著者は、日本一の相続専門YouTuber税理士の橘慶太氏。チャンネル登録者数は6万人を超え、「相続」カテゴリーでは、日本一を誇ります。また、税理士法人の代表でもあり、相続の相談実績は5000人を超えます。初の単著『ぶっちゃけ相続 日本一の相続専門YouTuber税理士がお金のソン・トクをとことん教えます!』も出版し、現在4.6万部。遺言書、相続税、不動産、税務調査、各種手続きという観点から、相続のリアルをあますところなく伝えています。

Photo: Adobe Stock

Photo: Adobe Stock

相続税は遺産の分け方によって何倍にも変わる恐ろしい税金です。「相続税に強い税理士」のチェックポイントをご紹介します。

①遺産の分け方を提案してくれる

相続税に強い税理士であれば、「まずは税金のことだけを考えた場合に、最も有利になる分割案を作成します。その分割案を参考にしつつ、相続人の皆さまの気持ちを反映させて、最終的な分け方を決めていきましょう」という提案ができるはずです。

一方で、相続税に強くない税理士は、「まずは遺産の分け方を決めてきてください。そうでないと相続税の申告はできません」と言います。遺産の分け方についてのアドバイスをまったくしないか、「配偶者に全額相続させれば相続税0円だから、それが一番いいですよ」と、二次相続をまったく無視した提案をしがちです。二次相続まで踏まえた最適な提案ができるかどうかが、第一のチェックポイントです。

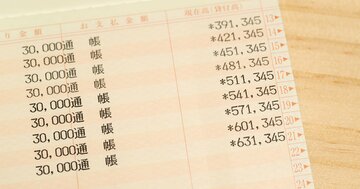

②過去の預金通帳を精査してくれる

故人の預金通帳の精査はとても重要です。

税務調査官は銀行や証券会社から過去10年分の取引履歴を取り寄せて、多額の現金引き出しや、家族間の資金の移動がないかを、徹底的に調べます。ならば、調査官と同じ目線で過去の取引履歴をチェックし、問題点があれば、事前に処理をしてしまえばいいのです。

確かに、精査する側としては骨の折れる業務です。しかし、ここをおろそかにすると、税務調査で自信を持って対応できません。

相続税に強い税理士であれば、それが10年分ではないかもしれませんが、「故人の過去の通帳を確認させてほしい」という話が必ずあるはずです。そういった話がなく、「預金の残高証明書だけ用意してくれればいい」というスタンスであれば、その税理士は相続税の税務調査を甘く見ています。