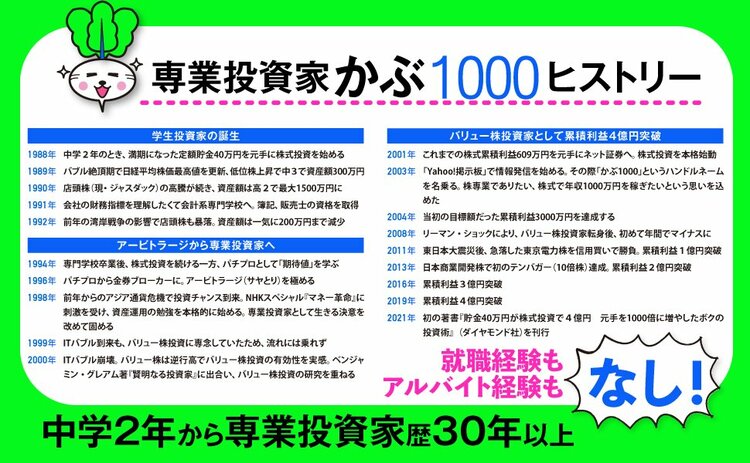

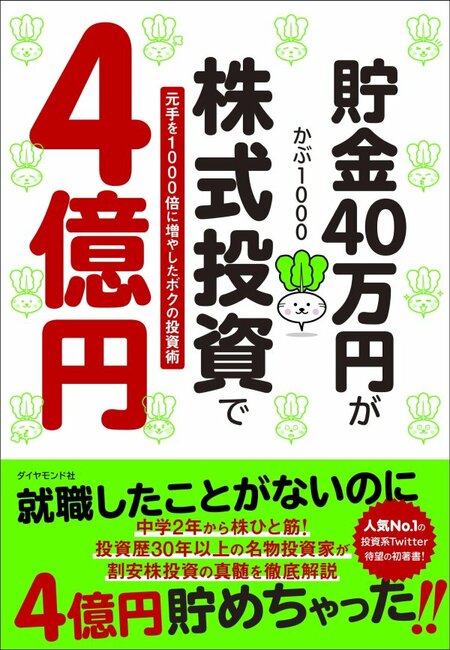

中学2年から株ひと筋! 株式投資歴30年以上のベテラン専業投資家、かぶ1000が『賢明なる個人投資家への道』を著した。中学時代から体育のジャージ姿で地元の証券会社に通い詰め、中高年の投資家にかわいがられ、バブル紳士にお金儲けのイロハを教えてもらった。中学3年生で300万円、高校1年で1000万円、高校2年生で1500万円へと株式資産を増やす。会計系の専門学校卒業後、証券会社の就職の誘いを断って専業投資家の道へ。2011年に“億り人”になると、2015年に3億円、2019年に4億円を突破。アルバイト経験さえない根っからの個人投資家が、学校では絶対に教えてくれないお金の知識と増やし方を徹底指南!

株式市場にできるだけ長くとどまる

多くの個人投資家は、株式を安値で買い、高くなったら売って値上がり益で儲けるのが株式投資だと思っているのではないでしょうか。

仮に30万円で買った株式が、2倍の60万円に値上がりしたところで売却したら、差し引き30万円の利益(税引前)が得られます。

この株価の上昇によって得られた利益を「キャピタル・ゲイン」といいます。

しかし、私がすすめる中長期目線で継続した運用を目指す株式投資では、安い銘柄を見つけて買い、高く売って現金を増やすことだけを狙っているわけではありません。

その大きな理由は3つあります。

第1に、株式をお金に換えてしまうと、複利のパワーを活かせないこと。

これまで説明したように、お金の本質は時間とともに価値が下がることにあり、そのリスクを避けるために、お金を株式に換えているのです。

また企業が成長する力をもとに、複利で資産を増やしていくことが株式投資の醍醐味でもあり、そういった企業に投資することで自分の資産も成長させていくことが投資の本質です。

それなのに、株式を現金に換えてしまっては複利のパワーを活かせないばかりか、自分の資産を成長させることはおろか、再び資産をインフレリスクにさらすことになってしまいます。

銀行の預金金利が高かった時代はそれでもよかったかもしれませんが、超低金利の現在は、資産の多くを現金で持つことはインフレに負けてしまうことから得策ではないと、私は考えています。

第2に、いまが高値か、安値かは誰にもわからないこと。

株式を安値で買い、高値で売れば儲かります。過去の株価チャートを眺めたら、誰でも「ここで買って、ここで売れば儲かる!」とわかります。

一方で、将来の株価が上がるか下がるかは、誰にも正確にはわかりません。

コロナ禍で一時的に株価は大きく下落しましたが、その後、短期間で急回復すると事前に予想できた人はほとんどいないと思います。

私は株価の先行きがわからないからこそ、逆に株式を持ち続けるべきだと思っています。

これまでも一時的に株価が下落したことはしばしばありますが、その後、いずれも力強く回復しています。

将来の株価の予想ができないからこそ、なるべく株式を現金に換えるべきではないと考えているのです。

第3に、株式を売却すると、インカム・ゲインも同時に失われてしまうこと。

配当金で得られる利益を「インカム・ゲイン」といいます。

私は、配当金狙いの投資をメインにしているわけではありませんが、それでも資産の増加により、結果的に得られる配当金も少しずつ増えて、最近は年間500万円を超えるまでになってきました。

専業投資家の私にとって配当金は貴重な収入源であるとともに、それを再投資することで複利のパワーを最大化することもできます。

株式投資をしていれば、株式を現金化する瞬間は必ず訪れます。でも、現金を増やしたいから株式を売るのではなく、次にもっと有望な株式を買うために一時的に現金に換えるだけなのです。

こう説明されてもピンとこない人は、次のように考えてみてください。

カジノでは、現金をチップに換えてから、スロットマシンやルーレットなどのギャンブルを楽しみます。現金のままでは、カジノでは遊べないからです。

株式投資はギャンブル(投機)ではありませんが、お金を株式に換えるのは、カジノでチップに換えるようなもの。現金を証券口座に移して、買いたい銘柄を見つけて、株式に換えるのです。

株式市場にできるだけ長くとどまり、チップ(株式資産)を増やしていくのが、株式投資の狙いです。

株式を現金に換えてしまうのはカジノ(株式市場)から退場するようなもの。

チップのまま持ち続けて、チップがチップを生む好循環を、できるだけ長く続けられるようにすることが重要だと思うのです。