短期的な株価を気にすると、

どうなるか

しかし、ここで素直な疑問が浮かぶ。投資家の投資目標や目的が長期的なものであるならば、なぜ短期的な動きに反応するのだろうか。

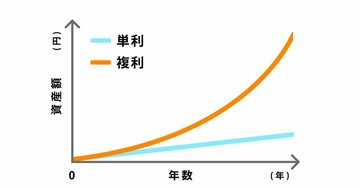

短期的な価格変動を最小限に抑えることを目的にしてポートフォリオを管理すると、長期的な投資リターンを最適化しないという残念な結果を生むことになるが、これは十分納得感のある議論ができる。そして、さらに問題なのは、短期的な価格の落ち込みにこだわる投資家は、投機的な性癖を身につける可能性が高く、自分のポートフォリオが減少しないように必死になって株を頻繁に売買することである。

バフェットはいつもの簡潔な表現でこう言っている。

「投資家が価格の変動を恐れ、誤ってそれをリスクの尺度と捉えてしまうと、皮肉にも非常に危険なことをしてしまうかもしれません」

ビジネス視点の投資家にとって、リスクを測るもっとよい方法は、安全マージンの大きさであり、それは投資したものの本質的価値に対して割引で支払う金額との差である。株価と事業価値に対する株価の割引率が高いほど、投資家が負うリスクは小さくなる。

バフェットは、「今朝、コカ・コーラの株式を買って、明日の朝に売ることのリスクを評価しろと言われたら、それは非常にリスクの高い取引だと言うでしょう」と述べている。しかし、1988年に10年間保有するつもりでコカ・コーラを買ったとき、彼の頭の中ではリスクはほとんどなかった。

同じように、1974年の下げ相場の最中にワシントン・ポストを買ったときも、10年以上保有するつもりだったので、リスクはほとんどないと考えていた。

モダン・ポートフォリオ・セオリーの学者は、バフェットが1974年にワシントン・ポストを買ったことで、バークシャー・ハザウェイのポートフォリオのリスクを引き上げたと言うだろう。しかし、1985年には、バークシャーがワシントン・ポストに投資した1000万ドルは、20倍の2億ドルの価値を持つに至ったのだ。

「投資を成功させるのに、ベータ値やモダン・ポートフォリオ・セオリーを理解する必要はありません」とバフェットは言う。むしろ、何も知らないほうがいいかもしれない。

もちろん、ファイナンスのカリキュラムがこれらの科目で占められる傾向にあるビジネススクールでは、このような見解は一般的ではない。私たちの考えでは、投資を学ぶ学生に必要なのは、「ビジネスの価値をどう評価するか」と「市場価格をどう考えるか」という2つの科目だけである。

これがマネーマインドの基本である。