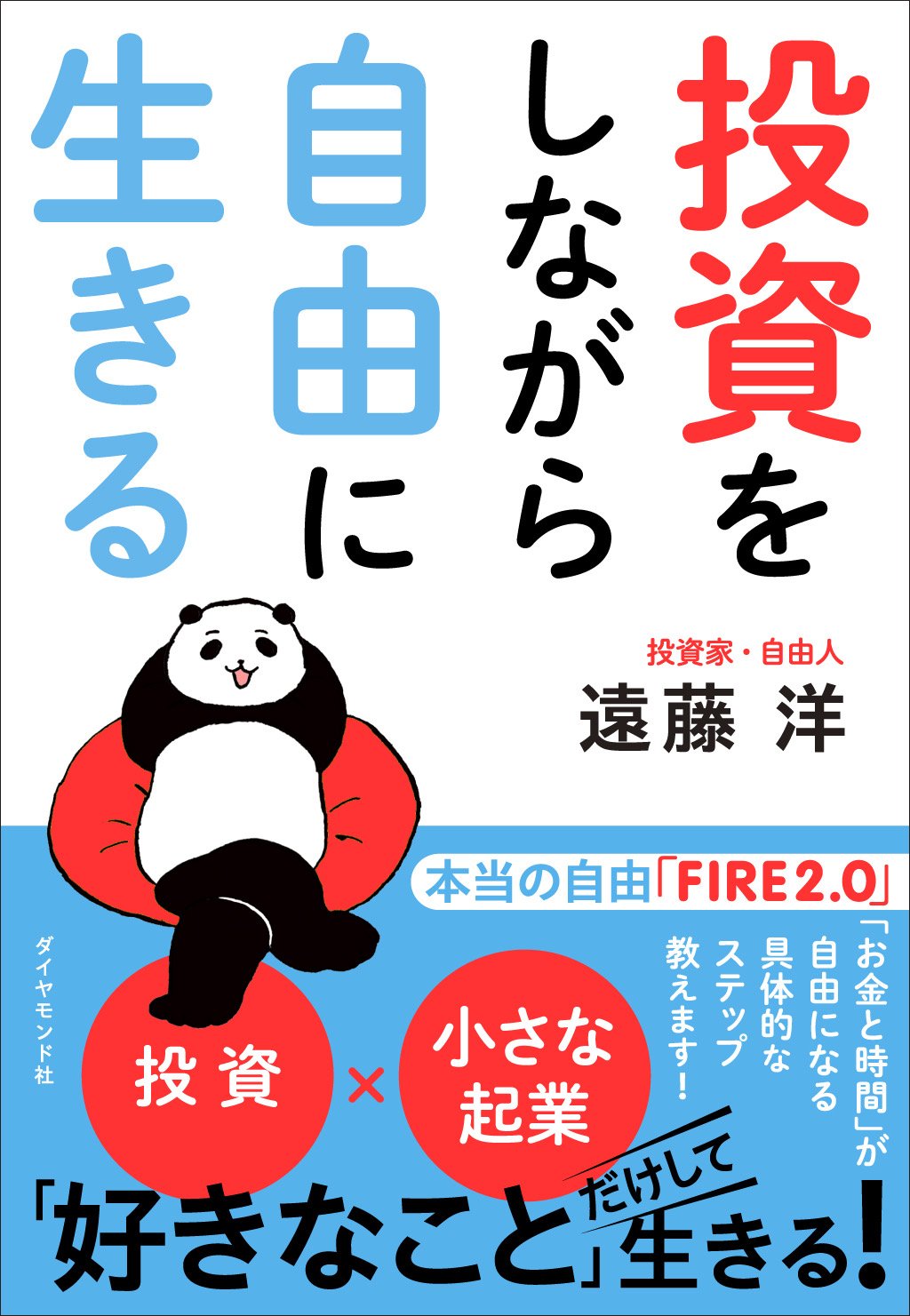

株式投資で資産を築き、入社4年目の26歳でFIREを果たした『投資をしながら自由に生きる』の著者が、最速で「お金と時間の自由」を得るための秘策を教える。これは一般的なFIREとは、まったく別の概念だ。FIRE達成者の多くは、ひと通り自由を味わうと暇を持て余して、結局は仕事をするようになりがち。そこで時間と場所に縛られない極めて自由度の高い仕事をしつつ、経済的自由を謳歌するたった1つの方法(投資×小さな起業)を伝授!

Photo: Adobe Stock

Photo: Adobe Stock

ほとんどの場合、

保険は入らないほうが得をする

【前回】からの続き

「負債」を手放す過程で、必ずといってよいほど「保険」をどうするかという悩みが出てきます。

保険は、「住宅費」「教育費」「老後生活資金」に並ぶ人生の4大出費ともいわれ、日本人の9割以上が何かしらの保険に加入しているそうです。

しかし、保険というのはその性質上、加入者がトータルで損をするようにできています。保険会社の運営コスト(社員の給料・広告宣伝費)と支払う保険金を、基本的にすべて加入者が支払う保険料でまかなっているからです。

そのうえで、会社として利益を出す必要もあるため、加入者が支払う保険料の合計から、会社の運営コストと利益が引かれて、残ったお金のなかから保険金が支払われることになります。

こうした基本的な仕組みを理解しているため、私個人としては必要最低限の保険、具体的には現在住んでいる賃貸マンションの火災保険(契約時に入居条件として加入が義務づけられていたため)と車の保険以外は加入していません。

保険は典型的な「ストック型ビジネス」で、一度契約すれば保険会社は継続的に収入を得られる仕組みになっています。保険加入者の獲得が継続的な収益増加に直結するので、新規契約獲得のために保険会社は広告に多大な経費を費やします。そうした宣伝の影響もあってか、さまざまな保険に加入している人が多いです。

しかし、必要以上の保険は、無駄な出費だと私は思っています。

保険はそのビジネスモデルからして、保険会社が儲かるようにできています。あちらこちらの一等地に保険会社の自社ビルが立ち並んでいるのを見ても、儲かるビジネスなのは容易に想像がつくでしょう。

そんな保険会社は不特定多数の人からお金を集めて、条件を満たした少数の人へ再分配するモデルで運営されています。

これは、宝くじの収益モデルと似ているのです。宝くじは売上金の一部を当選した超ラッキーな人に再分配しますが、保険は売上金の一部を不運にも事故や病気、火災に遭ったアンラッキーな人に再分配します。

保険と宝くじの本質的な違いは、この1点に尽きます。「保険会社が儲かる」ということは、「保険料を払う人が(全体では)損をする」ともいえます。

少なくとも民間の保険会社が営利目的で運営する保険商品は、加入したほとんどの人が損をする設計になっています(そうでないと保険会社が経営破綻してしまいます)。

経済合理性の観点からすると、基本的に保険は入らないほうが得をするのです。

もちろんリスクヘッジのために、何かしらの保険に加入する必要があるケースもあるでしょう。その際は、ネットなどで加入できる保険商品のほうが、営業の人件費などが抑えられる分、同じ補償内容なら保険料が割安である可能性が高いでしょう。