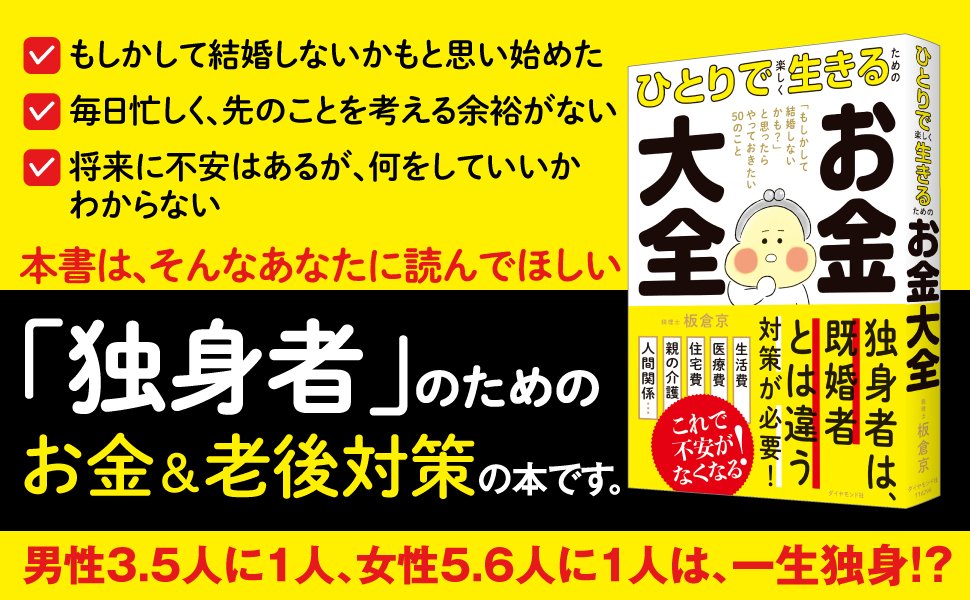

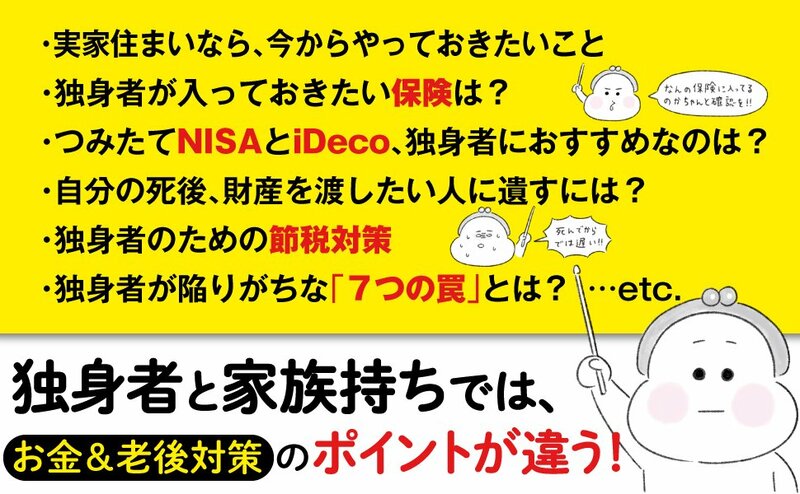

おひとりさまの老後には、現役時代には見えにくい落とし穴がある! それも踏まえた、お金&老後対策は必須です。男性の3.5人に1人、女性は5.6人に1人が生涯未婚と、独身者は急増中ですが、税金や社会保険などの制度は結婚して子どもがいる人を中心に設計されており、知らずにいると独身者は損をする可能性も。独身者と家族持ちとでは、本来お金についても老後対策についても「気を付けるべきポイント」が違います。独身者がひとりで楽しく自由に生きていくためにやっておくといい50のことを税理士の板倉京氏が著した「ひとりで楽しく生きるためのお金大全」から、一部を抜粋して紹介します。

イラスト:meppelstatt(「ひとりで楽しく生きるためのお金大全」より)

イラスト:meppelstatt(「ひとりで楽しく生きるためのお金大全」より)

税金を減らすことも節約のひとつ

これまで、支出を減らして節約する方法を紹介してきましたが、税金を減らすことも、大事な節約の1つとなります。本書でも書いたように、そもそも、独身者は家族持ちに比べて、控除などが少ないので税金面で損をしていることも多いもの。

使える節税対策があれば、ぜひ、取り入れることをおすすめいたします。

家族を扶養にすると税金が控除される

意外に知られていないのが、離れて暮らしている親族を自分の扶養に入れるという方法。

扶養家族が増えると、所得税・住民税の計算で、扶養控除を受けられるので、節税になります。扶養している家族の医療費を医療費控除の対象にすることも可能です。

実は同居していない人も扶養に入れられるのですが、同居家族でないとダメと思っている人が多く、税金面で損をしているケースがあります。

収入のない(少ない)親やきょうだいなどがいる人は、その人たちを扶養家族にできないか、ちょっと考えてみてください(ちなみに「扶養」という言葉には、税金での「扶養」と、社会保険の「扶養」の2つの意味がありますが、ここでの扶養は「税金」での扶養の話)。

税金上の扶養家族にできる人の要件は2つです。

1つ目の要件は、年間所得が48万円以下の人です。「所得」というのは、収入から経費を引いた残りの金額、つまり「もうけ」です。自営の人であれば、売上から経費を引いた残りが48万円以下なら扶養にできるということ。

サラリーマンや年金収入の人は見なし経費が決まっており、サラリーマンは年収103万円以下、年金収入のみなら65歳未満の人は年金年額108万円以下、65歳以上は158万円以下の人が、所得48万円以下と計算されますので、その場合は扶養に入れます。ちなみに遺族年金は非課税所得なので、所得にカウントされません。

扶養にするためのもう1つの要件は「生計を一にしている家族」であることです。離れて暮らしていても、たとえば「仕送り」をしていたら扶養家族と言えます。仕送りの額に決まりはありません。

扶養相手は「親族」に限られますが、子どもや妻・父母はもちろん、兄弟姉妹・祖父母・おじ、おば、など、親族といっても幅広い範囲の人を扶養家族にできます(すでに誰かの扶養に入っている場合はできません)。

以前、別居している母親が扶養の対象だと知らなかった人の確定申告をやり直してあげたことがあるのですが、親を扶養にして医療費控除を入れた結果、数十万円の税金が戻ってきました。

税金を戻す還付申告は5年間さかのぼれますので、「私、親に仕送りしていたけど、扶養にしていなかった!」というような方は、過去にさかのぼって申告してみるのもいいと思います。

*本記事は、独身者向けのお金&老後対策を書いた、板倉京著「ひとりで楽しく生きるためのお金大全」から、抜粋・編集して構成しています。