(2)ライフプランシミュレーションをしてみる

「お金の終活」といっても、まずはご自分が安定・安心した生活を送れることが前提です。そのために毎月、いくらのお金が必要なのか。また、普段の生活だけでなく突然の病気や怪我での入院、介護費用などの際、どのくらいお金がいるのか(実際には公的保険でカバーできる部分が多いものの)、シミュレーションしておくと安心です。

まずは、被相続人の生活が心配ないことが、相続人も望んでいることです。

(3)資産の現金化を進めておく

高齢になればなるほど、いざというときの現金があることが重要です。いくら資産があっても、現金化できなければ、いざというときの支払いに使えません。健康なときには当たり前にできることができなくなることを想像して準備しておきましょう。

特に本人以外が手続きしにくい、もしくは把握しにくい金融機関との取引や不動産関連などは、生前に整理しておかなければ被相続人たちに多大な労力がかかります。保険などは契約を知らなければ、死亡保険金が受け取れない可能性もあります。

(4)遺言書を作成する

相続には一次相続(配偶者のいる相続)と二次相続(配偶者のいない相続)があります。

一次相続では配偶者控除もあり、配偶者の意見が通りやすいので相続人の間で揉めることは少ないようです。それでも故人の遺言があるかないかは気持ちの面で大きく違います。

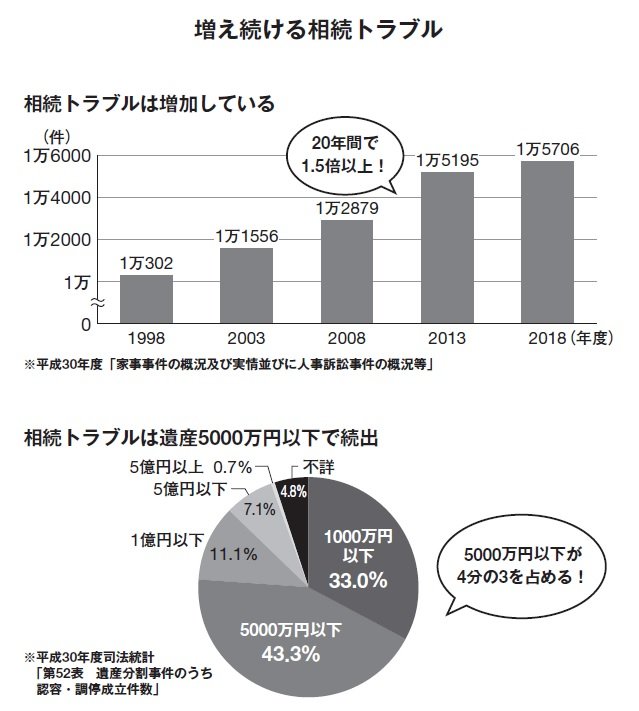

二次相続はそれとは異なり、相続人の間でトラブルが起きる可能性が高まります。それを防ぐために効果的なのが遺言書です。もちろん全員が納得しやすい遺言内容である必要がありますが、一次相続を含めてスムーズに遺産分割協議を行いやすくなります。

相続で揉める原因は、感情面の問題や、資産が現金化できずに分割しにくいといった事情が大半です。資産の額が大きいから揉め事が起きるわけではない点には注意が必要です。

相続は税金対策よりも争族対策を

(『60歳を過ぎたらやってはいけない資産運用』P.258より転載) 拡大画像表示

(『60歳を過ぎたらやってはいけない資産運用』P.258より転載) 拡大画像表示

相続に関して、税金対策が必要な方はそれほど多くありません。単に税負担を減らしたいということであれば、金融資産で5億円以上ある場合を目安にお話をしています。もちろんそれ以下であっても、やっておいたほうがいい対策は提案します。

『60歳を過ぎたらやってはいけない資産運用』(アスコム)

『60歳を過ぎたらやってはいけない資産運用』(アスコム)西崎努 著

しかし、相続でトラブルが起きて「争族」となってしまう多くの原因は不動産(土地・家屋)、次に現金です。これは不動産が住まいで売却できず現金が用意できないというケースや、不動産を分割できずに均等な相続ができていないことで問題となっているケースが考えられます。

相続で一番に考えるべきは節税ではなく、「争族」にならないように対策をしておくことですので、優先順位を間違えないようにしましょう。