2023年10月からインボイス制度が始まります。「増税ではないか?」「経理の手間が増え、負担が増大する」など、さまざまな意見が出ています。そのインボイス制度の影響を強く受けるのが「ひとり社長」です。しかし、業種・業態・売上規模によっては、「インボイスに登録しないほうがいい」と提案できるケースもあり、戦略的な選択が求められる制度ともいえるのです。

本連載は、経費精算から決算・申告まで、ひとり社長の経理の基本を学ぶものです。著者は、税理士の井ノ上陽一氏。インボイス制度、電子帳簿保存法に完全対応の『【インボイス対応版】ひとり社長の経理の基本』の著者でもあります(発売は8月2日)。「ひとり社長なら、経理はこれだけでいい!」とポイントをおさえた1冊になっています。

Photo: Adobe Stock

Photo: Adobe Stock

インボイスの超基本を確認!

2023年10月1日から消費税のインボイス制度がはじまります。インボイスのポイントは次の3つです。

①インボイスは任意

②インボイスに登録しないと売上が減る可能性がある

③インボイスに登録すると消費税を納めなければいけなくなる

あらゆる社長に関係します。1つずつ見ていきましょう。

基本① インボイスは任意

消費税のインボイスは、登録してもしなくてもかまいません。「登録しないと罰金が発生する」わけではありません。よく考えてから登録しましょう。

基本② インボイスに登録しないと売上が減る可能性がある

インボイスに登録すると、登録番号を使えるようになります。法人の場合、法人番号の頭にTがついたものです。インボイス後、この登録番号が請求書にないと、お客様から値段交渉される可能性があります。インボイスに登録していないと、お客様側の税金が増える可能性があるからです。

値下げされるということは、売上が減るということ。インボイスに登録しないと取引停止になる可能性も0ではありません。「そんなことになるならインボイスに登録する」と思うかもしれませんが、インボイスに登録するとデメリットもあるのです。

基本③ インボイスに登録すると税金が増える

インボイスに登録すると、消費税を納めなければいけません(課税事業者)。今、消費税を納めなくて済んでいる方(免税事業者)も、インボイスに登録すると課税事業者となり、納める税金が増えます。

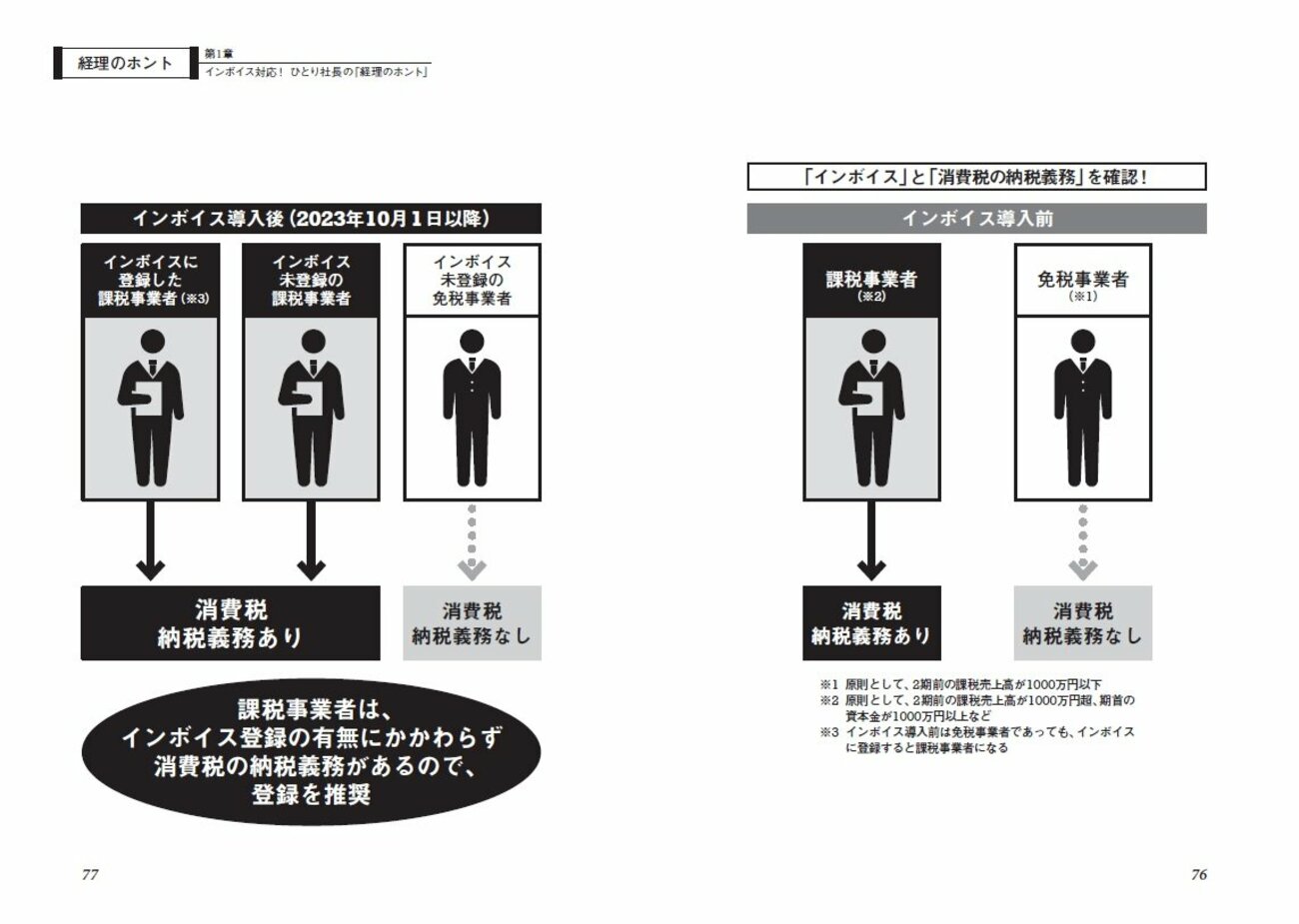

インボイス前は、原則として2期前(基準期間)の課税売上高(消費税対象)が1000万円以下なら消費税を納めなくても済みました。しかし2023年10月1日以降は、インボイスに登録していると、2期前の売上に関係なく消費税を納めなければいけません(下図参照)。

インボイスはすべての事業者に関係のある制度です。「よくわからない新制度」と敬遠せず、しっかり理解した上で、自分(自社)にとって、最善の選択をしてください。

(本原稿は井ノ上陽一著『【インボイス対応版】ひとり社長の経理の基本』から一部抜粋したものです)