Photo:PIXTA

Photo:PIXTA

株式と債券の投資リターンの関係

負の相関から正の相関に変化

昨年から世界中のポートフォリオ投資家を悩ませているのが、株式と債券の組み合わせによるリスクヘッジ戦略が揺らいでいることだ。

これまでは、株式相場が下がったときに債券高(金利低下)がプロテクションとなる(株式相場の下落による損失をカバーする)ため、株式と債券を6:4の比率で持つのがヘッジ戦略の基本とされてきた。

ところが昨年以降は6:4の黄金戦略の神通力が効かなくなり、投資リターンにおいて金融危機以降最大の落込みをみせている。

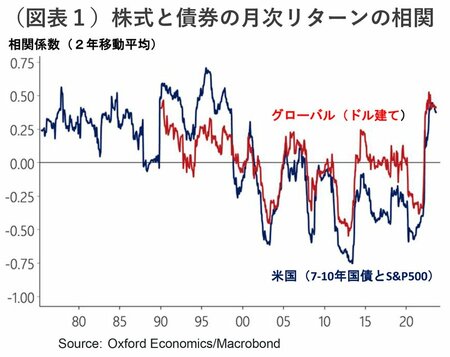

債券投資による株式投資へのリスクヘッジ機能の低下は、両者のリターン間の相関関係の変化に表れている。両者は四半世紀近く負の相関関係を維持してきたが、2022年以降は正の相関を続けている(図表1)。これは株価が下がるときに債券も下がっていることを意味する。

投資家は株式と債券の投資リターンのこうした関係性の変化の背景が何か、また、こうした変化が一時的なものか構造的なものなのかと戸惑っている。