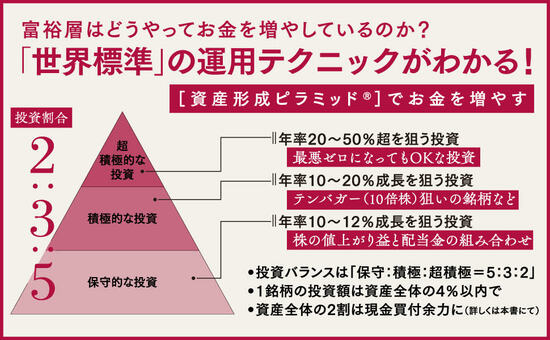

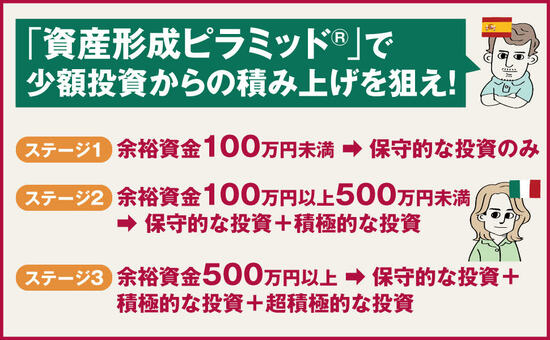

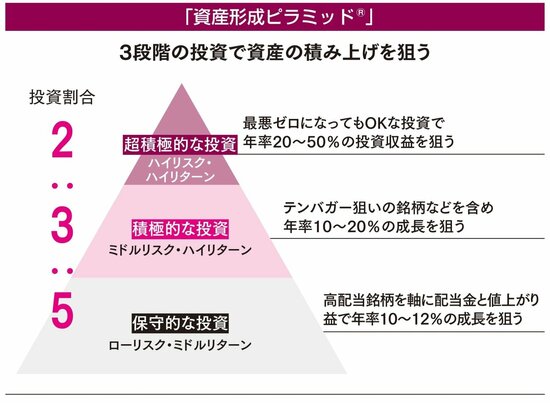

米国の富裕層の間では、自国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっている国際分散投資を、一般の個人投資家に向けてわかりやすく解説! 投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意をわかりやすく伝授する。

Photo: Adobe Stock

Photo: Adobe Stock

「超積極的な投資」にチャレンジ

余裕資金が500万円を超えてきたら、「超積極的な投資」を積み上げて、富裕層と同じく「資産形成ピラミッド」を3階建てにしましょう。

資産全体の10~20%くらいを超積極的な投資に振り分けてみるのです。

超積極的な投資では、新たに「ペニーストック投資」「コモディティ投資」「ベンチャーキャピタル投資」「SPAC投資」などを行います。

忙しい個人投資家は

現物株投資とオプション投資

時間に余裕のある投資家はいろいろと手がけることで、投資の副次的な効果やひらめきが得られるかもしれません。

あまり時間に余裕のない忙しい投資家は、現物株への投資とオプション投資にフォーカスして、ターゲットバイイングなどのオプション投資を超積極的な投資に位置づけるなど、割り切った取引を重ねることで資産形成の目標達成のスピードアップを狙うほうが効率がいいかもしれません。

「資産形成ピラミッド」

実践フォーマット

ここまで紹介した「資産形成ピラミッド」の運用法をまとめてみましょう。

●保守的な投資

投資資産全体の50%程度を配分。資産全体の半分程度を保守的な投資に配分します。

そのうち30~40%程度は下落相場の“買い時”に備えて「現金買付余力」として保有します(「保守的な投資」の資金の30~40%なので、総投資資産では15~20%が目安)。

保有銘柄は、グローバル株+米国株(配当株・成長株)。米国株については、証券会社の「オプション口座」にて保有(カバードコール戦略にも備えるため)。

基本は中長期投資で、相場の上昇・下落に対しては、ポートフォリオ全体として保有ウェイトをコントロール(上昇したら売り、下落したら買う)。

●積極的な投資

投資資産全体の30%程度を配分。短中期で上昇を期待する銘柄を保有(想いの薄い銘柄なので、こだわらずに売買)。

「ターゲットバイイング戦略」と「カバードコール戦略」も実施。資金の範囲内で(すべて個別株を購入することになっても支障のない範囲で)ターゲットバイイングを実施。

「積極的な投資」で現金比率が高くなったとしても気にせず、投資資産全体の30%程度の範囲内でコントロール。短中期で上昇を期待する銘柄のアイデアが乏しいときには無理しない。

●超積極的な投資

超積極的な投資で現金比率が高くなったとしても気にせず、投資資産全体の20%の範囲内でコントロール。

短期で上昇を期待する銘柄のアイデアが乏しいとき、時間・精神的に余裕がないときは無理しない(淡々と実施することが大事)。

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。