みんな大好き「オルカン」の期待リターンとは?

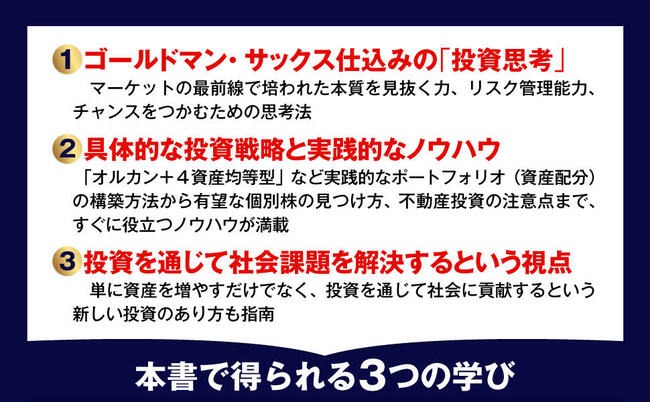

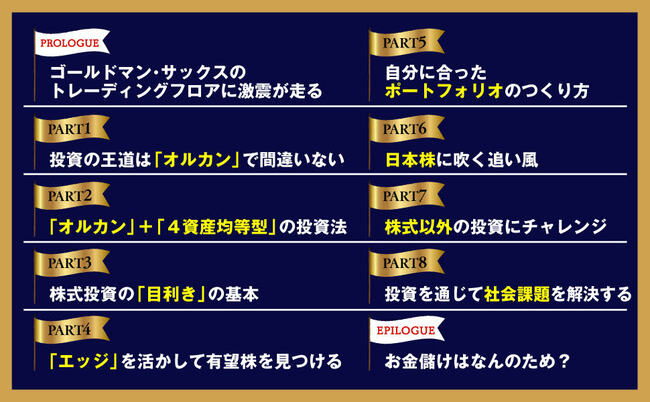

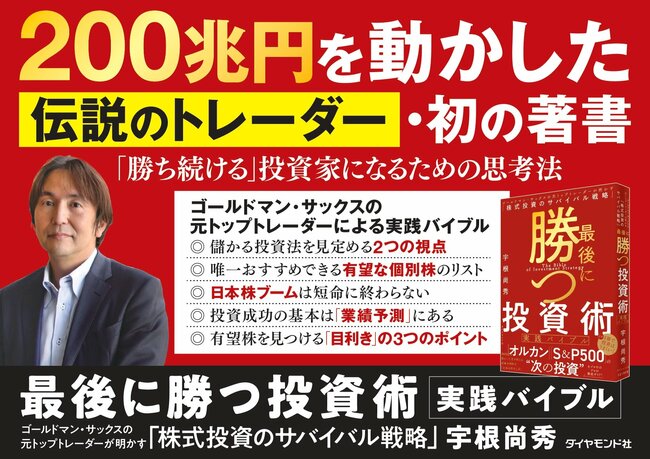

東京大学大学院卒業後、ゴールドマン・サックスに入社。30代にして上位数パーセントの幹部、マネージング・ディレクターに就任し、アジアのトレーディングチームを率い、巨額の利益を上げた。その後、200兆円超の運用残高を誇る世界有数の機関投資家・ゆうちょ銀行で投資戦略を牽引。そんなマーケットの最前線を知り尽くしたトップトレーダーが、個人投資家が一生使える「オルカン」「S&P500」の“次の投資術”を徹底指南した初の著書『最後に勝つ投資術【実践バイブル】 ゴールドマン・サックスの元トップトレーダーが明かす「株式投資のサバイバル戦略』(ダイヤモンド社)。投資初心者でも実践できるよう、徹底的にわかりやすく投資手法を体系化。ゴールドマン・サックス仕込みの「投資思考」や「オルカン+4資産均等型」といった実践的なポートフォリオ(資産配分)の構築方法、有望な個別株の見つけ方まで、すぐに役立つノウハウが満載!

Photo: Adobe Stock

Photo: Adobe Stock

GPIFの運用成績が示す「4資産均等投資」の実力

公的年金を運用する年金積立金管理運用独立行政法人(GPIF)の開示情報を読み込むと、4資産均等投資でいったいどれくらい儲かるかも見えてきます。

2023年時点で、GPIFの4資産均等投資の過去23年間の運用成績は年率3.99%でした。

GPIFが現在のように株のウェイトを50%(日本株式25%、外国株式25%)に引き上げたのは2014年でしたが、それ以降は年率5.96%に向上しています。

円安の追い風を差し引いても期待できる利回り

このように2014年以降の成果はとてもよいのですが、円安が追い風になっている面もあり、ややできすぎです。

とはいえ、円安の影響を差し引いても、おおよそ3~4%程度の運用成績であり、世界経済の成長率も3~4%程度であることを考えると、4資産均等投資からそれくらいの収益率は期待してよいと考えられます。

「r>g」の法則が語る、資本主義の本質

2013年(邦訳は2014年)にフランスの経済学者トマ・ピケティ氏の著書『21世紀の資本』が世界的なベストセラーとなりましたが、「r>g」という不等式によって資産運用により得られる富は、労働によって得られる富よりも成長が早いことを示しました。

「r」は資本ストックの収益率、「g」は経済成長率を表しています。

つまり「r>g」は、株や不動産、債券などへの投資による資本収益率が、つねに経済成長率を上回るということ。

プラスアルファの収益を見込んでよい理由

このことも鑑みると世界経済の成長率3~4%にとどまらず、プラスアルファの収益を期待してもよいかもしれません。

保守的に考えても、20年以上の長期投資で4資産(日本株式/外国株式/日本債券/外国債券)にバランスよく振り分けた場合の期待リターンは、3~4%程度と考えておけば大きく外しません。

「オルカン」の期待リターンは6~8%

個人投資家にも人気の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」(通称:オルカン=グローバル分散・パッシブ投資)だけの期待リターンは6~8%程度と考えておくのが標準的だと思います。

「年率10%」の商品には注意が必要

これらを踏まえると、「年率10%くらい儲かります」というような、先ほどのシミュレーションから大きく外れた金融商品に出合ったときは、まず疑ってかかるべきだとわかります。

投資詐欺が頻発していますが、あなたがそうした金融商品に心を引かれそうになったら、いったん立ち止まって冷静になってください。

投資をする前に「なぜ儲かるのか?」「その儲かり方に再現性はあるのか?」「過去の運用パフォーマンスはどうなのか?」といった基本的なことを確認すべきです。

もしも一見よさそうな投資商品をすすめてくる人が、これらの質問に答えられないのであれば、手を出さないほうがいいでしょう。

※本稿は『最後に勝つ投資術【実践バイブル】 ゴールドマン・サックスの元トップトレーダーが明かす「株式投資のサバイバル戦略』(ダイヤモンド社)より一部を抜粋・編集したものです。