狙うは「プロが見ていない株」だ!

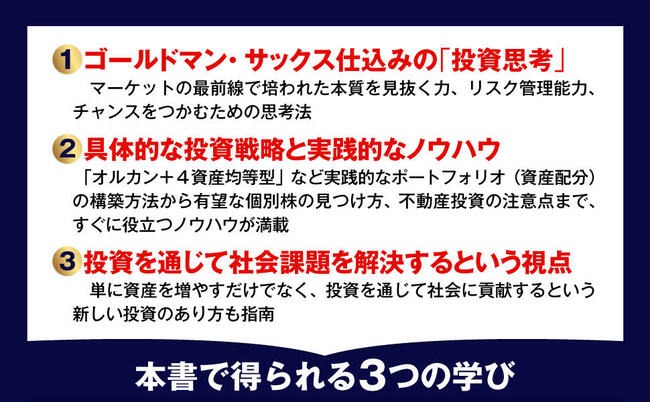

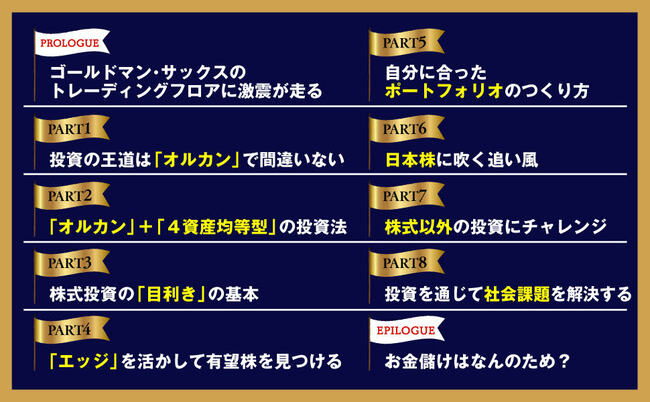

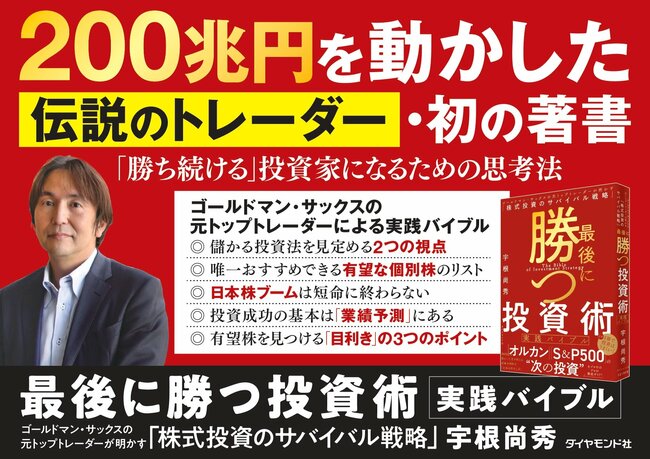

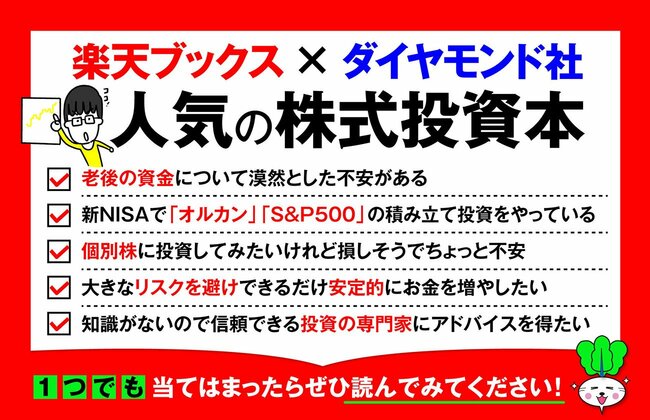

ゴールドマン・サックスに入社し、マネージング・ディレクターに就任、アジアのトレーディングチームを率いた。その後、200兆円超の運用残高を誇る世界有数の機関投資家・ゆうちょ銀行で投資戦略を牽引。そんなマーケットの最前線を知り尽くしたトレーダーが、個人投資家が一生使える「オルカン」「S&P500」の“次の投資術”を徹底指南した初の著書『最後に勝つ投資術【実践バイブル】 ゴールドマン・サックスの元トップトレーダーが明かす「株式投資のサバイバル戦略』(ダイヤモンド社)。投資初心者でも実践できるよう、徹底的にわかりやすく投資手法を体系化。ゴールドマン・サックス仕込みの「投資思考」や「オルカン+4資産均等型」といった実践的なポートフォリオ(資産配分)の構築方法、有望な個別株の見つけ方まで、「オルカン」「S&P500」の“次に知るべき”ノウハウが満載!

Photo: Adobe Stock

Photo: Adobe Stock

脱・初心者の主戦場――「中小型株」にこそ勝機あり

投資初心者が個別株に投資をするなら、大型株への投資が基本となります。しかし、ある程度投資に慣れたら、日本株のなかで選ぶなら中小型株のほうが魅力的だと私は思っています。

その理由は単純明快、ライバルが比較的少ないからです。

プロ不在のブルーオーシャン――「3000社」が放置される大人の事情

日本では上場企業が約4000社あります。これは米国の上場企業数と匹敵する数であり、経済規模からすると日本の上場企業数はかなり多いといえます。

このうち証券会社などがじっくりと調べ、アナリストレポートを出している企業数はせいぜい1000社ほど。残りの3000社は、野放しの状態です。

なぜなら、証券会社の企業調査アナリストは、中小型株のレポートを書いても商売にならないからです。

【解説】「巨人の弱点」を突く戦い方

では、なぜ「プロが見ていない(レポートがない)」ことが、私たち個人投資家にとって最大のチャンスとなるのでしょうか。それは、ここが株式市場に残された数少ない「不完全な場所」だからです。

機関投資家などのプロは、数百億、数千億円、数兆円という巨額の資金を運用しています。そのため、時価総額が小さく、1日に売買できる株数が少ない中小型株には、物理的に手が出せません。無理に買えば自分の買い注文で株価を吊り上げてしまい、売りたい時に売れなくなるからです。

つまり、中小型株市場は「プロが入りたくても入れない」領域です。資金規模が小さい個人投資家だからこそ、この制約に縛られず、自由に有望株を先回りして買うことができるのです。

「答え」がないからこそ、努力が報われる

トヨタやソニーのような大型株は、世界中の優秀なアナリストが24時間監視しており、株価は常に適正価格に修正され続けています。ここでプロ以上の分析をして出し抜くのは至難の業です。

一方、アナリストが不在の残り3000社は、業績が良くても誰にも気づかれず、驚くほど割安な株価で放置されていることが珍しくありません。

情報が整理されていない「情報の空白地帯」だからこそ、自分で決算書を読み、地道に調べた人が、その手間賃として大きなリターン(超過収益)を得られる余地が残されているのです。

個人投資家の「機動力」を活かす

誰も見ていないうちに種をまき、会社が成長して時価総額が大きくなり、ようやくプロやアナリストが参入してくる頃に売り抜ける。

この「わらしべ長者」のような勝ちパターンを描けるのが中小型株投資の醍醐味です。大手証券会社の推奨を待つのではなく、自らの足で原石を探しに行く冒険心を持つことが、脱・初心者への第一歩となります。

※本稿は『最後に勝つ投資術【実践バイブル】 ゴールドマン・サックスの元トップトレーダーが明かす「株式投資のサバイバル戦略』(ダイヤモンド社)より一部を抜粋・編集したものです。