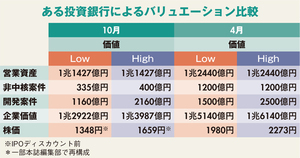

4月23日に10年ぶりに再上場する西武ホールディングス。大型IPO(新規株式公開)となる西武の再上場だが、特に注目されていたのがその売り出し価格だった。西武と主幹事証券会社は4月頭まで機関投資家を回り、当初は売り出し価格を1株当たり2300円と想定して購入の意思をヒアリングしてきた。

だが、機関投資家の反応は厳しいものだった。西武は売り出し価格の仮条件の決定を4月7日から9日へと延期。売り出し価格を1600~1800円へと大幅に下げた。証券会社関係者は、「つまり、需要が集まらなかったということ」と解説する。

4月23日に再上場する西武ホールディングス だが、筆頭株主で35%を保有する米サーベラス・グループは、売り出しを取りやめた

4月23日に再上場する西武ホールディングス だが、筆頭株主で35%を保有する米サーベラス・グループは、売り出しを取りやめたPhoto by Satoru Okada

当初の想定より、売り出し価格が大幅に下がったことを受けて、西武株を35%保有する筆頭株主の米サーベラス・グループが、上場時に15.5%分を放出する予定を取り下げた。

ここで、過去の経緯を簡単に振り返ると、西武グループは2004年に有価証券報告書の虚偽記載で上場廃止となり、06年にサーベラスが経営再建のスポンサーとして1000億円を出資した。長年、友好関係を保っていた両者だが、12年に西武の上場計画が動き出すと、再上場時の株価をめぐって対立し、関係はこじれにこじれた。13年に、サーベラスによる西武株のTOB(株式公開買い付け)に発展したのは記憶に新しいところである。今回、ようやく再上場にこぎつけたが、サーベラスは4月23日の上場時の株式売り出しを断念、出口戦略が再び迷走し始めた。