日本企業による海外企業のM&Aで、歴代8位の規模となる大型買収を発表した東京海上HD。会見に臨んだ永野社長の表情は意気揚々としていた

日本企業による海外企業のM&Aで、歴代8位の規模となる大型買収を発表した東京海上HD。会見に臨んだ永野社長の表情は意気揚々としていたPhoto by Akio Fujita

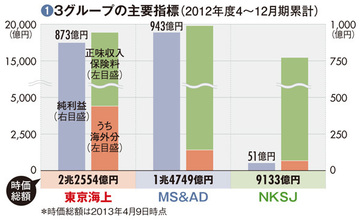

ここ数年、海外の保険会社に対し、相次いで巨額のM&Aを仕掛けてきた東京海上ホールディングスが再び動いた。米保険大手HCCインシュアランス・ホールディングスに対して、国内保険会社の海外買収案件として過去最高額となる、約9413億円を投じる巨額のM&Aに踏み切るのだ。(「週刊ダイヤモンド」編集部 藤田章夫)

「買収額が高いと言われればその通りだが、為替を気にして交渉はしていない。大事なのは、Good Companyであることだ」(永野毅・東京海上ホールディングス〈HD〉社長)

6月10日、東京海上HDは、約75億ドル(約9413億円)に上る巨費を投じて、米保険大手HCCインシュアランス・ホールディングスを買収すると発表し、業界内に激震が走った。

東京海上HDは、2008年に英大手保険グループのキルンを約1000億円で買収して以降、同年に米損保フィラデルフィアを約5000億円、11年には米生損保のデルファイを約2050億円で買収するなど、すでに約8000億円もの金額を海外保険会社のM&Aに投じてきた。

ましてや、1ドル120円を突破するなど急激な円安が進行している真っただ中。為替の影響により買収額は1兆円近い約9413億円に膨れ上がり、さらには、のれん発生額は最大で約5600億円という巨額の買収案件となる。しばらく大型買収はないだろうと踏んでいた他のメガ損保がこの発表に際し、「社内が凍り付いた」というのも無理はない。

だが、冒頭の通り、永野社長は一向に強気な姿勢を崩さない。そこには、HCCが優良な保険会社であることに、迷いがないからだろう。

というのも、HCCは米国内でスペシャリティ保険を取り扱う高収益の保険会社として、知る人ぞ知る優良企業だからだ。

事実、損保の収益性を測る指標であるコンバインドレシオ(事業費率+損害率)は、過去5年間の平均で見ても85.5%と低水準であり、業界内で群を抜いて利益率が高い。ちなみに、国内随一の収益性を誇る東京海上HDでも、コンバインドレシオは91.4%(14年度)であり、その差は歴然だ。