「マイナス金利」の損得は?

賃料とローン返済額の比較でわかること

現在の不動産市場を見ると、超低金利の一方で物件価格は高騰しており、自宅購入を目指す人にとって「痛し痒し」の状況だ。「マイナス金利、物件高騰時代」にマンションを購入する損得を、明確に分析しよう

現在の不動産市場を見ると、超低金利の一方で物件価格は高騰しており、自宅購入を目指す人にとって「痛し痒し」の状況だ。「マイナス金利、物件高騰時代」にマンションを購入する損得を、明確に分析しよう

マイナス金利によって、市場最低金利となった住宅ローン。金利が低い一方不動産価格は高いという痛し痒しの状況の中で、損得をどのように考えればいいのか。これに明快な答えを出そうと思う。

まず、分譲マンションを借りたら賃料はいくらになるか。分譲価格の4~5%が年間の賃料相場である。都心の高額物件ではこれが3%近くになる。ここではおおかた4%を想定しておこう。物件価格が100%なので、4%の年間賃料支払いは25年後に同額払い切ることになる。

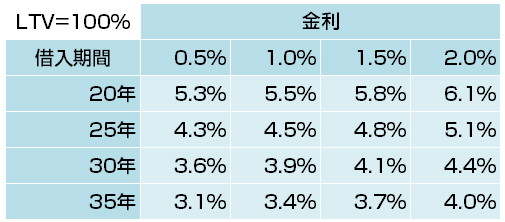

これに対して、住宅ローンの支払いは元本返済だけでなく金利も支払うことになり、通常元利均等などで毎月同額を支払うことになる。この元利返済額の年間合計額が借入金額の何%になるかを、下記のグラフに表してみた。縦軸が借入期間で、横軸が金利でのマトリックス表となる。この%を「ローン定数」と言う。

◆表1:ローン定数(年間元利返済総額÷借入金額)全額ローンの場合

上記の表で、LTVとは「借入金額÷分譲価格」で、物件価格に対するローン比率を指す。ローン比率が100%(頭金なし)の上の表で金利0.5%、借入期間35年なら、ローン定数は3.1%なので、4%を大きく下回る。つまり、賃料と比較しても無理なく返済ができ、35年後にはローンの支払いを終え、その後は管理費と修繕積立金だけの支払いで住み続けることができる。持ち家のメリットを最も感じるのは、老後の住居費負担がこのように極端に少なくなることだ。

ここで金利が1%上昇して1.5%になったとしよう。そうなると、3.1%の返済額が3.7%と20%も増える。元利返済をしている場合、利息が増えると元本の減りが急激に悪くなるからだ。物件価格に敏感な人は多いが、総じて金利に敏感な人は少ない。しかし、金利変動の約20倍で総支払い額が変わるという事実を認識しておいた方がいい。つまり、物件価格が100のときに金利1.5%だったとすると、価格が2割上昇して120になっても、金利が1%下がって0.5%になれば、持ち家取得に要する金額はほぼ変わらないのだ。このことから、金利の影響の大きさを痛感してもらえるだろう。