1月6日(金)に公表された2011年12月分の雇用統計を筆頭に、先週発表された米国の景気指標は、引き続き、市場予想よりも良い結果のものが目立ちました。

ただ、その割りには、米国の金利は伸び悩む形となっています。

さて、そのような中で、最近の米国景気と金利の関係が、ちょっと「異常」とも言えるような状況になっていることをご存知でしょうか?

なぜ景気は悪くないのに、

米金利は記録的な低水準?

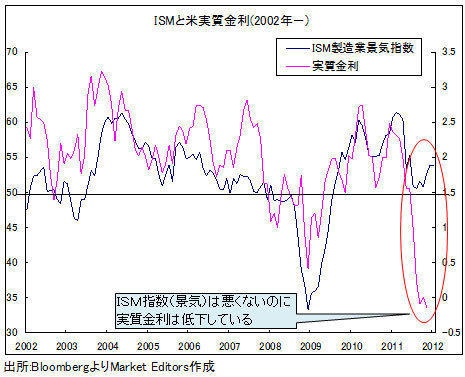

「資料1」は、米国の代表的な景気指標の1つであるISM製造業景況指数と米国の実質長期金利(10年債利回り―インフレ率)を重ねたものです。

これを見ると、本来、金利は景気でおおむね説明できるものなのに、このところの両者の関係が、かつてなかったほど大きく崩れていることがおわかりいただけるでしょう。

つまり、この「資料1」からすると、現在の米国の長期金利が2%前後の低水準で推移しているのは、景気が悪いからではないということになります。そして、景気からすると、金利はもっと高くなっているのが当然なようなのです。

それでは、なぜ景気はそれほど悪くないのに、金利は記録的な低水準で推移し続けているのでしょうか?

「資料1」を見ると、景気と金利の関係が大きく崩れ始めたのは、2011年夏頃です。それは、FOMC(米連邦公開市場委員会)が超低金利政策を2013年半ばまで続けるといった異例の公約を表明したタイミングとほぼ重なります。

その意味では、米国の金利が異例の低水準で推移し続けているのは、FRB(米連邦準備制度理事会)が超低金利政策の長期継続方針を示しているからということになるでしょう。

「インフレ率」は米利上げの

可能性を示唆している

確かに、FRBのような中央銀行は、金融政策として政策金利を決めることから、短期の市場金利に対しては絶対的な影響力を持っています。

ただ、長期金利に対しては、FRBの影響力にも限界があります。経済学では、FRBでも米国の長期金利をコントロールできないということが「常識」なのです。

それでは、FRBでさえ決められない長期金利を決める要因は何かと言えば、経済学の常識からすると、それは「インフレ率」という答えになります。

「資料2」は米国の長期金利とインフレ率を重ねたものですが、これを見ると、インフレ率はすでに上昇に転換しています。そのことから、米国の長期金利の低下は続かず、むしろ、4%へと上昇に向かう可能性が示されているのです。

このように、米国の長期金利が4%へと向かうようならば、それは短期金利にも一定の影響を及ぼすことになりそうです。