金利上昇と株価がけん制し合う米景気終盤は、ドル相場も単純に上値を追えない。専門家の解説も小刻みな相場を追認して変転しやすくなる。

米中貿易摩擦は好例だ。ドル円が110円付近で一進一退を繰り返す中、両国の報復合戦の激化は勝者なきリスクオフで円高だ、否、関税増のマクロ経済への悪影響は軽微で米金利高のドル支持は続く、そんな解説が交錯した。

それが7月中旬に113円台へ上抜けたら、最終的に勝者は米国との論調に早変わりした。しかし投機主導の相場が早々に110円台に反落したら、途端に米中摩擦が懸念され…との解説がよみがえった。

相場に大局観を抱きにくい景気終盤戦に、小局の雑音に不惑を貫くには、腰を据えた中局観が肝要だ。その核はやはり米景気動向にある。2012年からの自律拡大サイクルは16年に陰ったが、トランプ減税で19年ごろまで永らえそう、これを中局の基本視座とする。

リスクは、(1)景気過熱による金利上昇の加速、(2)貿易摩擦激化による企業心理悪化、(3)11月の米中間選挙での共和党敗北で追加減税期待後退など。それで株価が下落し、景況心理悪化の引き金になる展開だ。しかし(1)と(2)の場合、抑止する政策対応もおのずと施される。

貿易摩擦の相手方である中国発のリスクはどうか。中国当局は早々に財政出動、金融緩和、元安(関税負担増に見合う誘導?)と、米国から被り得る悪影響の相殺に余念がない。19年までの中局で、米中の経済リスクをことさらに強調すべき状況とは考えない。

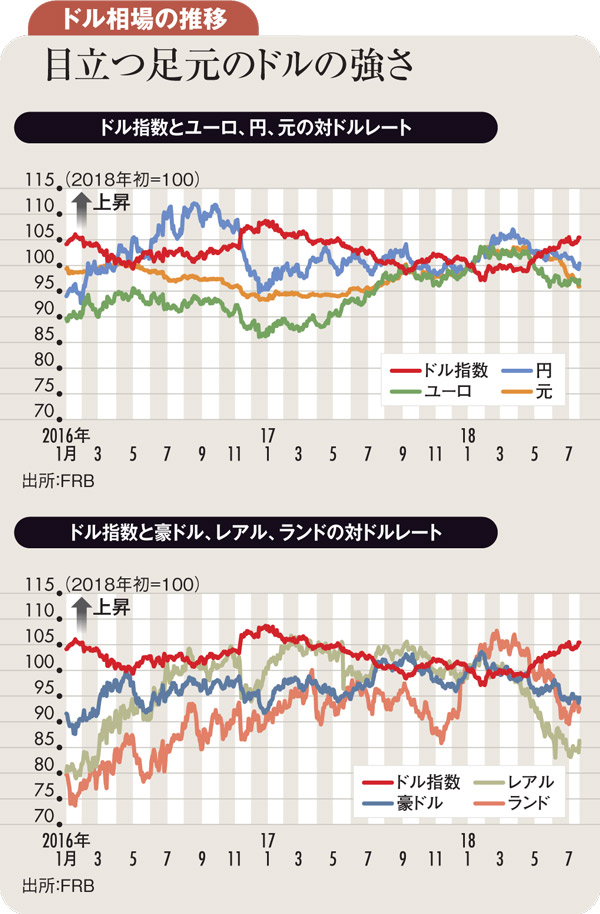

主要通貨の中局観も整理しておく(図の上図参照)。ドルは上昇サイクル終盤だが、景気と株価に大過ない限り、底堅さを永らえ得る。

ユーロは17年、減税前にもたつく米景気と欧州景気の加速サプライズが重なり、南欧債務危機以来の巨額の売りの買い戻しで急反発した。今年は敏感筋の買い戻し一巡後、欧州景気に予想外の減速の兆候が出て、減税で好景気の米ドルに対して当面上値追いしにくい。

円は昨今、米国の好景気と金利高で弱含む面と、ささいな米経済リスクに過敏に反発しやすい債権国通貨としての宿命のはざまにいる。110円超のドル円買いを深追いしたくはない。

新興国・資源国通貨(図の下図参照)は、12~15年にドル独歩高の対極で苦境に陥った。16~17年にドル軟調に救われて一部持ち直したが、彼らの経済も自律回復が進むほど盤石でなく、米減税・利上げでドル高が進むと圧迫される。それでも、トルコなど対外債務ポジションの悪い一部を除くと、底堅さを増している。新興国情勢は世界のリスクになるほど悪くない。中局観はやはり米経済、そしてドルから捉えるのが筋である。

(グローバル・マクロ・ストラテジスト 田中泰輔)