2019年はリバウンドを期待できる年」(1月26日号)としてスタートした日本株は、紆余曲折を経ながらも11月上旬に日経平均株価で2万3000円近くまで上昇した。米中貿易問題の緩和(とそれに伴う円安)、株価指標で見て割安だったこと、海外投資家が日本株をアンダーウエートしていたことの三つが背景であったと考えている。

米中貿易問題について部分的合意がなされそうなこともあり、日本株を持たざるリスクが上昇して海外投資家の買いにつながったとみている。

10月19日号の本欄では海外投資家がアベノミクス以降に買い入れた日本株はほぼ売却されたと述べた。9~10月で海外投資家は2兆円強の買い越しに転じているが、年初からの合算ではまだわずかながら売り越しであり、まだ買い余力があるとみている。

米中貿易問題の緩和に加えて、19年12月期、20年3月期の四半期(7~9月)決算は前年のハードルが低いため、増益になるとみられることも追い風である。

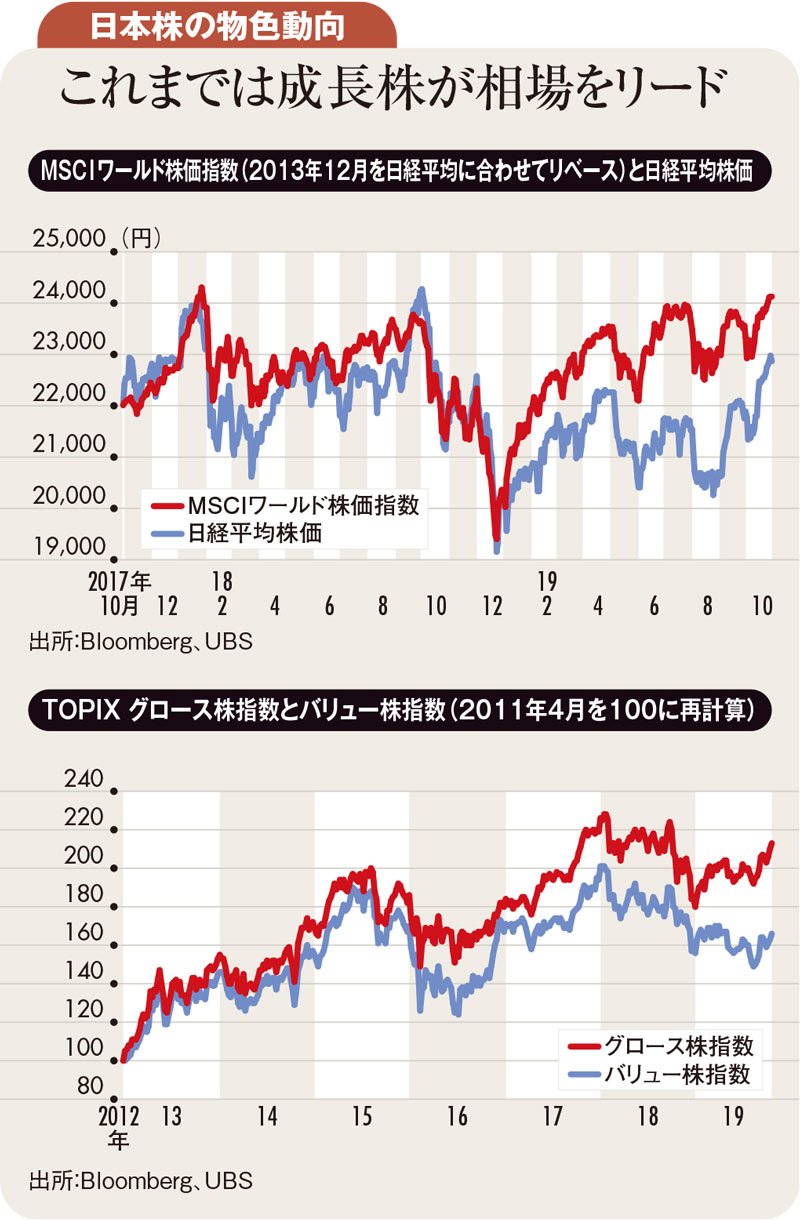

MSCIワールド株価指数と日経平均株価を比較すると(上図参照)、過去2年では日本の株価が、まだ世界の株価に追い付いていないことが分かる。

株価指標についていえば、PER(株価収益率)や予想配当利回りを見ても、日本は世界の他の市場と比べ割安である。引き続き、株価の上値を追う余地は残っていよう。

しかし、世界景気の変調とそれに伴う株式市場での物色変化には要注意である。米国の景気拡大は10年を超えて続いているが、その間株式市場では成長株が株式市場をけん引してきた。

日本株市場でも成長株とバリュー(割安)株のパフォーマンスを見ると下図の通りとなり、成長株が買われる傾向が続いてきたことが分かる。

しかし、米国の代表的な成長株の幾つかの株価が大幅に下落するなど、最近の株式市場ではその傾向に変化の兆しが見られる。米国の企業負債の水準が上昇しているので、スタートアップ企業に対する潤沢な資金供給は変化を迎えるかもしれない。

20年後半は米国の大統領選挙、東京オリンピック・パラリンピックという大きなイベントがある。今年もそうであったように来年も、米国をはじめとする先進国の景気拡大が終わるのではないかという懸念が再燃する時期が来るだろう。

欧州と日本の政策金利がマイナスという中で景気後退懸念が高まれば、安定した高配当株は魅力的に映るはずだ。米中は貿易問題ではいったん落ち着いたものの、ITを巡る覇権争いはまだ終わっていない。ここからの株式投資は取捨選択が必要になるだろう。

(UBS証券ウェルス・マネジメント本部ジャパンエクイティリサーチヘッド 居林 通)